« Государственный университет Высшая школа экономики На правах рукописи Лукша Наталья Викторовна ...»

- Alesina, A. Dollarization / A. Alesina, R. Barro // AmericanEconomic Review, Vol. 91, No. 2. – May, 2001.

- Alesina, A. One Country, One Currency? / In A. Alesina and R. Barro(eds.). - Currency Unions. - Hoover Institution Press Publication. -2000.

- Alonso-Gamo, P. Lithuania: History and Future of the CurrencyBoards Arrangement / P. Alonso-Gamo, S. Fabrizio, V. Kramarenko, Q. Wang // IMFWorking Paper, WP/02/127. - August, 2002

- Alston, L. Evolution and Revolution in the Argentine Banking Systemunder Convertibility; the Roles of Crises and Path Dependence / L. Alston, A.Gallo // NBER Working Paper 8008. - November 2000.

- Antinolfi, G. Dollarization as a Monetary Arrangement for EmergingMarket Economies / G. Antinolfi, T. Keister // Federal Reserve Bank of St.Louis. - November/December 2001.

- Avramov, R. Exit Strategies from Currency Board Arrangements / R.Avramov // Presentation at the Seminar on Currency Boards – Experience and Prospects. - Bank ofEstonia. - 2000.

- Balino, T. Monetary Policy in Dollarized Economies / T. Balino, A.Bennet, E. Borensztein // IMF Occasional Papers No. 171. - 1999.

- Batiz, R. L. Currency Boards, Credibility, and MacroeconomicBehavior / R. L. Batiz, A. N. Sy // IMF, WP/00/97. - June 2000.

- Becker, G. Fragile Economies and Floating Currencies Don't Mix / G.Becker // Business Week. - September 8, 1997.

- Bems, R. Monetary Transmission Mechanisms: a Look at the BalticEconomies / R. Bems // Transition Newsletter. - The World Bank. -2002.

- Bennet, A. Currency Boards: Issues and Experiences/ A. Bennet //Finance & Development. - September, 1995.

- Berg, A. The Choice of Exchange Rate Regime and the Monetary Targetin Highly Dollarized Economies / A. Berg, E. Borensztein // InternationalMonetary Fund WP/00/29. - February, 2000.

- Berg, A. The Pros and Cons of Full Dollarization / A. Berg, E.Borensztein // IMF WP/00/50.- 2000.

- Binmore, K. Fun & Games: A Text on Game Theory / K. Binmore. -D.C. Health and Company. - Lexington, Massachusetts, Toronto. -1992.

- Bogetic, Z. Official or Full Dollarization: Current Experiences andIssues / Z. Bogetic // Cato Journal. – Fall, 2000.

- Bordo, M. The Performance and Stability of Banking Systems under“Self Regulation”: Theory and Evidence / M. Bordo, A. Schwartz // CatoInstitute. - Cato Journal, Vol. 14, No. 3. - 1995.

- Branson, W. The Specification and Influence of Asset Markets / W.Branson, D. Henderson // NBER Working Paper № 1283. - 1984.

- Bufman, J. Currency Substitution Under Nonexpected Utility: SomeEmpirical Evidence / J. Bufman, L. Leiderman // Journal of Money, Credit andBanking, Vol. 25, No. 3, Part 1. - August 1993.

- Buiter, W. Central Banking and the Choice of Currency Regime inAccession Countries / W. Buiter, C. Grafe // European Bank of Reconstructionand Development. - January, 2001.

- Burns, A. Measuring Business Cycles / A. Burns, W. Mitchell // NewYork: NBER. - 1946.

- Calvo, G. On Dollarization [Электрон. ресурс] / G.Calvo // University of Maryland. - April 20, 1999. – Режим доступа:http://www.bsos.umd.edu/econ

- Calvo, G. Testimony on Full Dollarization [Электрон.ресурс] / G. Calvo. - April 22, 1999. – Режим доступа:http://www.bsos.umd.edu/econ

- Calvo, G. Rational Contagion and the Globalization of SecuritiesMarkets / G. Calvo, E. Mendoza // Journal of International Economics. - June,2000.

- Calvo, G. The Mirage of Exchange Rate Regimes for EmergingMarket Countries / G. Calvo, F. Mishkin // The Journal of EconomicPerspectives, Vol. 17, No. 4. - Autumn, 2003.

- Calvo, G. A Model of Exchange Rate Determination under CurrencySubstitution and Rational Expectation / G. Calvo, C. Rodriguez // Journal ofPolitical Economics 85. - 1977.

- Calvo, G. A. Currency Substitution in Developing Countries: AnIntroduction / G. Calvo, C. Vegh // International Monetary Fund Working Paper92/40. - May, 1992.

- Carrera, J. Dollarization As An Assymetric Monetary Union. The Caseof Argentina / J. E. Carrera [et al.] // Journal of Economic Litterateur.– 2000.

- Cioclea, S. Poland: Ten Years of Transition / S. Cioclea //Conjoncture. - June, 1999.

- Cohen, B. America’s Interest in Dollarization / B. Cohen // Journal of EconomicLiterature. - 2003.

- Cohen, B. Are Monetary Unions Inevitable? / B. Cohen //International Studies Perspectives - 2003. - № 4.

- Cohen, B. Geopolitics of Currencies and the Future of InternationalSystem / B. Cohen // University of California at Santa Barbara. - September,2003.

- Cohen, B. Monetary Instability: Are National Currencies BecomingObsolete? / B. Cohen // University of California at Santa Barbara. - December,2001.

- Cordeiro, J. Different Monetary Systems: Costs and Benefits toWhom? / J. Cordeiro // Revista Venezolana de Analisis de Coyuntura, Vol. IX,No.1. - 2003.

- Courchene, T. From Fixing to Monetary Union: Options for NorthAmerican Currency Integration / T. Courchene, R. Harris. - CD Howe Institute Commentary. -1999.

- Craig, B. Dual-Currency Economies as Multiple-Payment Systems / B.Craig, C. Waller // Economic Review. - Federal Reserve Bank of Cleveland, issueQ I. -2000.

- Cuddington, J. Currency Substitution, Capital Mobility and theDemand fro Domestic Money / J. Cuddington // Journal of International Money andFinance. - 1983.

- Dabrowski, M. Inflation and Monetary Policy in Russia: TransitionExperience and Future Recommendations / M. Dabrowski, W. Paczynski, L.Rawdanowicz // Russian-European Center for Economic Policy. - July,2001.

- Dean, J. Should Latin America Legalize its Common Law Marriage tothe US Dollar? Should Canada? / J. Dean // Journal of Policy Modeling. - April,2001.

- Delong, J.B. Should We Fear Deflation? / J.B. Delong, Ch. Sims //Brookings Papers on Economic Activity, Vol. 1999, No. 1. - 1999.

- Dornbusch, R. Extreme Inflation: Dynamics and Stabilization / R.Dornbusch [et al] // Brookings Papers on Economic Activity, Vol. 1990, No. 2. -1990.

- Dornbusсh, R. Fewer Monies, Better Monies / R. Dornbusch // NBERWorking Paper 832. – June,2001.

- Dowd, K. Currency Competition, Network Externalities and SwitchingCosts: Towards an Alternative View of Optimum Currency Areas / K. Dowd, D.Greenaway // The American Economic Review, Vol. 103, Issue 420. -1993.

- Dowd, K. The State and the Monetary System / K. Dowd. - N.-Y. -1989.

- Edwards, S. Dollarization: Myths and Realities / S. Edwards //University of California. - Los Angeles and National Bureau of EconomicResearch. – February,2001.

- Edwards, S. The Great Exchange Rate Debate after Argentina / S.Edwards // NBER, Working Paper 9257. - October, 2002.

- Edwards, S. A Currency of One’s Own? An Empirical Investigation onDollarization and Independent Currency Unions / S. Edwards, I. Magendzo //NBER, Working Paper 9514. - February 2003.

- Edwards, S. Dollarization, Inflation and Growth / S. Edwards, I.Magendzo // University of California. - Los Angeles and NBER. – November, 2001.

- Eggertsson, T. Economic Behavior and Institutions / T. Eggertsson.- Cambridge University Press. - 1997.

- Eichengreen, B. When to Dollarize / B. Eichengreen // Journal ofMoney, Credit and Banking, Vol. 34, No. 1. - February, 2002.

- Eichengreen, B. Other People's Money: Debt Denomination andFinancial Instability in Emerging Market Economies / B. Eichengreen, R.Hausmann (eds.). -Chicago: University of Chicago Press. - 2005.

- Engineer, M. Currency Transaction Costs and Competing FiatCurrencies / M. Engineer // Journal of International Economics, Vol. 52, Number1. – October,2000.

- Fabris, N. Economic Policy in Dollarized Economies with a SpecialReview of Montenegro / N. Fabris [et al] // The Central Bank of Montenegro,Working Paper 1. - Podgorica. - 2004.

- Feige, E. The Dynamics of Currency Substitution, Asset Substitutionand De Facto Dollarization and Euroization in Transition Countries / E. Feige// Paper presented at the Conference `Monetary Policy and Currency Substitutionin the Emerging Markets` Organized by the Croatian National Bank. - June 26-29,2002.

- Feige, E. Dollarization and Euroization in Transition Countries:Currency Substitution, Asset Substitution, Network Externalities andIrreversibility [Электрон. ресурс]. / E. Feige, J. Dean.– 2002. – Режим доступа:http://129.3.20.41/eps/if/papers/0205/0205003.pdf

- Feige, E. Currency Substitution, Unofficial Dollarization andEstimates of Foreign Currency Held Abroad: The Case of Croatia / E. Feige, M.Faulend, V. Sonje, V. Sosic // Paper prepared for the sixth Dubrovnik EconomicConference. – Dubrovnik. -28-29 June 2000.

- Fiess, N. Business Cycle Synchronization and Regional Integration:A Case Study for Central America / N. Fiess // World Bank. - 2003.

- Fischer, S. Exchange Rate Regimes: Is the Bipolar View Correct? /S. Fischer // Paper prepared for delivery as the Distinguished Lecture onEconomics in Government. - New Orleans. - January, 2001.

- Fischer, S. Seigniorage and the Case for National Money / S.Fischer // Journal of Political Economy Vol. 90, No. 2. – April, 1982.

- Fischer, S. The Transition Economies after Ten Years / S. Fischer,R. Sahay // NBER, Working Paper 7664. – April, 2000.

- Fleming, A. Banking Crises in the Baltics / A. Fleming, L. Chu,M.-R. Bakker // Finance & Development. – March, 1997.

- Fontaine, J. A. Official Versus Spontaneous Dollarization / J. A.Fontaine // Cato Journal, v. 20, no. 1. - Spring-Summer: 35-42,2000.

- Frankel, J. No Single Currency Regime is Right for All Countries orat all Times / J. Frankel // NBER, Working Paper 7338. – September, 1999.

- Frieden, J. The Political Economy of Exchange Rate Policy in LatinAmerica [Электрон. ресурс]. / J. Frieden, P. Ghezzi, E. Stein.– March, 1999.– Режимдоступа: http://www.yale.edu/leitner/pdf/frieden.pdf

- Friedman, M. Bimetallism Revisited / M. Friedman // Journal ofEconomic Perspectives, Vol. 4, No.4. - Autumn, 1990.

- Friedman, M. The Role of Monetary Policy / M. Friedman // AmericanEconomic Review, Vol. LVIII, No. 1. - 1968.

- Galindo, A. Living with Dollarization and the Route toDe-dollarization / A. Galindo, L. Leiderman // Working Paper No. 12-2004.- May, 2004.

- Garcia-Herrero, A. Banking Crises in Latin America in the 1990s:Lessons from Argentina, Paraguay, and Venezuela / A. Garcia-Herrero //International Monetary Fund Working Paper WP/97/140. - October,1997.

- Gardner, R. Games for Business and Economics / Gardner, R. - NewYork, Chichester, Brisbane, Toronto, Singapore: John Wiley & Sons, Inc. -1995.

- Ghironi, F. Monetary Rules for Emerging Market Economies / F.Ghironi, A. Rebucci // Boston College, IMF. - August, 2001

- Ghosh, A. R. Currency Boards: the Ultimate Fix? / A. R. Ghosh, A-M.Gulde H.C. Wolf // IMF. –January, 1998.

- Gilson, M-T. An Institutional Framework for Comparing EmergingMarket Currency Boards / M-T. Gilson // IMF Working Paper WP/04/180.– September,2004.

- Giovannini, A. Currency Substitution / A. Giovannini, B. Turtelboom// NBER Working Paper 4232. - December, 1992.

- Girton, L. Theory and Implication of Currency Substitution / L.Girton, D. Roper // Journal of Money, Credit and Banking. Vol. 13, No. 1.– February, 1981.

- Gogoski, R. Currency Board and the Transition Countries / R.Gogoski // Bulletin / Ministry of Finance. - February, 2002.

- Goldberg, L. Is Optimum Currency Area Theory Irrelevant forEconomies in Transition? / L. Goldberg / In R.J. Sweeney, C. Wihlborg, T.D.Willett, (eds.) Exchange Rate Policies for Emerging Market Economies, WestviewPress. - 1999.

- Goldfrain, I. Is Adopting Full Dollarization the Solution? Lookingat the Evidence / I. Goldfrain, G. Olivares // Pontificia Universidade Catolicado Rio de Janeiro Working Paper. - February, 2000

- Goodhart, Сh. The Evolution of Central Banks / Сh. Goodhart. -Cambridge: The MIT Press, 1990.

- Gregorio, J. Global Imbalances and the Effects on Latin America. /J. Gregorio // Central Bank of Chili. - April, 2006.

- Gulde, A-M. A Common Currency for Belarus and Russia? / A-M. Gulde,E. Jafarov, V. Prokopenko // IMF Working Paper. – December, 2004.

- Gulde, A-M. Pros and Cons of Currency Board Arrangements in theLead-up to EU Accession and Participation in the Euro Zone / A-M. Gulde, J.Kahkonen, P. Keller // IMF, PDP/00/1. – January, 2000.

- Gurtner, F. J. Currency Board and Debt Trap: Evidence fromArgentina and Relevance for Estonia / F. J. Gurtner // Centre for EconomicReform and Transformation, Edinburgh. – February, 2002.

- Haan, J. How to Reduce Inflation: An Independent Central Bank or aCurrency Board? The Experience of the Baltic Countries / J. Haan, H. Berger, E.Fraassen // LICOS Discussion Papers 96/2001. – January, 2001.

- Hanke, S. Argentine Endgame. Couple Dollarization with Free Banking/ S. Hanke // Foreign Policy Briefing No. 49. - Cato Institute. -2001.

- Hanke, S. Currency Board Critics Cite Selective Facts / S. Hanke //National Post. - June 7, 2000.

- Hanke, S. Money and the Rule of Law in Ecuador / S. Hanke // PolicyReform, Vol. 6 (3). - 2003.

- Hanke, S. On Dollarization and Currency Boards: Error and Deception/ S. Hanke // Policy Reform, Vol. 5(4). - 2002.

- Hanke, S. The Beauty of a Parallel Currency [Электрон.ресурс] / S. Hanke // Cato Institute. - January, 2000. – Режим доступа:http://www.cato.org/dailys/01-14-00.html

- Hanke, S. The Case for a Russian Currency Board System / S. Hanke// Foreign Policy Briefing No. 49, Cato Institute. - 1998.

- Hanke, S. The Disregard for Currency Board Realities / S. Hanke //Cato Journal, Vol. 20, No.1. - 2000.

- Hanke, S. A Monetary Constitution for Argentina: Rules forDollarization / S. Hanke, K. Schuler // Cato Journal, Vol. 18, No. 3. - Winter,1994.

- Hanke, S. Currency Boards for Developing Countries: A Handbook / S.Hanke, K. Schuler. - ICS Press, 1994.

- Haussman, R. Financial Turmoil and the Choice of Exchange rateRegime / R. Haussman [et al] // Inter-American Development Bank, Working Paper№ 400. -1999.

- Hayek, F. Choice in Currency / F. Hayek. - London: Institute forEconomic Affairs, 1979.

- Herrera, L. Dedollarization, Indexation and Nominalization: TheChilean Experience / L. Herrera, R. Valdes // Journal of Economic Literature. -November, 2003.

- Heysen, S. Dollarization: Controlling Risk is Key / S. Heysen //Finance & Development. – March, 2005.

- Humpage, O. An Introduction to Currency Boards / O. Humpage, M.Jean // Federal Reserve Bank of Cleveland. - 1994.

- Ize, A. Financial dollarization / A. Ize, E. Yeyati // Journal ofInternational Economics, Elsevier, vol. 59(2). - 2003.

- Jameson, K. Dollarization in Latin America: Wave to the Future ofFight to the Past? / K. Jameson // Journal of Economic Issues. - September,2003.

- Jameson, K. Is It Possible to De-dollarize? The Case of Ecuador /K. Jameson // University of Utah, Working Paper No: 2003-07. – November, 2003.

- Jaramillo, J. The Political Economy of Exchange Rate Policy inColumbia / J. Jaramillo, R. Steiner, N. Salazar // Banco Interamericano deDesarrollo, Washington. - April, 1999.

- Jones, R. W. Monetary and Fiscal Policy for an Economy with FixedExchange Rates / R. W. Jones // Journal of Political Economy, Vol. 76,Issue 4, Part 2: Issues in Monetary Research. - 1967.

- Kam, Hon Chu. Is Free Banking More Prone to Bank Failures thanRegulated Banking? / Hon Chu Kam // Cato Institute. Cato Journal, Vol. 16, No.1. - 1996.

- Kaufman, G. Bank Failures, Systemic Risk, and Bank Regulation / G.Kaufman // Cato Institute. Cato Journal, Vol. 16, No. 1. - 1999.

- Klein, M. Dollarization and Trade / M. Klein // NBER Working paper8879. - April, 2002.

- Knoble, A. The Estonian Currency Boards: Its Introduction and Rolein the Early Success of Estonia’s Transition to a Market Economy / A. Knoble, A. Sutt, B. Zavoico// IMF Working Paper, WP/02/96. – May, 2002.

- Kopcke, R. Currency Boards: Once and Future Monetary Regimes? / R.Kopcke // New England Economic Review. - May / June, 1999.

- Korhonen, I. Currency Boards in the Baltic Countries: What Have WeLearned? / I. Korhonen // BOFIT, No. 6. – 1999.

- Kydland, F. E. Alternative Monetary Constitutions and the Quest forPrice Stability / F. E. Kydland, M. A. Wynne // Economic & Financial PolicyReview, Vol. 1, No. 1. - 2002.

- Lattemae, R. Monetary Transmission Mechanism in Estonia– Some TheoreticalConsiderations and Stylized Aspects / R. Lattemae // Working Paper of EestiPank, No. 4. - 2001.

- LeBaron, B. Floating, Fixed, or Super-fixed? Dollarization Joinsthe Menu of Exchange-Rate Options / B. LeBaron, R. McCulloch // AmericanEconomic Review, Vol. 90, No. 2 / Papers and Proceedings of the One HundredTwelfth Annual Meeting of the American Economic Association. - May,2000.

- Levasseur, S. Why not Euroisation? / S. Levasseur // Revue deL`OFCE, New European Union Enlargement. - Avril, 2004.

- Licandro, G. Building the Dedollarization Agenda: Lessons from theUruguayan Case / G. Licandro, J. Licandrо // Working Paper of Central Bank ofUruguay. - March, 2003

- Lohmus, P. From Fixed to Fixed – the Case of Estonia / P. Lohmus //Speaking notes at the Conference “Exchange Rate Regimes: Hard Peg or FreeFloating?” - Washington D.C. - March, 2001.

- Mack, C. Basics of Dollarization / C. Mack // Joint EconomicCommittee Staff Report Office of the Chairman. - January, 2000.

- Mankiw, G. Let's Pass the Buck to Russia / G. Mankiw // Fortuneissue. - November 9, 1998.

- Matkowski, Z. Real Economic Convergence in the EU AccessionCountries / Z. Matkowski, M. Prochniak // International Journal of AppliedEconometrics and Quantitative Studies, Vol. 1. - 2004.

- Mattoso, J. The Argentine and Brazilian Crises and Sao Paulo City /J. Mattoso // Valor Economico. - August 13, 2001.

- Mendoza, E. Why Should Emerging Economies Give up NationalCurrencies? A Case for Institutions Substitutions / E. Mendoza //Inter-American Development Bank. University of Maryland. – July, 2002.

- Menger, K. On the Origin of Money / K. Menger // EconomicJournal, Vol. 2, Issue 6. - 1892.

- Mikelson, J. Central Bank vs Currency Boards Monetary Systems:the Baltic Experience / J. Mikelson, V. Stebunov, S. Zaicev // University ofLatvia, Eurofaculty,Riga. - 1998.

- Miles, M. Currency Substitution, Flexible Exchange Rates, andMonetary Independence / M. Miles // American Economic Review, Vol. 68, No. 3. -June, 1978.

- Mishkin, F. Strategies for Controlling Inflation \ F. Mishkin \\NBER Working Paper No. W6122. - 1997.

- Moreno-Villalz, J. L. Lessons from the Monetary Experience ofPanama: a Dollar Economy with Financial Integration / J. L. Moreno-Villalz //Cato Journal, Vol. 18, No. 3. – Winter, 1999.

- Moron, E. De-dollarization the Peruvian Economy: A PortfolioApproach / E. Moron, J. Castro // Journal of Economic Literature. - September12, 2003.

- Mourmouras, A. Smuggling, Currency Substitution and UnofficialDollarization: A Crime-Theoretic Approach / A. Mourmouras, S. H. Russell // IMFWorking Paper WP/00/176. - October, 2000.

- Mundell, R. A Theory of Optimum Currency Areas / R. Mundell //American Economic Review, Vol. 51, Issue 4. - 1961.

- Mundell, R. Currency Areas, Common Currencies, and EMU / R. Mundell// The American Economic Review, Vol. 87, Issue 2. - 1997.

- Murray, J. Dollarization in Canada: An Update / J. Murray, J.Powell // Bank of Canada Review. - Summer, 2003.

- Niskanen, W. Dollarization for Latin America? / W. Niskanen // CatoJournal, Vol. 20, No. 1. - Spring-Summer, 2000.

- Nuti, M. Costs and Benefits of «Euroization» in Central andEastern Europe / M. Nuti // Transition Newsletter. The World Bank. -2002.

- Odling-Smee, J. Monetary Union between Belarus and Russia: An IMFPerspective / J. Odling-Smee // International Monetary Fund. - September,2003.

- Oomes, N. Network Externalities and Dollarization Hysteresis: TheCase of Russia / N. Oomes // IMF Working Paper. – May, 2003.

- Oppers, S. Dual Currency Boards: A Proposal for Currency Stability/ S. Oppers // IMF, WP/00/199. – December, 2000.

- Ortiz, G. Currency Substitution in Mexico: Dollarization Problem /G. Ortiz // Journal of Money, Credit and Banking, Vol. 15, No. 2. - May,1983.

- Paolera, G. Gaucho Banking Redux / G. Paolera // NBER, WorkingPaper No 9457. - 2003.

- Pasco-Font, A. Exchange Rates and Interest Groups in Peru,1950-1996 / A. Pasco-Font, P. Ghezzi // Inter-American Development Bank,Research Network Working Paper R-422. - October, 2000.

- Pikkani, R. The Monetary Sector under a Currency Board Arrangement:Specification and Estimation of a Model with Estonian Data / R. Pikkani //BOFIT, No 10. - 2000.

- Poirson, H. How Do Countries Choose Their Exchange Rate Regime? /H. Poirson // International Monetary Fund Working Paper WP/01/46. - April,2001.

- Ponsot, J.-F. Dollarization and Currency Boards as Instrumentsof Monetary Integration / J.-F. Ponsot // Conference on Exchange Rates,Economic Integration and the International Economy. The Department of Economicsat Ryerson University, Toronto, Canada. - May 17-19, 2002.

- Ponsot, J.-F. La Dollarisation des Economies Emergentes / J.-F.Ponsot // CEMF-LATEC/Universite de Bourgogne. - 2002.

- Ponsot, J.-F. Le Currency Board, le Carcan de la ConvertibiliteIntegrale au nom de la Stabilite et de la Credibilite Monetaire / J.-F. Ponsot// Techniques Financieres et Developpement, No 61. - 2001.

- Prohaska, M. Social Consequences of the Implementation of aCurrency Board in Bulgaria / M. Prohaska [et al] // SOCO Project Paper No.66,Vienna. - 1999.

- Rajan, R. Global Current Account Imbalances: Hard Landing or SoftLanding / R. Rajan // Crdit Suisse First BostonConference. Hong Kong. - March 15, 2005.

- Reinhert, C. Addicted to Dollars / C. Reinhert, K. Rogoff, M.Savastano // NBER, Working Paper 10015. – October, 2003.

- Responding to Global Crises: Dollarization in Latin America.[Электрон. ресурс]. - Federal Reserve Bank of Atlanta. - July2002. – Режимдоступа: http://www.frbatlanta.org

- Rose, A. National Money as a Barrier to Trade: The Real Case forCurrency Union / A. Rose, E. Wincoop // American Economic Review. – May, 2001.

- Rothbard, M. Fractional Reserve Banking / M. Rothbard // Freeman,Vol. 45, No.10. - 1995.

- Roubini, N. The Case against Currency Boards: Debunking 10 Mythsabout the Benefits of Currency Boards / N. Roubini // Stern School of Business,New York University. - 1998.

- Sachs, J. D. Economic Transition and the Exchange-Rate Regime / J.D. Sachs // American Economic Review, Vol. 86, Issue 2. - January 5-7,1996.

- Salvatore, D. The Dollarization Debate / D. Salvatore, J. Dean, T.Willett. - Oxford University Press, USA. - 2003.

- Saxton, J. Why Currency Crises Happen / J. Saxton // Joint EconomicCommittee, United States Congress. – January, 2002.

- Schuler, K. Currency Boards / K. Schuler // Ph. D. dissertation,George Mason University. - 1992.

- Schuler, K. Dollarization at the Intersection of Economics andPolitics / K. Schuler // Based on a luncheon speech at the conference “Euroand Dollarization”, Fordham University Graduate School of Business, New YorkCity. – June,2002.

- Schuler, K. Fixing Argentina / K. Schuler // Cato Institute.Working Paper. - April 26, 2002.

- Schuler, K. Some Theory and History of Dollarization / K. Schuler// Cato Institute Working Paper. - April, 2005.

- Schuler, K. The Problem with Pegged Exchange Rates / K. Schuler //Kyklos 52 (1). - 1999.

- Schuler, K. What Use is Monetary Sovereignty? / K. Schuler // Draftof a chapter of a forthcoming book on Dollarization edited by Prof. J. Dean ofSimon Fraser University in British Columbia. - August 2000.

- Schuler, K. Why Currency Crises Happen / K. Schuler // JointEconomic Committee of the United States Congress. - 2002.

- Schuler, K. Replacing Potemkin Capitalism. Russia’s Need for a Free-Market FinancialSystem / K. Schuler, G. A. Selgin // Policy Analyses. - June 7,1999.

- Selgin, G. Currency Privatization as a Substitute for CurrencyBoards and Dollarization / G. Selgin // Cato Journal, Vol. 25, No. 1. - Winter,2005.

- Selgin, G. The Case for Free Banking: Then and Now. / G. Selgin //Cato Institute. Policy Analysis. No. 60. – October, 1985.

- Selgin, G. The Theory of Free Banking. Money Supply underCompetitive Note Issue / G. Selgin. - Rowman & Littlefield Publishers,1998.

- Sepp, U. The Sustainability of the Estonian Currency BoardArrangement / U. Sepp, M. Randveer // Bank of Estonia. - September, 2001.

- Shiller, R. Indexed Units of Account: Theory and Assessment ofHistorical Experience / R. Shiller // Revised version of a paper presented atthe 1997 International Conference of the Central Bank Chile. – 1998.

- Sickle, J. Legal and Policy Choices in Official Dollarization / J.Sickle // Harvard Law School. Program on International Financial Systems. -2001.

- Smith, V. The Rationale of Central Banking and the Free BankingAlternative / V. Smith. –Indianapolis: Liberty Press, 1990.

- Spindler, Z. Public Choice Perspectives on Monetary Regimes / Z.Spindler // South African Journal of Economics. - 2004.

- Stone, M. A New Taxonomy of Monetary Regimes / M. Stone, A. Bhundia// IMF Working Paper, WP/04/191. - 2004.

- Sturzenegger, F. Hyperinflation with Currency Substitution:Introducing an Indexed Currency / F. Sturzenegger // Journal of Money, Creditand Banking, Vol. 25, No.3, Part 1. – August, 1994.

- Sulling, A. Should Estonia Eurosise? / A. Sulling // Draft of PhDTheses. - Paris. - October, 2000.

- Tan, A. Currency Board System: Quick Fix for Currency Turmoil? / A.Tan // Strait Times, 15. - 1998.

- Tenreyro, S. Economic Effects of Currency Unions / S. Tenreyro, R.Barro // Federal Reserve Bank of Boston. - 2002.

- Terrones, M. Determinants of Dollarization - The Banking Side / M.Terrones, L. Catao // IMF Working Paper WP/00/146. - August, 2000.

- Thom, R. The Effect of a Currency Union on Trade: Lessons from theIrish Experience / R. Thom, B. Walsh // European Economic Review, 46: 1111-23.- 2002.

- Thomas, L. Portfolio Theory and Currency Substitution / L. Thomas//Journal of Money, Credit and Banking, 17. - 1985.

- Timberlake, R. Monetary Policy in the United States. AnIntellectual and Institutional History / R. Timberlake. – Chicago: The University of ChicagoPress, 1993.

- To Float or not to Float? Exchange Rate Regimes and Shocks[Электрон. ресурс]. - FRBSR Economic Letter №1. - January,2005. – Режимдоступа: http://www.frbsf.org/publications/economics/letter/2005/el2005-01.pdf

- Tobin, J. Financial Globalization: Can National Currencies survive?/ J. Tobin // Paper prepared for the Annual World Bank Conference onDevelopment Economics, Washington, D.C. - April 20-21, 1998.

- Transition –The First Ten Years: Analyses and lessons for Eastern Europe and the FormerSoviet Union. - International Bank of Reconstruction and Development / WorldBank, Washington. - 2002. – Режим доступа: http://lnweb18.worldbank.org/ECA/eca.nsf/Attachments/Transition1/$File/complete.pdf

- Treadgold, M. Deflationary Bias in Currency Boards: A Brief Historyof an Idea / M. Treadgold // University of New England. - 2003.

- Tullio, G. The Demand for Money and Currency Substitution in RussiaDuring and After Hyperinflation: 1992-1996 / G. Tullio, N. Ivanova //Экономический журнал ВШЭ. - 1998. - №2.

- Velde, F. A Model of Bimetallism / F. Velde, W. Weber // Journal ofEconomic Economy, Vol. 108, No. 6. – December, 2000.

- Vetlov, I. Monetary Transmission Mechanism in Lithuania / I. Vetlov// Bank of Lithuania, Vilnius. - 2004.

- Walters, A. Sterling in Danger: The Economic Consequences of PeggedExchange Rates / A. Walters. - FONTANA/Collins, 1990.

- What Monetary Regime for Post-War Iraq [Электрон.ресурс]. - FRBSF Economic Letter. - May, 2003. - Режим доступа: http://www.frbsf.org/publications/economics/letter/2003/el2003-13.pdf

- White, L. Competition and Currency. Essays on Free Banking andMoney / L. White - New York University Press, 1989.

- Williamson, J. What Role for Currency Boards? / J. Williamson //Policy Analyses in International Economics 40. - September, 1995.

- Winkler, A. Official Dollarization / Euroisation: Motives, Featuresand Policy Implications of Current Cases / A. Winkler, F. Mazzaferro //European Central Bank. Occasional Paper Series. No 11. – February, 2004.

- Wood, G. Central Bank Independence: What Is It and What Will It DoFor Us? / G. Wood [et al] // Current Controversies, No. 4, Institute ofEconomic Affairs. - 1993.

- Yeyati, E. Financial Dollarization: A Carrot and Stick Approach /E. Yeyati // Centro de Investigacion en Finanzas. - August, 2003.

- Young, P. The Economists of Convention / P. Young // Journal ofEconomic Perspectives, Vol. 10. - 1996.

- Zoryan, H. The Measurement of Co-Circulation of Currencies andDollarization in the Republic of Armenia / H. Zoryan // European Journal ofComparative Economics. Vol. 2, No. 1. - 2004.

ПРИЛОЖЕНИЯ

Приложение 1

Классификации обменныхкурсов[131]

| Классификация обменных курсов Дж.Сэкстона | Классификация обменных курсовМВФ | Классификация обменных курсовДж. Франкела | Классификация обменных курсовБабула и Откер-Роуба |

1. Фиксированныйобменный курс | Отсутствует официальное платежноесредство | Валютный союз | Формальнаядолларизация |

| Валютныйсоюз | |||

| Валютноеуправление | Валютноеуправление | Валютноеуправление | |

| Фиксированный обменный курс | |||

2. Прикрепленныйобменный курс | Традиционный прикрепленныйобменный курс | Корректируемый прикрепленныйобменный курс | Традиционный прикрепленныйобменный курс по отношению к единственнойвалюте |

| Прикрепленный обменный курс поотношению к корзине валют | Традиционный прикрепленныйобменный курс по отношению к корзиневалют | ||

| Прикрепленный обменный курс вгоризонтальном коридоре | Прикрепленный обменный курс вкоридоре | Горизонтальный коридор | |

| Ползущий обменный курс | Ползущий обменныйкурс | Ползущийобменный курс, «вперед смотрящий» | |

| Ползущийобменный курс, «назад смотрящий» | |||

| Ползущий коридор | Ползущийкоридор, «вперед смотрящий» | ||

| Ползущийкоридор, «назад смотрящий» | |||

3. Плавающий обменныйкурс | Управляемый плавающий обменныйкурс | Управляемый плавающий обменныйкурс | Строгоуправляемый обменный курс |

| Другиеуправляемые обменные курсы | |||

| Свободныйплавающий обменный курс | Свободныйплавающий обменный курс | Свободныйплавающий обменный курс |

Источник: составлено по[244, p. 1-2; 261, p. 29; 155, p. 3-5].

Приложение 2

Официальныебимонетарные системы

| Страна | Иностранное законное средствоплатежа |

| Багамы | Американский доллар, багамскийдоллар (с 1966г.) |

| Камбоджа | Американский доллар, риель |

| Гаити | Американский доллар, гурд |

| Лаос | Американский доллар, кип |

| Либерия | Американский доллар, либерийскийдоллар |

| Бутан | Индийская рупия, бутанскийнгултрум |

| Нормандские острова | Британский фунт стерлингов, местныйфунт |

| ОстровМэн | Британский фунт стерлингов, местныйфунт |

| Лесото | Южно-Африканский ранд, лоти |

| Люксембург | Бельгийский франк, люксембургскийфранк (с 1922г. по 1.01.2002г.) |

| Черногория | Немецкая марка, югославский динар (с3.11.1999г. – 3.11.2000 г.) |

| Намибия | Южно-Африканский ранд, намибийскийдоллар |

| Сан-Томе и Принсипи | Американский доллар, лаокип,тайский бат |

Источник: составлено по[42, с. 7; 207, p. 3-4].

Приложение 3

Рис. а. Направления воздействиямонетарного института

Приложение 4

Теоретическаядискуссия о целесообразности полногозамещения национальной валютыиностранной

В последнее время вакадемической литературе развернуласьбольшая дискуссия на предметцелесообразности полного замещениянациональной валюты иностранной в странахс переходной экономикой и развивающихсястран. Большой интерес представляет работаК. Шулера, который провел комплексныйанализ разных точек зрений по этомувопросу [246]. Автором выделены критики изащитники официального замещения валют(см. табл. а).

Таблица а

Критики и защитникиполного замещения национальной валютыиностранной валютой

| Преимущественно критики | Преимущественно защитники | |

| Представители | Д. Кавалло(Аргентина), С. Эдвардз (США, Лос-Анжелес), П.Кругман (США, Принстон), Дж. Сакс (Колумбия),М. Фельдштейн (США, Гарвард) | 1. Условные(считают замещение валюты – «меньшим из зол»для страны, в которой другие методы не далиположительного результата) – Г. Беккер, Р. Барро(США, Гарвард), Р. Дорнбуш (США, Массачусетс),З. Боджетик (США, МВФ), Х. Морено (Панама), Г.Кальво (США), Л. Саммерз (США) 2. Безусловные (бросаютвызов теоретической идее центральногобанка как таковой) – С. Ханке (США), К. Шулер (США), Дж.Кордейро (Венесуэла) |

| Предмет спора | ||

| Желаемый типмонетарного института | Центральныйбанк (замещение валюты– временноеотклонение от института центральногобанка) | 1.Центральный банк; (замещение валюты– «наименьшееиз зол», в случае, когда другие мерыоказались неэффективными) 2. Свободная банковскаясистема; (замещение валюты– ступень внаправлении создания свободной банковскойсистемы и упразднения институтацентрального банка) |

| Желаемый типобменного курса | Плавающий (предпочтительнее междурегионами, чем между нациями) | Определяется посредствомконкуренции, фиксированный – для развивающихсястран |

| Единицаанализа при рассмотрении эффектапроводимой монетарной политики | Нация | Индивид |

| Оптимальнаявалютная зона | 1.Определяется на национальномуровне, 2. Критерии оптимальнойвалютной зоны Р. Манделла играют решающуюроль при определении возможности полногозамещения валюты | 1.Определяется на индивидуальномуровне, 2. Критерии оптимальнойвалютной зоны Р. Манделла имеютвторостепенное значение при определениивозможности полного замещениявалюты |

| Официальноезамещение валют | Это«смирительная рубашка» (потерявозможности проводить дискреционнуюмонетарную политику – недостаток) | Это гарантправ собственности на деньги (потерявозможности проводить дискреционнуюмонетарную политику – преимущество, таккак защищает от непредвиденныхдействий правительства) |

Источник: составлено по[246].

Базовым отличиемоппонентов и защитников является спектрвозможного применения полного замещениявалют. Для большинства критиков онмаксимально сужен. По их мнению, даннаямонетарная система является желательнойкак постоянный институт для небольшихэкономик, а как временный - для стран,потерявших контроль над денежно-кредитнойполитикой. Напротив, защитники полногозамещения валют не исключают возможностиего более широкого применения.

По мнению С. Моисеева,«непрекращающиеся дебаты междусторонниками официальной долларизации иее противниками всецело можно объяснитьразличием в подходах макро- имикроэкономической теории»[42, с. 9]. Критики замещениявалют выступают в поддержку существующихмонетарных институтов и за ихсовершенствование даже с длительнойнеблагоприятной историей. Основными ихаргументами в пользу сохранения институтацентрального банка являются егоспособность управлять денежнымпредложением, процентными ставками иобменным курсом с целью оптимизацииэкономического благосостояния страны.Объектом их критики являются конкурентныемонетарные системы, в связи с отсутствиемфункции кредитора последней инстанции.Оппоненты замещения валют считают, чтомонетарная политика должна определятьсянациональным правительством. Онирассуждают в терминах национальныхэкономик и национальной валюты. Поэтомунация выступает ключевой единицей анализа.Защищая институт центрального банка,критики полного замещения валют, тем неменее, допускают возможность официальногозамещения валют в очень редкихслучаях[132], при этомтеория оптимальной валютной зоны должна, по их мнению, игратьключевую роль при определении целесообразности такогоперехода[133].

В противовес оппонентамзамещения валют защитники этой концепциисчитают, что решение о том, какой денежнойединицей пользоваться - это привилегияиндивидов, а критериям оптимальнойвалютной зоны они отводят незначительнуюроль при анализе возможности примененияинститута официальной долларизации(евроизации и пр.).[134] Вместоподхода «сверху вниз», когда выбор валютыопределяется «свыше» властями и решениеспускается «вниз» населению, защитникипредлагают свой подход – «снизу вверх». «Еслинаселение страны предпочитает иностраннуювалюту, значит эта страна – часть оптимальнойвалютной зоны страны-эмитента, внезависимости от мнений экономистом» [246, p.6].

Условные защитникизанимают срединную позицию междукритиками и безусловными сторонникамиполного замещения валют, считая эту меру«наименьшим из зол», когда другие мерыоказались неэффективными). Согласно даннойклассификации, мы склонны поддерживатьсдержанную позицию условных защитниковполного замещения валют.

Приложение 5

Неортодоксальныевалютные управления

Классическимипримерами неортодоксальных валютныхуправлений являются Гонконг, Аргентина иБолгария. Гонконг отошел от традиционноговалютного управления в 1988 году, когдаОбменный Фонд Гонконга (Hong Kong Exchange Fund)получил право проводить операции наоткрытом рынке, а в 1990 году он началвыпускать казначейские билеты [200, p. 11].Однако после Азиатского валютного кризиса1997-8 гг., Гонконг вновь вернулся кортодоксальной форме валютного управления[183, p. 29]. В Аргентине минимальное резервноепокрытие составляет не 100%, а 66%. Болгарскийнациональный банк имеет законодательноеправо в случае кризиса, поражающего всюбанковскую систему, выступать в качествекредитора в последней инстанции.Квазивалютные управления пытаютсякомбинировать преимущества центральногобанка и ортодоксального валютногоуправления, рискуя, однако приобрести ихнедостатки и лишиться преимуществ обеихсистем.

Важно также отметить,что в экономической литературе иногдаошибочно принимают денежные системынекоторых стран за валютное управление,как, например, в Сингапуре, Латвии и зонефранка африканского финансовогосообщества (CFA franc). В Сингапуре валютноеуправление имело место до 1973 года, с тех порв этой стране был принят плавающийвалютный курс. Несмотря на то, что денежнаясистема характеризуется одной из ключевыхособенностей валютного управления – 100-процентнымпокрытием иностранными резервами денежнойбазы, вторая не менее важнаяхарактеристика – конвертирование внутренней валютына иностранную по фиксированному курсу -отсутствует.

До 2004 г. Банк Латвиидержал иностранные резервы близкие к 100% иимел жесткую привязку к специальным правамзаимствования (Special Drawing Rights, SDR). В конце 2004г. Латвия прикрепила лат к евро. Однако ипро Латвию нельзя сказать, что ее денежнаясистема является валютным управлением, таккак никакого официального – на государственномуровне - объявления об этом не было, иправительство может изменить проводимуюмонетарную политику в любой момент.

КФА франк (CFA franc), общаявалюта 14-ти центральных африканских стран,до образования зоны евро имелаприкрепленный (pegged) обменный курс кфранцузскому франку, а после 2002 г. – к евро. Центральныйбанк, который выпускает КФА франк, обязаниметь как минимум 20-процентноеподкрепление иностранной валютой. В данномслучае первая ключевая характеристикавалютного управления отсутствует.

Итак, о существованиивалютного управления в стране можно сопределенностью говорить только в томслучае, когда соблюдаются две основныехарактеристики: (1) подкрепление внутреннейвалюты иностранной валютой и свободноеконвертирование национальной денежнойединицы в валюту «страны–донора» пофиксированному курсу, и (2) имеет местоофициальное, конституционно принятое,обязательство поддерживать даннуюполитику.

Приложение 6

Пути развитиинеофициальных бимонетарных систем

Возможными путямиразвития и трансформации неофициальныхбимонетарных систем могут быть следующие(см. рис. б). Прямоугольники подчеркиваютустойчивость институтов. Оваламиобозначены временные, переходныеобразования. Во второй главе нашей работымы рассмотрели основные преимущества инедостатки каждого из возможных вариантовразвития ситуации.

Рис. б.Пути развития неофициальных бимонетарныхсистем

Приложение 7

Причины кризисавалютного управления в Аргентине

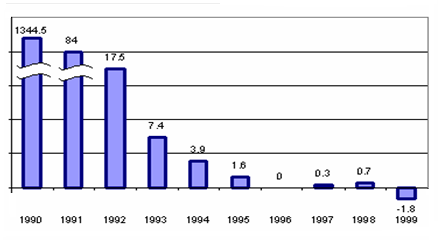

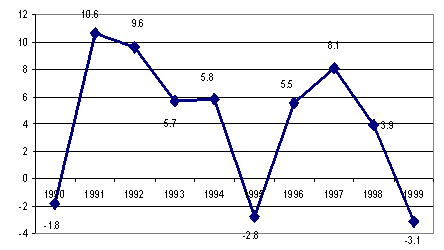

С 1970 г. Аргентинапережила около восьми значительныхвалютных кризисов [160; 210], одной из главных причинкоторых стало избыточное предложениеденег, связанное с инфляционнымфинансированием больших фискальныхдефицитов. Введение валютного управления вапреле 1991 г. давало надежду на быстроеснижение инфляции и стабилизациюэкономической ситуации. Аргентинаинициировала План конвертируемости(Convertibility Plan), в соответствии с которым былустановлен суперфиксированный курс 10 000аустралов за 1 доллар США (в январе 1992 г.аустралы были заменены на песо, после чего 1аргентинский песо стал равен 1 долларуСША) [97, p. 3]. Смомента учреждения валютного управления идо 1995 г. наблюдалось существенноеулучшение основных макроэкономическихпоказателей: сократилась инфляция инебольшими темпами начал расти ВВП (см. рис.в и рис. г). Учреждение валютного управленияпослужило стимулом для притокаиностранных инвестиций, которые в начале90-х гг. способствовали экономическомуросту.

Рис. в.Темп инфляции в Аргентине, 1990-1999 гг.

Источник: [6; 7; 9].

Однако с 1995 г.экономический рост в стране сталхарактеризоваться высокой волатильностьюна фоне снижающейся инфляции. В 1995 г.Мексиканский кризис, а в 1999 г. Бразильскийкризис, стали причиной рецессий и оттокаиностранного капитала. Если после первогокризиса Аргентине удалось избежатьдальнейшего падения производства, товторой кризис привел к длительному периодустагнации. В начале 2002 г. послечетырехгодичной рецессии валютноеуправление в Аргентине пересталосуществовать. Отмене валютного управленияпредшествовали девальвация песо,замораживание вкладов, рост безработицы с12% в 1998 г. до 18% в 2001 г. и дефолтправительства.

Рис. г. Темп прироста ВВП в Аргентине, 1990-1999гг.

Источник: [6; 7; 9].

Основными причинамикризиса в Аргентине стали:

- Экономика Аргентины неудовлетворяла необходимому условиюуспешного функционирования валютногоуправления – небольшой размер иоткрытость внешнему миру. Открытостьэкономики особенно важна при большомвнешнемдолге, так как отражает легкость егообслуживания иностранной валютой. Длявыплат по внешнему долгу требуетсяиностранная валюта. Большие объемы внешнейторговли являются важнейшим источником еепоступления. В закрытой экономике потокииностранной валюты затруднены, в связи с этимвозникает проблема ликвидностинациональной валюты и сложности внахождениивалюты для покрытия внешнего долга.Аргентина является закрытойэкономикой. Если в Эстонии коэффициентоткрытости в 1998 г. составлял 186, то вАргентине только 23,3. Экспорт Аргентинынезначителен в сравнении с внешним долгом:в 1999 г. отношение внешнего долга к экспортусоставляло 521,4% [174, p.19]. Кроме того, большие размерыстали причиной проблем вскоординированности действий центральныхи региональных органов власти.Политическая децентрализация усугубилакризис.

- Н. Фиесс провел анализ бизнес-цикловАргентины и США за период с 1965 г. по 2002 г.,который показал, что между ними отсутствует синхронность [149, p. 11].

- Торговля со страной, чью валюту вкачестве якоря выбрала Аргентина,составляла, по грубой оценке, десятую частьвсей внешней торговли [там же, 22]. Доля аргентинскогоэкспорта в США составляет всего 0,8% ВВПАргентины [тамже, 11]. Таким образом, в стране полностьюотсутствовала торговаязависимость от«страны-донора».

- Аргентинское валютное управление вомногом не соответствовалоортодоксальным принципам[176, p. 2; 247]. Оно представлялособой квазивариант этого монетарногоинститута. В 1995 г. после Мексиканскогокризиса было снижено требуемоеминимальное резервное покрытиеобязательств валютного управления длятого, чтобы смягчить негативныепоследствия от возросших ставок процентовдля банковского сектора. Отойдя во многихаспектах от ортодоксальной формывалютного управления, система не былагарантирована от возможного (и ужеслучившегося в 2002 г.) кризиса[135].

- Ряд авторов в качестве основыкризиса в Аргентине называют фискальный первоисточник[136]. Финансированиегосударственного дефицита, а также счетатекущих операций осуществлялось вАргентине из внешних источников. Внешнийдолг увеличивался с каждым годом в течениепоследнего десятилетия и достиг 52,7% от ВВПк 2000 г. [30]. В стране не проводилисьструктурные реформы, все заемные средстварастрачивались на обеспечениегосударственных расходов. Инвестиции ненаправлялись, по большому счету, намодернизацию производства[134, p. 6]. Кроме того, вструктуре инвестиций имело местоочевидное преобладание портфельных надпроизводственными инвестициями, чтообусловило зависимость Аргентины отпритока иностранного капитала. ПослеБразильского кризиса 1999 г. средиинвесторов началась паника, последовалмассовый отток из страны иностранногокапитала. Кризис ликвидности былобъективным следствием «долгоформирующей» структурыинвестиций. 80% внешнего долгаАргентины было деноминировано виностранной валюте, поэтому, когда в 2002 г.новый Президент объявил проводимуюполитику неэффективной и девальвировалпесо, переоцененный песо быстро потерялреальную стоимость, и долг троекратновырос. Девальвация бразильского реаластала «спусковым крючком» для началакризиса. Аргентина, уже была не в состояниисправиться с возросшим внешним долгом иоттоком иностранного капитала. Такимобразом, можно утверждать, что в своейглавной части программа валютногоуправления –стабилизация экономики, сокращениеинфляции, подъем промышленности и ростдоверия населения к внутренней валюте– былавыполнена. Однако эта программа несопровождалась необходимыми реформамифискальной политики и инфраструктуры вцелом, что привело в конечном итоге к краху.Если в старый автомобиль поставить хорошийнадежный двигатель и при этом не провестисоответствующих ремонтных работ, токакое-то время он поработает, но рано илипоздно старые механизмы приведут к отказувсей системы в целом. Аналогично системавалютного управления. Она безотказновыполняет свою функцию по стабилизацииэкономической ситуации, но не в ответе занеэффективную фискальную и инвестиционнуюполитику.

- Как известно, негативной чертойвалютных управлений является ревальвация национальнойвалюты, которая становитсяпричиной падения конкурентоспособноститоваров этой страны [241]. После Бразильскогокризиса, девальвации реала, бразильскаяпродукция стала относительно дешевлеаналогичной аргентинской. Именно в этовремя параллельно происходило укреплениеамериканского доллара, к которому быложестко привязано песо. Вследствие этого,конкурентоспособность аргентинскихтоваров еще больше снизилась.Экономическая рецессия в Аргентине впоследние четыре года, а также ухудшениеположения товаров на внешнем рынке привелик дефляции в связи с сокращением спроса навнутреннюю продукцию. Дефляция вызваларост ставок процента, что негативносказалось на экономической активностифирм из-за сложностей с получениемкредитов. Девальвация же аргентинскогопесо представлялась, с одной стороны,необходимой, а с другой стороны,нежелательной из-за большого внешнегодолга, деноминированного по большей частив долларах.

- Одной из наиболее прогрессивныхреформ начала 90–х гг. стала независимостьцентрального банка от правительстваАргентины, что позволило сократитьинфляционное финансированиегосударственного дефицита и имелоположительное влияние на уровень инфляции.Однако в 2001 г. аргентинское правительствовернулось к дореформенной практикепрямого взаимодействия с банковскойсистемой. В банках были размещенывысокодоходные государственные облигациина сумму 2 млрд. долларов под 16% годовых [228, p.17]. Несмотря на то, что фундаментальныехарактеристики валютного управления небыли изменены (иностранные резервы,подкрепляющие денежную базу, оставалисьнетронутыми), вмешательствоправительства в банковскую систему привело к тому, что на балансахбанков сократились иностранные валютныерезервы взамен на гособлигации. В связи сэтим, банки стали менее ликвидными, былоподорвано доверие населения внезыблемости системы. Дальнейшие событияразвивались по обычному сценарию дефолтаправительства, подобно тому, как этопроизошло в России в 1998 г. За отказомаргентинского правительства выполнятьсвои обязательства по облигациямпоследовал крах банковской системы.

1 С февраля 2002 г. по февраль 2005 г.американский доллар обесценился поотношению к двум валютам основных торговыхпартнеров: к канадскому доллару - на 25%, кевро - на 35% [236].

2 К примеру, в евро сталакотироваться значительная частьмеждународных долговых ценных бумаг ипроизводных валютных инструментов [53].

[3] Отметим, что в данном случаерассматривается новейшая история, так какв Древнем мире и Средние века существоваликак частные монетные дворы, так игосударственная монополия.

4 О системе свободных банков см.работы: [195; 254; 255; 279].

5 В последнее время механизм эмиссиивалютных стандартов вновь предлагаетсяэкономистами в качестве наиболееэффективной денежной политики. Это связанос тем, что во многих странах такие валютыкак доллар и евро вошли в широкоеприменение наряду с национальнымивалютами.

6 См., например, [117; 126; 155; 162].

7 Отметим, однако, что не всеэкономисты –теоретики склонны выделять валютноеуправление как самостоятельную денежнуюсистему, способную на долгосрочноесуществование, а рассматривают его какнекий переходный этап. См., например, В.Коупк [199], К. Доуд [23].

8 Об особенностяхтренсформационного периода ряда стран спереходной экономикой см. более подробно[39].

9 Интересная классификацияразличных форм замещения денежной единицыпредставлена в работе Б.Е. Бродского [17, с.142]. Помимо замещения иностранной валютойон также выделил взаимные неплатежи(просроченная кредиторская задолженность),бартер, взаимозачеты, денежные суррогаты ирасчеты наличными, минуя банки илипосредством нелегальных операций.

10 Не менее распространеннымитерминами являются также «долларизация дефакто» [233, p. 2] и «теневая долларизация» [41,с. 4].

[11] Ванглоязычной литературе – currency substitution and assetsubstitution.

12 В англоязычной литературе – долларизацияобязательств «liability dollarization» [237].

13 В общепринятой терминологии - этоопределение неофициальной долларизации,введенный К. Рейнхарт [237, p. 7].

14 «После либерализации внешнейторговли и изменений в законодательстве,сделавших иностранную валюту доступнойдля населения, всплеск инфляции привел кширокому использованию иностранной валюты(в основном долларов США) в странах спереходной экономикой» [79, с. 7].

15 «Традиционно основной причинойдолларизации считают резкую девальвациюнациональной валюты и связанную с нейинфляцию. «Свои» деньги настолько быстротеряют стоимость, что люди начинают искатьим заменители. Это могут быть некоторыетовары и драгоценные металлы, но в первуюочередь –более стабильные денежные единицы другихстран» [57, с. 4].

16 «При слабости национальнойбанковской системы и набеге вкладчиков набанки у последних, как отмечалось,возникает желание перевести своисбережения в валютные финансовыеинструменты из-за недоверия к национальнойвалюте» [44, с. 25].

17 «…слабость институциональной базыкредитно-денежной системы в переходныхэкономиках вызвали стремительные темпыдолларизации постсоциалистическихэкономик и широкое распространениеквазиденег, компенсирующих нехваткукредитных и денежных ресурсовпредприятий» [17, с. 141].

18 Неофициальное замещение валют«может быть связано с ростом нелегальнойили «нерегистрируемой» экономическойдетальностью, так как валюта, в особенностииностранная, часто являетсяпредпочтительным средством расчетов втаких трансакциях» [146, p. 2].

19 «В то время как качество проводимойполитики и стабильность институтовразличаются по разным странам, фактическивсе развивающиеся страны вынужденызанимать в иностранной валюте.… На конец2001 г., согласно Министерству финансов США,американцы держали порядка 84 млрд.долларов США обязательств развивающихсястран, однако только 2,6 млрд. из них былиденоминированы в валюте этих стран.…Диспропорция этих цифр говорит о проблеме,которая намного больше, нежели простоотражение слабости политики илиинститутов. Как будто это наследственноетяжелое бремя, которое развивающиесястраны вынуждены нести вне зависимости отпроводимой политики» [143].

20 Г. Туллио и Н. Иванова построилиэконометрическую модель зависимостиспроса на рубли и доллары США от рядапараметров для российскойдействительности в период с 1993-1998 гг. Дляоценки политических рисковрассматривалась разница между процентомна российские деноминированные в долларахСША облигации (Taiga bonds) и на американскиеказначейские векселя (Treasure bills). Врезультате проведенного исследования былопоказано, что proxy политических рисков имеетзначимый и положительный эффект как наспрос депозиты в долларах США, так и наспрос на долларовые банкноты. Причемпоследний превышает первый в более чем трираза [274, c. 184].

21 Расчет уровня долларизации вАрмении см. более подробно в [285].

22 См., например, [214, p. 434]. В данноймодели автор изучает влияние валютногозамещения на независимость монетарнойполитики в условиях гибкого обменногокурса. М. Майлз приходит к выводу, чтовключение валютного замещения в функциюспроса приводит к тому, что изменения вмонетарной политике в стране не являетсяполностью независимым от измененийвнешнего мира. Изменения в монетарнойполитике вызывают соответствующиеизменения в процентной ставке, что в своюочередь стимулирует перемещение денежныхпотоков даже в условиях плавающегообменного курса. Значимость этих потоковпрямо пропорциональна степени замещениявалют. Если валюты являются совершеннымисубститутами, монетарная независимостьневозможна.

23 См., например, [268, p. 353; 225, p. 7].

24 Более подробно критический анализпортфельных моделей представлен в работах[43, с. 260; 129; 268].

25 Это преимущество выделяют такжеФридман А., Вербецкий А. [79, с. 5].

26 Уровень долларизации рассчитанавторами как сводный индекс долларизации,равный сумме отношения иностранныйдепозитов к агрегату широкий денег,отношения внутреннего государственногодолга в иностранной валюте к общемугосударственному долгу и отношениявнешнего долга к ВНП. Долларизациясчитается очень высокой при индексе - от14-30, высокой –от 9-13, умеренной – от 4-8 и низкой - от 0-3.

27 Например, экономический агентберет кредит в иностранной валюте напокупку квартиры, а сдает ее аренду вовнутренней валюте. При изменении обменногокурса он сталкивается с проблемойнесоответствия стоимости активов(квартиры), деноминированных в иностраннойвалюте и обязательств (кредитом),деноминированных во внутренней валюте.Собственник квартиры либо теряет, либовыигрывает от колебаний курса иностраннойвалюты вне зависимости от цены и ставкиаренды квартиры.

28 См., например, [38].

29 О международном опыте, характерныхчертах и последствиях проведенияразличных стабилизационных программ см.главу 3 [46].

30 «Ползущая привязка» - режимвалютного курса, при котором курснациональной валюты привязывается киностранной валюте, но может бытьскорректирован при изменении значенияопределенного рыночного индикатора всоответствии с заранее установленнымиправилами; таким индикатором обычно служитразница в уровнях инфляции за некоторыйпрошлый период со странами — основнымиторговыми партнерами, разница междуофициальным и неофициальным валютнымикурсами.

31 «Наклонный коридор» - вариантмягкого фиксированного валютного курса,при котором последний колеблется внебольших пределах относительно заданнойсредней величины с постепенным, жесткорегламентированным повышением границкоридора.

32 См., например, работы [106; 111;148].

33 Об институциональных ловушках см.ряд работ [58; 59, с. 53-63; 60, с. 511-512].

34 Цит. по [83, с. 193]. «Привычки» являютсяодним из важнейших понятийинституциональной экономической теории.Об их значимости также говорили Т. Веблен иФр. Найт. «Существуют многочисленныедействия, которые большая частьцивилизованных людей, совершаетинстинктивно, механически, в силупривычки» подтверждает В. Парето [83, с. 159].«Значимость привычек и рутин дляиндивидуального агента заключается в том,что благодаря им, он может меньшепредаваться размышлениям, сопутствующимсложным аспектам повседневного поведения»[83, с. 202].

35 По оценкам СовместногоЭкономического Комитета Конгресса СШАдоходы США от долларизации других стран(как неофициального, так и официального)составляют от 13,4 – 17,1 млрд. долларов США в год [43, с.269].

36 Так, Соединенные Штаты невыказывают обеспокоенности по поводувысокого дефицита платежного баланса, таккак в любой момент они могут «включитьпечатный станок» и напечатать столькодолларов сколько нужно, чтобы покрытьтекущий дефицит. Доллары, эмитированныеФРС для оплаты импорта, оседают встране-импортере, что снижает рискинфляционного роста в США.

37 О мировой экспансии доллара см.: [27,с.24-26].

38 См. также [275].

39 И. Фишер писал: « С 1803 г. по примерно1850 г. серебро постепенно начало вытеснятьзолото.… К 1850 г. биметаллизм мог быпрекратить свое существование ипревратиться в монометаллизм, если бы небыло обнаружено месторождение золота вКалифорнии. Следствием появления новогозолотого рудника стало обратное движение:притока золота во Францию и оттокасеребра…. Казалось, что Франция можетполностью лишиться серебряной валюты иперейти к золотому стандарту…. Однаконовые золотые рудники постепенно былиистощены, в то время как производствосеребра увеличивалось. Результатом этогобыло вновь обратное движение». Цит. по [157, p.89].

40 Наиболее известным примером страныс официальной долларизацией являетсяПанама (крупнейшая из стран с полнымзамещением внутренней валюты).

41 До Европейского Монетарного Союза(EMU) в истории существовало только триподобных союза – Восточно-Карибский Монетарный Союз(ECMU), зона франка африканского финансовогосообщества (CFA franc) в Западной Африке и зонаЮжно-Африканского ранда.

42 Ряд стран Центральной и ВосточнойЕвропы (Чехия, Венгрия, Латвия, Польша,Румыния, Словакия, Словения и Хорватия)намерен вступить в Европейский ВалютныйСоюз. Однако это произойдет только послепрохождения трехступенчатойподготовительной программы. Первый шагсостоит во вступлении страны-претендента вЕвропейский Союз. На втором шаге странадолжна присоединиться к Механизмуобменного курса (Exchange Rate Mechanism), которыйподразумевает колебания в пределах 15% отцентрального паритета. И, последнее, онадолжна соответствовать всем критериямМаастрихтского договора в отношениигосударственного долга, дефицита бюджета,инфляции и процентных ставок [13, с. 85].Симметричный монетарный союз венчаетокончание длительного процессаподготовки. Неофициальные бимонетарныесистемы должны пройти долгий путьукрепления позиции национальногомонетарного института, чтобы иметь правостать полноправным участникомсимметричного союза.

43 Убежденными сторонникамиофициальной долларизации Канады являютсятакие экономисты как Курчин и Харрис [127].Среди ярых противников можно выделить Дж.Дина [131].

44 О критериях, преимуществах инедостатках оптимальной валютной зоны см.,например, сборник [26].

45 В 1983 г. министр финансов Израилявыступил с предложением отказаться отизраильской денежной единицы в пользуамериканского доллара. Однако этопредложение не нашло соответствующейподдержки.

46 «Еще одним фактором,способствующим долларизации (под котороймы понимаем использование одной странойвалюты другой страны), стала необходимостьстабилизации цен. Это было вполнеестественно после декады (в 1980-х гг.)исключительно высоких темпов инфляции вбольшинстве развивающихся стран и еедвузначных показателей в странахОрганизации экономическогосотрудничества и развития» [94, p.12].

47 «Когда одна развивающаяся странаиспытывает кризис, другие развивающиесястраны страдают от роста процентных ставоки рецессии, как это случилось в Аргентиневслед за кризисом в Мексике» [98, p. 29].

48 Формально эту проблему можнопредставить следующим образом:центральный банк формирует оптимальныйплан политических действий (определяемыйкак ) нанастоящее и будущее время. {0t}t=0={00,01,02,…},где 0t- оптимальный план,выбранный в момент времени t=0. В моментвремени t=1 правительство пересчитываетоптимальный план на текущее и будущеевремя. Новый план можно представитьследующим образом: {1t}t=1,={11, 12,13,…}. Если 1t= 0t для всех t 1 – оптимальный планявляется динамически согласованным(time-consistent), то есть первоначальный план неизменился при пересмотре в последующиепериоды. В том случае, когда первоначальныйплан изменяется в один из будущих периодов,его считают динамически несогласованным(time-inconsistent) [201, p. 5].

[49] См. подробнее [150, p. 16]

50 В отечественной литературе этоттермин переводят также как «вирус» или«инфекция» [43, с. 358].

51 О финансовой глобализации, еевозможностях и рисках см. более подробно [25;72].

52 По оценкам С. Тенрейро и Р. Барро [265,p. 13], вероятность того, что страна перейдетна валюту одного из ключевых якорейувеличивается, если: «страна-реципиент»говорит на языке «страны-донора»,географически расположена близко к ней,является или являлась ее колонией, беднееее в терминах ВВП на душу населения и менеегусто населена.

53 Интересно, что это предложениепоступило буквально спустя два года, когдадругой известный экономист Г. Мэнкьювыступил с предложением узаконитьобращение доллара в России, упразднив приэтом хождение рубля [208].

54 Однако и в ее рассуждениях естьместо для исключения, а именно, для союзаРоссии, Белоруссии и Украины – наиболеепромышленно развитых стран напостсоветском пространстве. Эти страны досих пор имеют крепкие экономические связи,оставшиеся в наследство от советскойсистемы, что способствует высокой степенитрансмиссии шоков между ними. Аналогичнойточки зрения придерживается Чаплыгин В. [85,с. 132].

55 Исследование 199 развивающихсястран, проведенное С. Эдвардз и И. Магендзо,показало, что в целом у стран с полнымзамещением валют уровень инфляции ниже посравнению со странами с национальнымивалютами [140, p.13, p. 21].

56 Наличие собственной валютыпредполагает банковское разделениерезервов в национальной валюте ииностранной валюте. В случае отказа отвнутренней валюты и ее полного замещения,банковские резервы сокращаются. Так,официальная долларизация в Панамевысвободила резервов в размере 5% от ВВП[207].

57 Например, стран, использующихдоллары значительно больше, нежели стран,использующих хорватскую куну.

58 Инвесторы могут вывозить своикапиталы из страны в случае возникновенияпроблем с долгом или снижениемпредсказуемости развития финансовойсистемы. Такого рода долговые кризисыимели место в Панаме [24, с. 136].

59 О националистических настроениях,связанных с потерей атрибутанационального суверенитета с неприязньюотзывался еще Дж. Милль: «…насколько женадо быть варварами, чтобы при всехнеудобствах, доставляемых трансакциями,большинство цивилизованных стран все жецепляется за свои национальные, только импринадлежащие денежные средства,приносящие им самими и их соседям тольконеудобства, с одной целью – утвердитьсобственную национальную сущность» [26, с.43].

60 Такого рода манипуляции имелиместо, например, в Панаме в 1988 г., когда США вответ на обвинение генерала М. Норьега вкоррупции и пособничестванарко-контрабанде заморозили панамскиесчета в банках Соединенных Штатов иналожили запрет на все долларовыетрансферты и денежные поступления в Панаму[258, p. 12-13]. Резкий дефицит ликвидностифактически демонетизировал страну и былразрушителен для экономики – многие местныебанки были вынуждены закрыться, авнутренний выпуск упал в пять раз.Печальный опыт Панамы служит напоминанием,что потеря дискреционной политики имееткак экономические, так и политическиепоследствия для«страны-реципиента».

61 Культурная инерция иинституциональный конфликт - термины,введенные Полтеровичем В.М. [58, с. 10].

62 Такого рода частная добровольнаядепозитная страховая система существует,например, в Швейцарии и Германии.

63 Подобные дополнительные параметрыв контрактах имели место, например, всберегательных банках США до 1970 г. [186, p. 42]. ВАргентине, с момента учреждения валютногоуправления в 1991 г., были выработаны сразунесколько механизмов защиты от кризисаликвидности. Во-первых, заблаговременнобыли организованы контингентные кредитныелинии от международных банков, которыедолжны были быть активизированы в случаекризиса, и, во-вторых, имелись избыточныерезервы сверх тех, которые покрываливалюту в обращении [98].

64 С таким предложением выступили П.Баке и К. Войчик [204].

65 См., например, [108, p. 192].

66Аналогичной точки зренияпридерживается Н. Фабрис [145, p. 33].

67 «Стоит ожидать преумножения трехпреимуществ для Соединенных Штатов отформальной долларизации в сравнении ссохранением статус-кво – увеличениесеньоража, снижение трансакционныхиздержек, улучшение условий внешнейторговли и инвестиций», - пишет Б. Коэн [122, p.7].

68 В сентябре 2004 года МеждународныйВалютный Фонд подтвердил эту информацию всвоем отчете об экономической ситуации вРоссии [12].

69 Однако, отметим, что полноговытеснения иностранной валюты ни в однойиз упомянутых стран пока не произошло.

70 «Существуют свидетельства наличияобратной корреляции между темпамиинфляции и степенью независимости ЦБ» [36, с.10]. См. также [45; 282].

71 Аналогом чилийского UF являлся ЭКЮ(European Currency Unit) в Европейском Союзе (1979-2002гг.), Unidad de Inversion в Мексике (с 1995 г.), Unidad Indexada вУругвае (с 2002 г.), у.е. (условная единица) вРоссии и на Украине (с 1995 г.). Однако «у. е.» вРоссии и на Украине не являются полныманалогом индексируемой единицы счета встранах Латинской Америки, так как не имеютофициального, закрепленного в конституциистатуса, а неявно представляют собойамериканские доллары.

72 Пруденциальные нормы - это все тенормативы и обязательные требования,которые устанавливаются законом и БанкомРоссии для кредитных организаций в целяхобеспечения надежности, ликвидности иплатежеспособности, управлениябанковскими рисками, защиты интересовакционеров и вкладчиков [16].

73 К 1967 году Йеменская АрабскаяРеспублика оставалась единственнойнезависимой страной с валютнымуправлением.

74 Среди экономистов – теоретиков до сихпор нет единодушия насчет эффективностииспользования корзины валют в качестверезервной валюты. К основным недостаткамтакого выбора относятся [183]: увеличениетрансакционных издержек (time management and transactionfees) валютного управления; затруднениевосприятия населением корзины валют всравнении с единственной валютой(психологический фактор). С другой стороны,привязка к корзине валют ведет кувеличению стабильности.

75 США являются основным торговымпартнером Латинской Америки – 47% всех торговыхсделок, включая импорт и экспорт,заключаются с Соединенными Штатами. 15%сделок приходится на Европу, 19% - наЛатинскую Америку, 12 % - на Азию и 7% - надругие страны [238, p. 2].

76 Установление фиксированногообменного курса не вызывает большихпроблем в плане краткосрочной перспективы,однако оценка курса валюты, кажущаясяоправданной на первые несколько лет, можетоказаться ошибочной позднее. Так, например,завышенный обменный курс может помочьлучше сбалансировать спрос и предложениена национальную денежную единицу вусловиях, когда новообразовавшиеся рынкиблагоприятствуют иностранным инвесторамдля ранних капитальных вложений. С другойстороны, заниженный обменный курс являетсяболее привлекательным с точки зренияконкурентоспособности импорта. Важно, темне менее, учитывать, что чрезмерно низкийобменный курс может привести к росту цен наимпортные товары и услуги, включая капитал,и может стать причиной инфляции. Какправило, обменный курс при валютномуправлении устанавливается несколько нижеоценки равновесного значения с целью датьэкономике конкурентное преимущество иуравновесить фискальный баланс(значительные капитальные инъекции иинвестиции увеличивают государственныйдоход, в то время как расходысокращаются).

77 Так, например, валютное управлениев Северной России открылся всего через 11недель после обсуждения плана егоучреждения [81, с. 18].

78 Сопоставляя эмпирический опытпереходных экономик в период 1990-2000 гг. С.Фишер и Р. Сахей пришли к выводу, что«страны с валютным управлением – Болгария, Эстония иЛитва – имелинаиболее впечатляющие результаты поснижению уровня инфляции» [129, p. 6]. Об опытеснижения гиперинфляции в Аргентине в 1989-1994гг. см.: [215, p. 17]. «Несмотря на то, чтовалютное управление имеет свои недостатки,внедрение этого института, вероятно,единственная возможность переломить«инфляционную психологию» общества» [тамже, p. 23]. А. Гоуш, А-М. Гальд и х. Вульф,исследовав 2 386 стран, показали, чтоинфляция в странах с валютным управлением,в среднем, равна 6% в год, что значительнониже инфляции при плавающем курсе (около 50%в год) и других прикрепленных (pegged) обменныхкурсах (около 20% в год) [163].

79 Из 77 стран с ортодоксальныминститутом валютного управления в период с1849 г. по 1999 г произошла только однадевальвация валюты в 1976 г. вВосточно-Карибском Валютном Управлении.Исследование 7 стран с квази-валютнымуправлением в период с 1976 г. до 1999 г. непродемонстрировало ни одной девальвации[249, p. 2].

80 Причинами этого являютсяследующие: существует значительнаяинерция изменения номинальной заработнойплаты (наличие контрактов междуработниками и работодателями); инфляциянеэкспортируемых товаров отличается отинфляции экспортируемых товаров, так какпервые, не ощущают конкурентного давлениясо стороны иностранных товаров (их ценыявляются более жесткими), в отличие отэкспортируемых товаров (цены, которыхизменяются под действием конкуренции синостранными товарами).

81 Повышение и понижение номинальногообменного курса резервной валюты поотношению к другим торговым партнерамоднонаправлено отражается на реальномкурсе национальной валюты. Кроме того, вслучае номинального обесценения обменногокурса валют крупных торговых партнеровпроисходит повышение номинального курса«валюты-якоря», что, соответственно,приводит к реальному удорожаниюнациональной валюты.

82 См. также: [28, с. 14].

83 О логике институциональныхизменений см.: [33, с. 203-218].

84 Под конгруэнтностью институтовпонимается «наличие общих тенденцийразвития господствующих в общественеформальных и импортируемых формальныхнорм» [52, с. 206]. В монографии С. Кирдиной:«критерием успешности и завершенностиинституционального обмена выступаетустановление устойчивых связей междузаимствованными институциональнымиформами и собственной институциональнойсредой данного общества» [33, с. 212].

85 Институциональное равновесие– ситуация, вкоторой при данном соотношении игроков,данном наборе контрактных отношений,образующих экономический обмен, ни один изигроков не считает для себя выгоднымтратить ресурсы на реструктуризациюсоглашений, изменение их форм [88, с. 525].

86 См., например, У. Коупка [199], К. Доуда[23]; Дж. Тобина [271].

[87] Первые три условия, как известно,соответствуют условиям оптимальнойвалютной зоны.

88 Первый вице-премьер, министрфинансов Польши в 1994-1997 гг. Г. Колодкоподтверждает: «Модель валютногоуправления (currency boards) оказалась хорошимрешением для крошечной Эстонии, но онаабсолютно не подходит для России и Польши»[22].

89 Перонистская партия была созданаХуаном Доминго Перроном, который руководилАргентиной в 1946-1955 гг. Эта партия до сих поростается одной из влиятельнейших встране.

90 Общий анализ групп специальныхинтересов см., например, в работах Олсон М.[54], Нуреев Р.М. [51]. Анализ групп специальныхинтересов применительно к выборуобменных курсов см., например, [156; 229; 193]; квыбору монетарного режима – [260]; к проблемамстабилизации – [74].

91 См. также: [76, с. 289].

92 Подтверждение нашей точки зрениянаходим в работе З. Спиндлера, в которой,анализируя влияние групп специальныхинтересов на выбор между единой валютойдля нескольких стран и национальнойвалютой, он отмечает, что бюрократическийаппарат центрального банка поддерживаетсохранение национальной денежной единицы[260, p. 16].

93 Так, например, в России в 1990-х гг.Центробанк ограничивал конкуренцию вбанковском секторе за счет недопущениятуда зарубежных участников [74, с. 386]. Внастоящее время иностранные банки не имеютправа создавать собственные филиалы.

94 В работе З. Спиндлера относительновыбора валюты говорится, что внутренниекоммерческие банки в отличие отиностранных, будут лоббировать противвведения единой валюты и за сохранениенациональной денежной единицы [260, p. 17].Сохранение национальной валюты исохранение национального центральногобанка напрямую связаны друг с другом, темсамым, слова З. Спиндлера подтверждают нашуточку зрения.

95 См., например, [229, p. 14].

96 Подобная ситуация сложилась впериод с 1940-1980 гг. в Латинской Америке,когда промышленники, использующиеимпортное сырье, поддержали завышенныйобменный курс [там же].

[97] Про эволюцию правил см. работы [37, с. 72-73; 284, p.113]

98 Болгария также характеризовалисьэтим путем развития, однако, в связи стем, что переход к валютному управлению вэтой стране произошел относительнонедавно (в 1997 г.), мы не сталиостанавливаться на рассмотрении ееопыта.

[99] Рассчитано по [2].

[100] Рассчитано по [2].

101 Опрос 1500 респондентов был проведенв 100 населенных пунктах 44 областей, краев иреспублик России.

102 См. подробнее об условияхдостижения полной конвертируемости [77, с.25-35].

103 Норматив обязательных резервов попривлеченным средствам юридических лиц врублях и по привлеченным средствамюридических и физических лиц в иностраннойвалюте составил 10% с 1 января 2000 г. по 31 марта2004 г., 9% с 1 апреля 2004 г. по 14 июня 2004 г., 7% с 15июня 2004 г. по 7 июля 2004 г. и 3,5% с 8 июля 2004 г. поноябрь 2006 г. В тоже время нормативобязательных резервов по денежнымсредствам физических лиц, привлеченным вовклады в рублях, не изменялся с 2000 г. по 2004г., составляя 7%, а с 2004 г. снизился такжедо 3,5% [8].

104 Единственной страной в историиофициальной долларизации, отказавшейся отданного института, является Либерия.Однако ее пример не противоречит нашемувыводу, так как в этой стране отказпроизошел в разгар гражданской войны приэкстремальных обстоятельствах [145, p. 33].

105 См., например, [86].

106 Исследование, проведенное спустя 2года Независимым институтомсоциально-экономических и политическихисследований, показало, что доверие к рублюу белорусов несколько убавилось: 48%заявили, что выступают против введения вБелоруссии российского рубля, и только 33 %выступили за валютную интеграцию.

[107] Деятельность IRI финансируетсяРеспубликанской партией США.

108 Имеются в виду страны Балтии [71, с.2].

109 Об этом также свидетельствуетбанковский кризис, который разразился в 1992г. в Эстонии. См. подробнее [153].

110 Исследование Я. Микелсона, В.Стебунова и С.Зайцева подтверждает, что с1992-1997 гг. потеря конкурентоспособностиэстонских товаров была наименьшей средидругих прибалтийских республик [213, p. 3].

111 «Нетитульными» автор называетрусскоязычное население Эстонии [71, с.9].

112 Хотя его доля, безусловно,сокращалась с 90% в 1991 г. [96] до 43% в 2002 г. [276, p.6].

113 В 2002 г. доля экспорта в страны ЕСсоставляла 47,1%, а доля импорта – 51,2% [209, p. 16].

114 Более подробно о российскомфинансовом кризисе 1998 г. см. [93, с.389-415].

115 Этот «феномен двоемыслия» россиянизучался западными советологами начиная с1970-х гг. «… [В] сознании советских людейодновременно могли спокойно уживатьсяпротивоположные концепции, разныеструкутры мышления. Будучи в официальнойобстановке, человек верил и с душойоставиал одни истны, а дома, беседую, всемейном круге на кухне, - совсем другие» [73,с. 21].

116 Для определения составапромышленных групп мы воспользовалисьработой Нуреева Р. [50, с. 21].

117 Для определения состава финансовыхгрупп мы воспользовались работойВерещагина В. [19].

[118] В 1998 г. ВВП России составлял 948 млрд.долларов США [8].

119 В этот период особенно сильна былазависимость центрального банка отправительства, которое пыталось бороться синфляцией с помощью финансированиядефицита за счет займов и увеличениягосударственного долга, в том числе черезпирамиду ГКО.

120 В 1998 г. в сырьевом секторе экономикибыло занято около 3 млн. человек, или менее 5%всех работающих, а его доля в ВВПсоставляла около 15%, в общем объемепромышленной продукции - 50%, а в экспорте -более 70% [62].

121 В 1996 году 90% ростазадолженности по налогам былисанкционированным правительствомисключением [74, с. 414]. В 1998 г. суммарнаязадолженность российских предприятийперед бюджетами всех уровней ивнебюджетными фондами превысила 400триллионов рублей. Годовая прибыльроссийских предприятий составляла 40триллионов рублей, а остаток после уплатыналогов - 25 триллионов. Это те деньги,которыми можно было теоретически погаситьзадолженность [15]. Кабинет министров дажепринял официальное постановление "Опорядке предоставления в 1998 годуналогоплательщикам отсрочек и (или)рассрочек уплаты налогов и другихобязательных платежей в федеральныйбюджет". Согласно документу, отсрочки ирассрочки платежей в федеральный бюджетмогли предоставляться предприятиям в трехслучаях: при задержке финансирования изфедерального бюджета, при угрозебанкротства предприятия или еслиналогоплательщики потерпели значительныеубытки из-за стихийных бедствий [67]. В целомв период с 1995 по 1998 гг. финансовая связкамежду реальным сектором и бюджетом действовала понехитрой схеме: налогов собиралосьстолько, сколько получалось, а дефицитсредств покрывался займами внутри и внестраны [29].

122 В 1998 г. крупнейшие российские банки(такие как Менатеп, Инкомбанк и пр.)организовали расчетный пул, которомуцентральный банк в определенных лимитахгарантировал предоставление платежныхкредитов в случае возникновениядефицита.

[123] Показатель отражает все трансфертысельхозпроизводителям и включает в себядве компоненты: прямые выплаты из бюджета икосвенные (через поддержку рыночнойцены).

124 Для сравнения: данныйпоказатель в странах ОЭСР в 1998 г. составлялпорядка 35%.

125 Переход к валютному управлению вРоссии мог бы быть также затруднен в связис такой особенностью российскогоменталитета как «критическое отношение кбольшинству мер правительства» [73, с.7].

126 В структуре экспорта России вБелоруссию основными статьями традиционнопродолжают оставаться энергоресурсы,черные и цветные металлы, продукцияхимической промышленности исельскохозяйственное сырье. В 2004 г. вструктуре импорта Белоруссии из Россиинаибольшую долю занимали минеральныепродукты –41,6%. Наиболее существенно как встоимостном, так и в физическом выражении вэтом же году возросли закупки природногогаза, полимерных материалов и пластмасс,бумаги и картона [35].