Стимулирование инновационной деятельности высокотехнологичного сектора промышленности с помощью механизмов налогового контроля

На правах рукописи

Пыркин Виталий Александрович

СТИМУЛИРОВАНИЕ ИННОВАЦИОННОЙ ДЕЯТЕЛЬНОСТИ ВЫСОКОТЕХНОЛОГИЧНОГО СЕКТОРА ПРОМЫШЛЕННОСТИ С ПОМОЩЬЮ МЕХАНИЗМОВ НАЛОГОВОГО КОНТРОЛЯ

Специальность 05.02.22 – Организация производства

в промышленности

Автореферат диссертации на соискание ученой

cтепени кандидата экономических наук

Москва 2011

Работа выполнена на кафедре «Организация управления, собственности и предпринимательства» Государственного образовательного учреждения высшего профессионального образования «Московская академия рынка труда и информационных технологий».

Научный руководитель: Доктор экономических наук, профессор Касаткин Аркадий Константинович

Официальные оппоненты: Доктор экономических наук, профессор

Голубев Сергей Сергеевич

Кандидат экономических наук, доцент

Железин Александр Владимирович

Ведущая организация: Экспертно-аналитический центр

Министерства образования и науки

Российской Федерации

Защита состоится «09» июня 2011 г. в 14-00 часов на заседании Объединенного диссертационного совета ДМ 850.001.02 в ГОУ ВПО «Московская академия рынка труда и информационных технологий» по адресу: 121351, г. Москва, ул. Молодогвардейская, д. 46, корп. 1.

С диссертацией можно ознакомиться в библиотеке Академии.

Автореферат разослан «06» мая 2011 г.

Ученый секретарь

диссертационного совета ДМ 850.001.02

кандидат экономических наук, доцент В.В. Силин

Общая характеристика работы

Актуальность выбранной темы исследования. В последние десятилетия в мире сложилось устойчивая тенденция, что главными факторами устойчивости развития любой страны являются научные и технологические достижения. Анализ крупнейших экономик мира показывает, что общемировая доля наукоемкой продукции приходится всего на несколько стран таких как США, Япония и Германия. За последние 10-15 лет в развитых странах практически совершилась, так называемая четвертая технологическая революция, обусловленная интеллектуализацией производства, и началось формирование нового типа постиндустриального общества.

В этой ситуации перед Россией стоит стратегическая задача - перейти от сырьевой экономики к технологичной экономике постиндустриального общества. Одним из важнейших факторов для развития наукоемких отраслей является инвестиционная привлекательность страны. Сегодня в России промышленное производство находится в условиях высокой конкуренции со стороны иностранных корпораций. В таких условиях для выпуска конкурентоспособной продукции и модернизации необходимо привлечение инвестиций, как внутренних, так и внешних. Приток инвестиций в компанию дает ей дополнительные конкурентные преимущества.

Одним из основных факторов, влияющих на инвестиционную привлекательность страны, является налоговая политика, проводимая государством. В развитых странах такая политика направлена на создание благоприятных условии для развития наукоемкого производства, причем действия государства не ограничиваются снижением ставок по основным налогам и введением малоэффективных и обременительных для бюджета налоговых льгот. Налоговая политика развитых государств направлена на то, чтобы сделать выгодным привлечение капитала именно в технологичные, а не сырьевые отрасли экономики.

Характерными особенностями наукоемких отраслей, определяющими их роль в экономике в целом, являются: темпы роста, в 3-4 раза превышающие темпы роста прочих отраслей хозяйства; большая доля добавленной стоимости в конечной продукции; повышенная заработная плата работающих; крупные объемы экспорта и, что особенно важно, высокий инновационный потенциал, обслуживающий не только обладающую им отрасль, но и другие отрасли экономики, порождающий «цепную реакцию» нововведений в национальном и мировом хозяйстве. Кроме того, наукоемкие отрасли являются приоритетным полем деятельности малых и средних фирм, а также основным объектом вложений рискового капитала.

Недостаточная разработанность теоретических, методических и правовых вопросов налоговой политики Российской Федерации для привлечения инвестиции в высокотехнологичный сектор экономики определила актуальность темы диссертационного исследования.

Степень разработки темы исследования. Вопросы государственного стимулирования научно-технического прогресса путем развития инновационной деятельности с помощью различных механизмов воздействия в последние годы стали весьма актуальными, поэтому по этой проблеме имеется значительное число работ, авторами которых являются Баранчиев В.П., Гунин В.Н., Гурков И.Б., Дуженкова В.И., Иванов В.В., Комков Н.И., Кочетков Г.Б., Кулагин А.С., Леонтьев Л.И, Ляпина С.Ю., Плетнев К.И., Устинов В.А, Чулока А.И. и другие.

Формирование и оценка эффективности научно-технических и инновационных программ рассмотрены Аньшиным В.М., Дагаевым А.А., Кудиновым Л.Г., Остапюком С.Ф., Филиным С.А. и другими.

Инновационной промышленности, проблемам налогообложения и возможным способам активизации инвестиционной деятельности промышленных предприятий посвящены труды российских и зарубежных ученых, таких как Артемьев И.Е., Вылкова Е.С., Глазьев С.Ю., Джонс Дж. К., Друкер П., Завлина П.Н., Казанцева А.К., Кальварский Г.В., Коно Т., Кузнецов Б.Т., Кулагин А.С., Леотьев Л.И., Лукьянова Н.Г., Львов Д.С, Малис Н.И., Молчанов Н.Н., Романовский М.В., Фетисов Г.Г. и другие.

В трудах перечисленных ученых разработаны теоретические, методические и правовые вопросы коммерциализации технологий, организации НИОКР и технологической подготовки производства новшеств, информационного и финансового обеспечения инвестиционной деятельности, механизмы государственного содействия и поддержки развивающихся инновационных предприятий, методы управления финансовой устойчивостью предприятий и оценка важнейших экономических показателей.

Вместе с тем, остаются недостаточно исследованными вопросы повышения инвестиционной привлекательности промышленных предприятий с помощью различных налоговых систем, в связи, с чем была сформулирована научная задача исследования: «Разработка системы стимулирования инновационной деятельности высокотехнологичного сектора промышленности с помощью механизмов налогового контроля».

Целью исследования является разработка методических вопросов совершенствования налоговых механизмов для привлечения инвестиций в промышленное производство.

Для достижения данной цели в работе решаются следующие задачи исследования:

- сформулировать цели, задачи и принципы экономической политики предприятия при осуществлении инновационной деятельности;

- раскрыть особенности организации инновационной деятельности в условиях вступления России в ВТО;

- проанализировать взаимосвязи инвестиционной деятельности с налоговой политикой государства, предложить направления развития налоговой системы;

- раскрыть факторы инвестиционной привлекательности предприятия при осуществлении инновационной деятельности;

- разработать предложения по повышению инвестиционной привлекательности промышленных предприятий с помощью механизмов налогового контроля;

- разработать и использовать методику учета налогового бремени при построении математической модели инвестиционного проекта с учетом воздействия различных налоговых систем;

- обосновать необходимость создания специальной налоговой системы для увеличения инвестиционной привлекательности высокотехнологичного сектора промышленности;

Методология и методы исследования. Теоретической и методической основой исследования явились труды зарубежных и отечественных ученых в области организации производства, инновационного менеджмента, организации и оценки эффективности инвестиционной деятельности, налогового права. Исследования выполнялись с применением методов системного анализа, ситуационного моделирования, статистического и финансового анализа.

Объектом исследования являются предприятия и организации, в том числе промышленное предприятие ЗАО «Никольское».

Предметом исследования являются научные подходы, принципы и методы организации инвестиционной деятельности промышленных предприятий с учетом влияния механизмов налогового контроля.

Научная новизна диссертационная работы заключается в следующем:

- обоснована необходимость создания налоговых механизмов с целью привлечения инвестиций в промышленные предприятия с высокой долей высокотехнологичной продукции;

- даны рекомендации по повышению конкурентоспособности наукоемких предприятий в рамках формирования национальной инновационной системы:

- обоснована необходимость создания специальной системы налогообложения для предприятий, осуществляющих инновационную деятельность;

- разработана методика стимулирования инвестиционной привлекательности промышленных предприятий с помощью налогового законодательства.

Практическая значимость результатов исследования заключается в том, что сформулированные в работе методический выводы, научные подходы и принципы оценки экономической эффективности инвестиционных проектов с учетом различных систем налогообложения для предприятий высокотехнологичного сектора промышленности могут быть использованы при разработке законодательных и нормативно-методических документов, а также для анализа экономических показателей промышленных предприятий, находящихся в различных налоговых системах.

Внедрение результатов исследования было осуществлено при оценке инвестиционного проекта по разработке промышленного производства микрошлифпорошков для ЗАО «Никольское».

Апробация работы. Основные положения диссертационной работы докладывалось на заседаниях кафедры «Организация производства в промышленности» ГОУ ВПО «МАРТИТ» в 2007-2010 гг, и на двух научно-практических конференциях.

Основные научные положения автора, выносимые на защиту:

- механизм повышения конкурентоспособности наукоемких предприятий в рамках формирования национальной инновационной системы с учетом налоговой политики;

- методика оценки экономической эффективности инвестиционных проектов в различных налоговых режимах для промышленных предприятий;

- механизм налогового стимулирования для привлечения инвестиций в промышленные предприятия;

- результат оценки инвестиционного проекта по разработке промышленного производства микрошлифпорошков для ЗАО «Никольское».

Публикации. По теме диссертации автором опубликовано 6 научных трудов общим объемом 4,5 п.л., из которых лично автору принадлежит 4,5 п.л., из них 2 печатные работы в научных журналах по рекомендованному перечню ВАК России общим объемом 0,9/0,9 п.л.

Структура и объем исследования. Диссертация состоит из введения, трех глав, заключения и списка использованной литературы, изложена на 138 стр. машинописного текста и содержит 8 рисунка и 4 таблицы. Список использованной при работе над диссертацией литературы включает 164 наименования.

Содержание работы.

Во введении обоснована актуальность темы исследования, раскрыта степень разработанности темы, сформулированы цель и задачи исследования, методология и методы исследования, объект и предмет исследования, научная новизна и практическая значимость исследования.

Первая глава «Инновационная деятельность и системы налогообложения» включает исследование следующих вопросов:

- методические основы организации и инновационной деятельности;

- системы налогообложения экономически развитых стран и основные направления совершенствования системы налогообложения инновационного сектора промышленности Российской Федерации;

- особенности организации инновационной деятельности высокотехнологичных предприятий в условиях вступления в ВТО.

Начало третьего тысячелетия характеризуется научными и технологическими достижениями, изменившими уклад мировой цивилизации и образовавшими структуру современного общества. Эти достижения становятся определяющим фактором в обеспечении устойчивого развития любой страны, повышении ее конкурентоспособности в мире. Небывалыми темпами расширяются рынки наукоемкой продукции. На долю новых знаний, воплощенных в технологиях, оборудовании, продукции, в развитых странах приходится до 85% прироста валового внутреннего продукта.

Одновременно передовые технологии становятся главной ареной конкуренции, а научно-техническая сфера важнейшим фактором геополитики. Глобализация науки, технологий, промышленности создает новых лидеров не только среди фирм, но и среди стран. Поэтому только страны с мобильным, динамично развивающимся научно-технологическим комплексом могут сохранить свои позиции в этой глобальной гонке.

Анализ тенденций и прогнозирование развития, как науки, так и промышленности становятся невозможными без изучения целей и источников инноваций, форм внутреннего и внешнего технологического обмена, оценки текущих и капитальных затрат на научную инновационную деятельность по ее видам и источникам финансирования..

Проанализировав основные труды о процессе распределения инноваций можно сделать вывод, что диффузия инноваций (нововведений) — это процесс их распространения в экономике страны.

Более конкретно этот процесс выражается в вытеснении старых технологий новыми, а также в принятии потребителями новых, не имеющих аналогов технологий, ведущих к формированию новых потребностей.

Таким образом, новшество и изобретение становятся инновациями после их внедрения. Данный процесс называется инновационной деятельностью, данный термин всесторонне рассмотрен в различных научных работах. В диссертации рассмотрены определения термина «инновационная деятельность», предложенные в работах следующих авторов, таких как: Аньшин В.М., Дагаев А.А., Кудинов Л.Г., Олейников Е.А., Остапюк С.Ф., Пиндайк Р.С., Рабинфельд Д.Л.

Автору представляется наиболее полным данное определение: Инновационная деятельность - процесс, направленный на реализацию результатов законченных научных исследований и разработок, либо иных научно-технических достижений в виде нового или усовершенствованного продукта, реализуемого на рынке, нового, или усовершенствованного технологического процесса, используемого в практической деятельности, а также процесс связанных с этим дополнительных научных исследований и разработок.

Вторая глава диссертации «Оценка эффективности инвестиционного проекта с учетом различных налоговых режимов» включает следующие вопросы:

- факторы инвестиционной привлекательности предприятия;

- предложения по повышению инвестиционной привлекательности промышленных предприятий при осуществлении инновационной деятельности с помощью механизмов налогового контроля;

- разработка и использование коэффициента учета налогового бремени при оценке эффективности инвестиционных проектов;

Для определения эффективности инвестиционного проекта введено понятие инвестиционной привлекательности предприятия. Понятие достаточно новое, в экономических публикациях появилось относительно недавно и используется преимущественно при характеристике и оценке объектов инвестирования, рейтинговых сопоставлениях, сравнительном анализе процессов. Исследование различных точек зрения на его трактовку позволило установить, что в современных представлениях нет единого подхода к сущности этой экономической категории.

Экономическая сущность инвестиционной привлекательности дается в определении Валинуровой Л.С. и. Казаковой О.Б. Они понимают под этим термином совокупность объективных признаков, свойств, средств и возможностей, обуславливающих потенциальный платежеспособный спрос на инвестиции. Такое определение позволяет учесть интересы любого участника инвестиционного процесса.

Существуют иные точки зрения (в том числе Гиляровской Л.Т., Власовой В.М., и Крылова Э.И. и других). Здесь под инвестиционной привлекательностью понимается оценка эффективности использования собственного и заемного капитала, анализ платежеспособности и ликвидности (аналогичное определение — структура собственного и заемного капитала и его размещение между различными видами имущества, а также эффективность их использования).

Оценивая инвестиционную привлекательность с точки зрения дохода и риска, можно утверждать, что это — наличие дохода (экономического эффекта) от вложения средств, при минимальном уровне риска. На рисунке № 1 показаны факторы, влияющие на инвестиционную привлекательность предприятия.

Рисунок 1 «Факторы инвестиционной привлекательности»

Предприятие существует в мире, в котором на него влияет множество факторов, которые напрямую влияют на уровень рисков при инвестициях в новое производство.

К числу факторов, которые напрямую влияют на инвестиционную привлекательность предприятия, необходимо отнести налоговую систему, в которой существует предприятие. Как экономический фактор она может, как способствовать росту капиталовложений в предприятия, так и сделать любой инвестиционный проект заведомо убыточным, так как уровень налоговой нагрузки напрямую влияет на инвестиционную привлекательность предприятия.

Задача налоговой системы заключается в создании налоговых механизмов для стимулирования инновационной деятельности через поддержку инновационных проектов промышленных предприятий задействованных в наукоемком секторе российской экономики. Одним из рычагов влияния на инвестиционную привлекательность предприятия являются налоговые льготы. Существующая система налоговых льгот Российской Федерации чрезвычайно сложна из-за большого количества бюрократических барьеров и разночтений в законодательстве, а главное не имеет выстроенного механизма стимулирования высокотехнологичной деятельности.

Рассмотрев, основные положения, которые предусматривает налоговый кодекс для предприятия, осуществляющего инвестиционный проект по разработке наукоемкой продукции, можно сделать вывод, что специального налогового режима для наукоемких предприятий, осуществляющих инновационную деятельность, налоговым кодексом Российской федерации не предусмотрено. Таким образам, предприятие при расчете инвестиционного проекта находится при обычном налоговом режиме и пользуется стандартной системой налоговых льгот. Данная ситуация создает условия, при которых государство ставит в одни и те же рамки промышленные предприятия с высокой долей НИОКР, при которой получение прибыли возможно только в долгосрочной период, и организации с быстрой оборачиваемостью капитала и возможностью получения прибыли в краткосрочный период (заводы по сборке полуфабрикатов в готовую продукцию по иностранным лицензиям, обслуживание сырьевых компаний, торговые компании, импортирующие предприятия и т.д.).

Проанализировав действующую систему налогообложения, автор предлагает ряд налоговых льгот по налогу на прибыль, налогу на добавленную стоимость и налогу на имущество и специальный налоговый механизм.

Таким образом, рассмотрим инвестиционный проект по разработке промышленного производства микрошлифпорошков ЗАО «Никольское» при трех различных налоговых режимах.

- Полный налоговый режим.

При данном налоговом режиме будет построена модель инвестиционного проекта при обычной системе налогообложения, предусмотренной налоговым кодексом РФ.

- Первый льготный налоговый режим.

При данном налоговом режиме будет построена модель инвестиционного проекта с учетом уменьшения налоговых ставок по налогу на добавленную стоимость и налогу на прибыль. Также при расчете налога на прибыль будет применена ускоренная амортизация по основным средствам всех групп, приобретенных для реализации инвестиционного проекта. В течение двух лет предлагается не включать в налоговую базу налога на имущество основные средства, приобретенные для реализации инвестиционного проекта.

- Второй льготный налоговый режим.

Под льготным налоговым режимом в данном случае понимается специальный налоговый режим. Данный режим предоставляет предприятиям право на определенный период (в данном случае 4 года) при проведении инвестиционного проекта, который направлен на выпуск наукоемкой продукции, быть освобожденным от уплаты налога на прибыль организаций, налога на добавленную стоимость, налога на имущество, единого социального налога. Освобождение от уплаты налогов, предусмотрено с учетом ведения раздельного налогового учета, то есть отдельно учитывается обычная деятельность предприятия и деятельность при реализации инвестиционного проекта. При этом, налоговая база специального налогового режима будет определяться как доходы организации, уменьшенные на величину расходов. Налоговая ставка будет равна 16 процентам. На время действия специального налогового режима предлагается налоговый период сделать равным двум годам, а отчетные периоды станут равными полугодию. Также автор считает целесообразным проводить камеральную налоговую проверку и выездную налоговую проверку лишь после окончания инвестиционного проекта

Чтобы определить зависимость инвестиционной привлекательности предприятия от механизмов налогового контроля, необходимо проанализировать, оценить эффективность реальных инвестиций с учетом механизмов налогового контроля с точки зрения инвестора, используя существующие оценки реальных инвестиций.

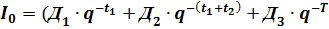

Построим уравнения эквивалентности или баланс финансовой операции. Понятие финансовой эквивалентности является фундаментальным в количественном финансовом анализе. Его содержание заключается в приведении денежных потоков, связанных с инвестицией, к единому моменту времени, как правило, моменту инвестирования или приведении инвестиций и всех элементов потока к точке завершения процесса, получения доходов по инвестиции и приравнивании суммы отрицательных, взятых по абсолютной величине элементов денежного потокам к сумме положительных элементов.

Для построения баланса финансовой операции, увяжем экономические характеристики и налоговое бремя.

Известно, что:

![]()

![]() (1)

(1)

где

![]()

![]() –чистая прибыль за период в руб.;

–чистая прибыль за период в руб.;

Д- доходы за период в руб.;

Р- расходы за период в руб.;

Н- сумма уплаченных налогов за период в руб.;

Тогда

Д=![]()

![]() +Р+Н (2)

+Р+Н (2)

Определим, чему равна сумма уплаченных налогов за период:

Н=![]()

![]() +

+![]()

![]() +

+![]()

![]()

где,

![]()

![]() – налог на прибыль в руб.;

– налог на прибыль в руб.;

![]()

![]() - налог на добавленную стоимость в руб.;

- налог на добавленную стоимость в руб.;

![]()

![]() – налог на имущество в руб.

– налог на имущество в руб.

Следовательно, полный объем налоговых отчислений можно будет рассчитать по следующей формуле:

Н=(Д-Р)![]()

![]() +(П-З)

+(П-З)![]()

![]() +

+![]()

![]() ; (3)

; (3)

где,

![]()

![]() –ставка налога на прибыль;

–ставка налога на прибыль;

![]()

![]() –ставка налога на добавленную стоимость;

–ставка налога на добавленную стоимость;

![]()

![]() –ставка налога на имущество.

–ставка налога на имущество.

Подставив полученное выражение (3) в выражение (2), получим общую формулу, позволяющую связать доходы, расходы, прибыль и налоговые ставки между собой.

Д=![]()

![]() +Р+

+Р+![]()

![]() -

-![]()

![]() +(П-З)

+(П-З)![]()

![]()

В результате мы получим искомое выражение.

![]()

![]() (4)

(4)

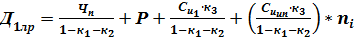

Полученное выражение для обычного налогового режима при первом льготном налоговом режиме (стр.14 автореферата) необходимо вычислить следующим образом:

|

|![]()

![]()

где

![]()

![]() - доходы проекта, реализуемого в рамках первого льготного режима, в руб.;

- доходы проекта, реализуемого в рамках первого льготного режима, в руб.;

![]()

![]() - имущество, не относящееся к инвестиционному проекту, в руб.;

- имущество, не относящееся к инвестиционному проекту, в руб.;

![]()

![]() - имущество, задействованное при осуществлении инвестиционного проекта, в руб.;

- имущество, задействованное при осуществлении инвестиционного проекта, в руб.;

![]()

![]() – параметр, равный 0 в первые два года от момента начала инвестиционного проекта, и равный 1 по окончанию 2 лет.

– параметр, равный 0 в первые два года от момента начала инвестиционного проекта, и равный 1 по окончанию 2 лет.

При раздельном учете, учитывая ведение учета только для расчета инвестиционного проекта:

.

.

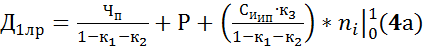

При втором льготном режиме выражение (4) примет следующий вид:

(4б).

(4б).

В данном выражении ![]()

![]() равно 0,16, т.е. предприятие платит один единственный налог в размере 16%.

равно 0,16, т.е. предприятие платит один единственный налог в размере 16%.

Для определения размера необходимых инвестиций для инвестиционного проекта используем следующее выражение:

(5)

(5)

Величина q в балансовом уравнении может быть использована для измерения доходности финансовой операции. В этом случае размер процентной ставки неизвестен и является искомой величиной.

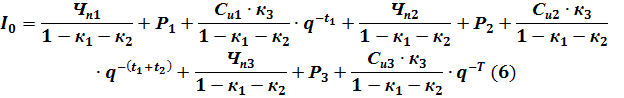

Преобразуем формулы (5) и (4):

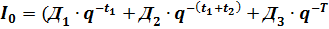

Полученное выражение определяет объем инвестиций, необходимых для реализации проекта, и показывает влияние налоговой системы на инвестиционный поток.

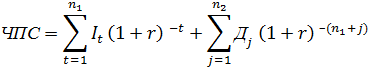

Для экономической оценки инвестиций предполагается сопоставление затрат, связанных с процессом инвестирования, и доходов, получаемых в результате его реализации. В данном случае рассмотрим показатели оценки эффективности реальных инвестиций, которые в первую очередь интересны потенциальным инвесторам и кредиторам, а именно:

- Чистая приведенная стоимость в рублях;

- Срок окупаемости в месяцах;

- Рентабельность в долях.

где,

![]()

![]() - ставка дисконтирования (кредитная, инфляционная).

- ставка дисконтирования (кредитная, инфляционная).

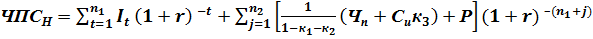

Для расчета чистой приведенной стоимости используем приведенное выше выражение и подставим в него выражение (4). В результате получим выражение для определения чистой приведенной стоимости за весь период инвестиционного проекта с учетом налогового бремени.

(7)

(7)

В инвестиционных проектах, где все направленно на внедрение инноваций, а, следовательно, размещение значительных денежных средств в НИОКР, характер денежных потоков может иметь весьма разнообразные формы. Более того, в течение времени проекта его приходится непрерывно корректировать.

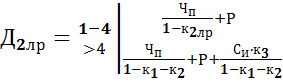

В результате, определение срока окупаемости сводится к определению аргумента по заданной функции, так как инвестиции и доходы есть суть функции времени. Учитывая сказанное, автору представляется целесообразным использовать следующее выражение для определения срока окупаемости проекта, а именно:

где,

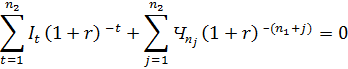

![]()

В третьей главе «Результаты применения различных механизмов налогообложения на примере реального инвестиционного проекта» рассмотрим инвестиционный проект ЗАО «Никольское» по организации промышленного производства, задачей которого является создание и освоение отечественного рынка классифицированных микрошлифпорошков. Для анализа возможных механизмов стимулирования инновационной деятельности автор рассмотрел инвестиционный проект при трех различных системах налогообложения.

Процесс инновационной деятельности предприятия представим по реальной стандартной схеме:

НИР ![]()

![]() ОКР

ОКР ![]()

![]() Подготовка производства и выпуск опытных партий продукта (ПП)

Подготовка производства и выпуск опытных партий продукта (ПП) ![]()

![]() Запуск производства и серийный выпуск продукции (ЗП и (СВ).

Запуск производства и серийный выпуск продукции (ЗП и (СВ).

Срок данного инвестиционного проекта составляет 4 года. Расчет ведется в условных единицах, одна условная единица равна один миллион рублей.

В процессе расчета был определен дисконтированный денежный поток, с учетом того, что квартальная ставка дисконтирования равна 5%. Результаты расчета сведены в таблицу 1.

| Период | Поток (млн. руб.) | Коэффициент дисконтирования | Дисконтированный поток (млн. руб.) |

| 1 квартал 1 год | -1,017 | 0,952 | -0,97 |

| 2 квартал 1 год | -1,002 | 0,908 | -0,91 |

| 3 квартал 1 год | -3,027 | 0,863 | -2,61 |

| 4 квартал 1 год | -2,002 | 0,822 | -1,65 |

| 1 квартал 2 год | -4,026 | 0,783 | -3,15 |

| 2 квартал 2 год | -4,014 | 0,745 | -2,99 |

| 3 квартал 2 год | 4,018 | 0,71 | 2,85 |

| 4 квартал 2 год | 3,003 | 0,676 | 2,03 |

| 1 квартал 3 год | 2,029 | 0,644 | 1,31 |

| 2 квартал 3 год | 4,01 | 0,613 | 2,46 |

| 3 квартал 3 год | 6,018 | 0,584 | 3,51 |

| 4 квартал 3 год | 7,039 | 0,556 | 3,91 |

| 1 квартал 4 год | 9,084 | 0,529 | 4,81 |

| 2 квартал 4 год | 10,506 | 0,504 | 5,30 |

| 3 квартал 4 год | 12,062 | 0,48 | 5,79 |

| 4 квартал 4 год | 12,651 | 0,45 | 5,69 |

Таблица 1 «Расчет дисконтированного денежного потока»

При расчетах мы получим следующие показатели налоговых систем.

- Обычный налоговый режим

Налог на прибыль равен 20%, то есть ![]()

![]() =0,20;

=0,20;

Налог на добавленную стоимость равен 18%, то есть ![]()

![]() =0,18;

=0,18;

Налог на имущество 2,2 %

- Первый льготный налоговый режим

Налог на прибыль равен 18%, то есть ![]()

![]() =0,18;

=0,18;

Налог на добавленную стоимость равен 16%, то есть ![]()

![]() =0,16;

=0,16;

Налог на имущество равен 0% до 8 квартала, а после 2,2%, то есть ![]()

![]() =0,22;

=0,22;

- Второй льготный налоговый режим.

Единая налоговая ставка равен 16%, то есть ![]()

![]() =0,16;

=0,16;

Результаты, полученные при расчете инвестиционного проекта, представлены в таблице № 2.

| Период | Денежный поток инвестиционного проекта (млн. руб.) | Чистая приведенная прибыль проекта | ||||||

| год | квартал | При обычном режиме (млн. руб.) | При первом льготном режиме (млн. руб.) | При втором льготном режиме (млн. руб.) | ||||

| 1 | 2 | 3 | 4.1 | 4.2 | 4.3 | |||

| 1 | 1 | -0,97 | -0,6 | -0,6 | -0,64 | -0,64 | -0,81 | -0,81 |

| 2 | -0,91 | -0,56 | -1,17 | -0,6 | -1,24 | -0,76 | -1,58 | |

| 3 | -2,61 | -1,67 | -2,83 | -1,72 | -2,96 | -2,19 | -3,77 | |

| 4 | -1,65 | -1,09 | -3,93 | -1,09 | -4,05 | -1,39 | -5,16 | |

| 2 | 1 | -3,15 | -2,07 | -6 | -2,08 | -6,13 | -2,65 | -7,8 |

| 2 | -2,99 | -2,01 | -8,01 | -1,97 | -8,1 | -2,51 | -10,32 | |

| 3 | 2,85 | 1,54 | -2,55 | 1,88 | -2,17 | 2,39 | -2,76 | |

| 4 | 2,03 | 0,99 | -5,49 | 1,34 | -4,88 | 1,71 | -6,22 | |

| 3 | 1 | 1,31 | 0,53 | -4,96 | 0,58 | -4,3 | 1,1 | -5,12 |

| 2 | 2,46 | 1,23 | -3,73 | 1,32 | -2,98 | 2,07 | -3,05 | |

| 3 | 3,51 | 1,86 | -1,87 | 2 | -0,98 | 2,95 | -0,1 | |

| 4 | 3,91 | 2,08 | 0,21 | 2,24 | 1,26 | 3,28 | 3,18 | |

| 4 | 1 | 4,81 | 2,63 | 2,84 | 2,82 | 4,09 | 4,04 | 7,22 |

| 2 | 5,3 | 2,9 | 5,74 | 3,11 | 7,19 | 4,45 | 11,68 | |

| 3 | 5,79 | 3,18 | 8,92 | 3,41 | 10,61 | 4,86 | 16,54 | |

| 4 | 5,69 | 3,11 | 12,03 | 3,34 | 13,94 | 4,78 | 21,32 | |

Таблица 2 «Расчет чистой приведенной прибыли инвестиционного проекта»

В первом случае в расчет брались столбцы 4.1, 4.2, 4.3 таблицы 2, где приведены потоки ![]()

![]() (упущенная выгода), то есть откорректированный на величину налоговых выплат денежный поток инвестиционного проекта. При этом, в столбце 4.1 таблицы 2 приведен поток без льгот налогообложения, в 4.2 и 4.3 - потоки с льготным налогообложением. Столбцы разделены на 2 подстолбца, во втором подстолбце приведен кумулятивный поток.

(упущенная выгода), то есть откорректированный на величину налоговых выплат денежный поток инвестиционного проекта. При этом, в столбце 4.1 таблицы 2 приведен поток без льгот налогообложения, в 4.2 и 4.3 - потоки с льготным налогообложением. Столбцы разделены на 2 подстолбца, во втором подстолбце приведен кумулятивный поток.

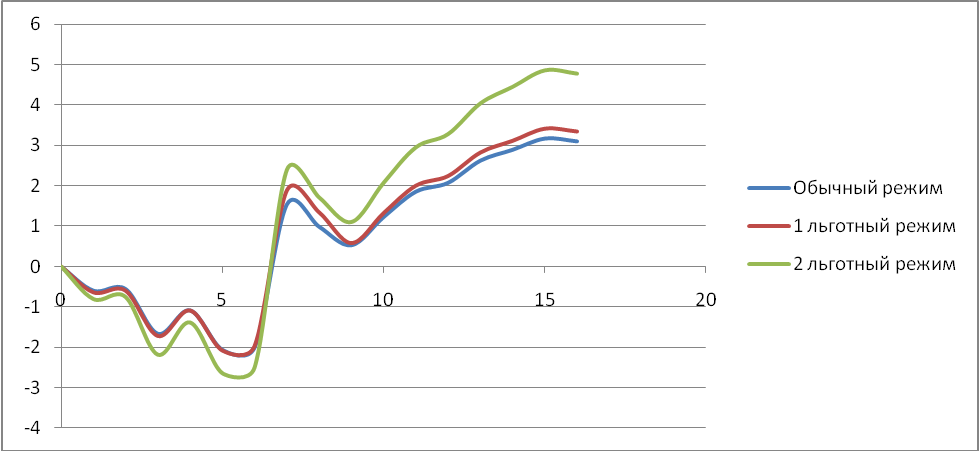

Рисунок 2 «Денежный поток инвестиционного проекта»

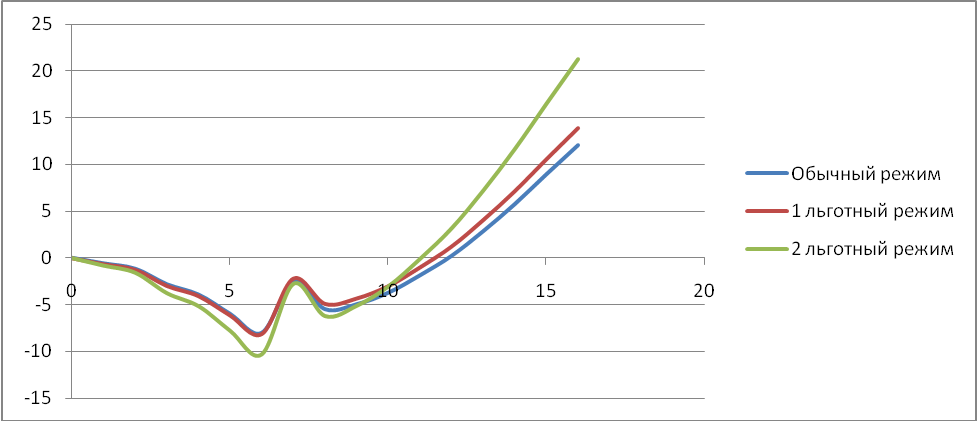

Рисунок 3 «Кумулятивный денежный поток»

При проведении расчета инвестиционного проекта с учетом различных налоговых систем получены следующие результаты:

Были заданы значения функции ![]()

![]() =

=![]()

![]() . При этом интервалы заданной функции были равны 1 месяцу (в таблице 2, чтобы не переусложнить текст, приведены лишь квартальные значения), которая была пересчитана в кумулятивный вид, аппроксимирована некоторыми выражениями, и решено уравнение, полученное приравниванием функции к нулю. Далее было получено время окупаемости, которое составило 24 месяца или 2 года для любого столбца таблицы. Результат идентичен результату, полученному по обычной методике.

. При этом интервалы заданной функции были равны 1 месяцу (в таблице 2, чтобы не переусложнить текст, приведены лишь квартальные значения), которая была пересчитана в кумулятивный вид, аппроксимирована некоторыми выражениями, и решено уравнение, полученное приравниванием функции к нулю. Далее было получено время окупаемости, которое составило 24 месяца или 2 года для любого столбца таблицы. Результат идентичен результату, полученному по обычной методике.

Одновременно была численно проинтегрирована аппроксимирующая функция и получены следующие результаты:

- Определена точка перехода функции

через точку «0» (определены корни уравнения

через точку «0» (определены корни уравнения

=

=

=0, здесь не кумулятивный поток)

=0, здесь не кумулятивный поток) - Вычислены интегралы:

![]()

![]() ,

,![]()

![]()

- Данные расчеты проведены с учетом того, что длительность инвестиционного проекта составляет 3,5 года.

- Получены экономические результаты эффективности инвестиционного проекта при различных налоговых режимах. Данные приведены в таблице №3

| Налоговые режимы | Срок окупаемости | Рентабельность | Чистая приведенная прибыль (тыс. рублей) |

| Полный налоговый режим | 2 года | 1,72 | 5 750 |

| Первый льготный налоговый режим | 1 год 10 месяцев | 1,89 | 7 180 |

| Второй льготный налоговый режим | 1 год 9 месяцев | 3,09 | 21 580 |

Таблица 3 «Показатели инвестиционного проекта»

Таким образом, при проведении расчетов применялись стандартные методы оценки эффективности инвестиционных проектов, в результате чего был построен баланс финансовой операции и рассчитаны основные экономические показатели инвестиционного проекта. Исходя из полученных результатов расчета инвестиционного проекта при трех различных моделях налогового регулирования, можно сделать следующие выводы, а именно:

- чистый приведенный доход согласно данных расчета возрастает с применением льготных налоговых режимов, однако, при первом налоговом режиме размер дохода уступает второму режиму. Размер чистого приведенного дохода предприятия - один из важнейших факторов при выборе инвестиционного проекта инвестором, в связи с чем можно сделать однозначный вывод о том, что при прочих равных условиях инвестиционный проект, произведенный при специальном налоговом режиме, будет наиболее эффективным;

- при применении льготных систем налогообложения срок окупаемости инвестиционного проекта сокращается, причем при применении специальной налоговой системы сокращение срока окупаемости наиболее существенно. Данный фактор может существенно повлиять на выбор инвестора или кредитора, так как он заинтересован в скорейшем возвращении инвестированного капитала, как в виде дивидендов от акций, так и виде погашения кредита;

- влияние на рентабельность различных налоговых режимов показывает, что при данных составляющих инвестиционного проекта лучший показатель будет иметь проект при специальном налоговом режиме;

- при применении специальной налоговой системы для инвестиционных проектов направленных на разработку и выпуск высокотехнологичной продукции, организациям необходимо вести раздельный учет. Таким образом, обычная деятельность предприятия не подпадает под специальный режим и, следовательно, это не повлияет на уплату налогов предприятия. Также необходимо отметить, что инвестиционный процесс, связанный с производством - чрезвычайно затратный. Если предприятие осуществляет инвестиционный проект при обычной системе налогообложения, то затраты, произведенные для проведения проекта, уменьшают налогооблагаемую базу по налогу на прибыль и налогу на добавленную стоимость. Таким образом, в результате включения затрат предприятия терпят убытки и уменьшают свои налоговые платежи;

- при реализации инвестиционного проекта одним из важных факторов, влияющих на основные экономические показатели проекта является процентная ставка предоставленного кредита;

- в современных условиях Российской экономики ведение раздельного учета при специальной налоговой системе не позволит предприятием придумывать «липовые» инвестиционные проекты, и, пользуясь налоговыми преференциями, занижать налоговую базу по налогам;

- уменьшение ставки налога на имущество приводит не только к уменьшению срока окупаемости, но и увеличивает чистую приведенную прибыль.

В Заключении представлены основные результаты выполненного исследования:

- сформулированы цели, задачи и принципы экономической политики предприятия при осуществлении инновационной деятельности;

- уточнены особенности инновационной деятельности в условиях вступления России в ВТО;

- проанализированы взаимосвязи инвестиционной деятельности с налоговой политикой государства, предложены направления развития налоговой системы:

- Разработка программ стимулирования притока инвестиций в высокотехнический сектор экономики;

- Упрощение процедур применения некоторых налоговых льгот;

- Решение проблем, связанных с разногласием между собой законодательства по вопросам, связанным со сбором налогов и контролем над соблюдением налогового законодательства;

- Снижение количества мер налогового контроля в отдельных секторах экономики на определенный срок;

- раскрыты факторы инвестиционной привлекательности предприятия при осуществлении инновационной деятельности таких как:

1) производственный потенциал предприятия;

2) финансовое состояние предприятия;

3) менеджмент предприятия;

4) инвестиционная программа предприятия;

5) налоговая система;

- разработаны предложения по повышению инвестиционной привлекательности промышленных предприятий с помощью механизмов налогового контроля, заключающиеся в применении специальной системы налогообложения при реализации инвестиционных проектов, направленных на производство наукоемкой продукции;

- разработана и использована методика учета налогового бремени при построении математической модели инвестиционного проекта с учетом воздействия различных налоговых систем; данная методика заключается в том, что при построении уравнения эквивалентности или баланса финансовой операции и расчете основных экономических показателей по инвестиционному проекту учитывается коэффициент налогового бремени;

- обоснована необходимость создания специальной налоговой системы для увеличения инвестиционной привлекательности высокотехнологичного сектора экономики, суть которой заключается в предоставления предприятиям высокотехнологичного сектора экономики налоговых льгот, непосредственно на проведение модернизации и выпуск инновационной продукции через инвестиционной проекты с помощью собственных или привлеченных средств.

Разработанная методика стимулирования инвестиционной привлекательности промышленных предприятий с помощью налогового законодательства заключается в предоставлении при проведении инвестиционного проекта при создании наукоемкой продукции специального налогового режима. Данный режим предоставляет предприятиям право на 4 года при проведении инвестиционного проекта, который направлен на выпуск наукоемкой продукции, быть освобожденным от уплаты налога на прибыль организаций, налога на добавленную стоимость, налога на имущество, единого социального налога.

Таким образом, решена научная задача по разработке системы стимулирования инновационной деятельности высокотехнологичного сектора промышленности с помощью механизмов налогового контроля.

ОСНОВНЫЕ ПОБЛИКАЦИИ ПО ТЕМЕ ДИССЕРТАЦИИ

Публикации в изданиях, рекомендованных ВАК

- Пыркин В.А. Структура налоговых льгот при осуществлении инвестиционной деятельности в Российской Федерации. Научно-аналитический сборник М.: «Сегодня и завтра Российской экономики», 2010, №35, с. 77-79, 0,3 п.л.

- Пыркин В.А. Математический расчет влияния налогов на экономические показатели при расчете основных показателей инвестиционного проекта предприятия. Научно-аналитический сборник М.: «Сегодня и завтра Российской экономики», 2010, №39, с. 111-117, 0,6 п.л.

Публикации в других изданиях

- Пыркин В.А. Инновации как средство повышение антикризисной устойчивости предприятия. Научный журнал М.: МАРТИТ, 2008, №2, с. 35-40, 0,5 п.л.

- Пыркин В.А. Влияние налоговых льгот на основные показатели финансовой эффективности инвестиционного проекта. Научный журнал М.: МАРТИТ, 2008, №3, с. 105-114, 0,9 п.л.

- Пыркин В.А. Факторы инвестиционной привлекательности предприятия. Сборник научных трудов ХХIХ научно-практической конференции М.: МАРТИТ, 2009, с. 7-14, 0,7 п.л.

- Пыркин В.А. Особенности организации инновационной деятельности высокотехнологичных предприятий в условиях вступления в ВТО. Сборник научных трудов ХХIХ научно-практической конференции М.: МАРТИТ, 2009, с. 74-89, 1,5 п.л.