Математическое моделирование колебаний котировок ценных бумаг на основе волновой теории эллиотта

На правах рукописи

БОЙЦОВ ДЕНИС ВАДИМОВИЧ

Математическое моделирование колебаний котировок ценных бумаг на основе волновой теории Эллиотта

Специальность 08.00.13 – Математические и инструментальные методы экономики

АВТОРЕФЕРАТ

диссертации на соискание ученой степени

кандидата экономических наук

Москва 2008

Работа выполнена на кафедре «Управления знаниями и прикладной информатики в менеджменте» Государственного образовательного учреждения высшего профессионального образования «Московский государственный университет экономики, статистики и информатики (МЭСИ)».

Научный руководитель: Дик Владимир Владимирович, доктор экономических наук, профессор.

Официальные оппоненты: Егорова Наталья Евгеньевна,

доктор экономических наук, профессор

Мельников Роман Михайлович, кандидат экономических наук

Ведущая организация: Финансовая Академия при Правительстве РФ

Защита диссертации состоится «18» июня 2008 года в 14 часов на заседании Диссертационного совета Д212.151.01 в Московском государственном университете экономики, статистики и информатики по адресу: 119501, Москва, ул. Нежинская, дом 7.

С диссертацией можно ознакомиться в библиотеке Московского государственного университета экономики, статистики и информатики.

Автореферат разослан «16» мая 2008 года

Ученый секретарь

диссертационного совета,

кандидат технических наук, доцент __________________ Мастяева И.Н.

1. Общая характеристика работы.

Актуальность избранной темы обусловлена рядом объективных факторов, в числе которых можно отметить активное развитие российского фондового рынка в промежутке с 1998 по 2008 год. Так, значение индекса РТС, характеризующего общее развитие российского рынка ценных бумаг, увеличилось с 64,24 (на 01.09.1998) до отметки 2059,05 (на 04.04.2008). Столь интенсивное развитие рынка было обусловлено как повышением инвестиционной привлекательности российских компаний, так и относительно благополучной экономической ситуацией на мировых рынках энергоносителей, что привело к стабильному развитию экономики в указанный период.

Кроме постоянного увеличения стоимости ценных бумаг российских компаний можно говорить об активном развитии рыночной инфраструктуры и новых формах взаимодействия инвесторов, брокеров и торговых площадок. Работа инвестора в условиях активно развивающегося рынка требует формализованных подходов к анализу поступающей информации.

В связи с этим происходит активное развитие инструментов анализа, доступных частным инвесторам, размещающим средства на фондовом рынке. По разным оценкам на сегодняшний день существует от 120 до 170 различных инструментов анализа ценных бумаг. Однако лишь немногие из этих инструментов можно использовать не только для ретроспективного анализа, но и для прогнозирования ситуации на рынке в ближайшем будущем.

В то же время, волновая теория, разработанная Р.Н.Эллиоттом, признается одним из наиболее точных инструментов прогнозирования ситуации на рынке ценных бумаг. С 1983 г. в США функционирует Институт волн Эллиотта (Elliott wave institute) – исследовательская организация, занимающаяся изучением волновой теории и методов ее применения на фондовом рынке.

Помимо этого, актуальность работы обусловлена:

- отсутствием доказательной базы под большинством инструментов анализа колебаний котировок ценных бумаг, применяемых инвесторами, из-за чего иногда возникает ситуация, при которой, используя различные методики анализа, инвестор может прийти к разным, зачастую противоречащим друг другу результатам;

- неформализованностью или слабой формализованностью большинства инструментов анализа и прогнозирования циклов колебаний котировок ценных бумаг;

- отсутствием инструментов математического моделирования колебаний котировок ценных бумаг на основе волновой теории Эллиотта.

Целью исследования является создание интегрированного инструментария математического моделирования и прогнозирования колебаний котировок ценных бумаг на основе волновой теории Эллиотта для повышения доходности операций инвесторов на фондовом рынке.

Для достижения поставленной цели необходимо решить ряд задач:

- Обобщить и классифицировать теоретические принципы построения «волновых моделей»;

- Провести сравнительный анализ «волновых моделей», применяемых для прогнозирования колебаний котировок ценных бумаг, выявить их преимущества и недостатки при практическом применении;

- Построить математическую модель циклов колебаний котировок ценных бумаг на основе волновой теории Эллиотта;

- Разработать методику прогнозирования котировок ценных бумаг на основе полученной математической модели;

- Доказать работоспособность и оценить эффективность разработанной методики на задаче краткосрочного прогнозирования циклов колебаний котировок ценных бумаг;

- Выработать практические рекомендации по применению математической модели и разработанной методики прогнозирования циклов колебаний котировок ЦБ для условий российского фондового рынка.

Объектом исследования является российский рынок ценных бумаг.

Предметом исследования являются колебания котировок ценных бумаг.

Научная новизна диссертационного исследования заключается в разработке интегрированного инструментария для математического моделирования и прогнозирования колебаний котировок ценных бумаг с целью повышения доходности операций инвестора на рынке ценных бумаг. Предмет защиты составляют следующие положения и результаты, полученные лично соискателем и содержащие элементы научной новизны:

- Сформулированы шесть принципов построения «волновых моделей», являющиеся основой математического моделирования колебаний котировок ценных бумаг на основе волновой теории Эллиотта;

- Классифицированы графические конфигурации, применяемые при построении «волновых моделей»;

- Проведен сравнительный анализ существующих «волновых моделей», в результате которого выявлены сходства и различия, а также недостатки моделей Р.Пректера, Т.Джозефа и Г.Нили;

- Построена математическая модель циклов колебаний котировок ценных бумаг на основе волновой теории Эллиотта;

- Разработана методика прогнозирования циклов колебаний котировок ценных бумаг на основе математической модели;

- Выработаны практические рекомендации по применению методики прогнозирования циклов колебаний котировок ценных бумаг;

- Разработан алгоритм использования результатов прогнозирования котировок ценных бумаг для определения эффективности портфеля ценных бумаг в соответствии с моделью Марковица.

Теоретическую базу исследования составляют волновая теория Эллиотта и ее дополнения, теории цикличности экономических процессов, методы математического моделирования экономических процессов, алгоритмы построения волновых моделей, методики повышения доходности операций на рынке ценных бумаг различных школ технического анализа.

Среди ученых, труды которых служили теоретической базой диссертации, выделяются: Эллиотт Р.Н., Гамильтон Р., Джозеф Т., Доу Ч., Егорова Н.Е., Закарян И.О., Кондратьев Н.Д., Марковиц Г.М., Миллер Ч., Митчелл У., Нили Г., Пректер Р., Рассел Р., Ри Р., Сафонов В.С., Туган-Барановский М.В., Хансен Э., Шафер Дж., Шумпетер Й., Яковец Ю.В.

Методологической базой исследования послужили общенаучные методы, такие как: экспериментальный метод, методы анализа и синтеза, дедукции и индукции, системный подход. Кроме того, применялись методы анализа временных рядов, технического анализа котировок, формирования портфелей ценных бумаг (модель Марковица), статистические методы прогнозирования.

Статистической базой исследования послужили данные о колебаниях котировок ценных бумаг крупнейших российских эмитентов, а также данные о колебаниях важнейших фондовых индексов, полученные с сайта Агентства РосБизнесКонсалтинг (www.rbc.ru)

Нормативную базу исследования составили федеральные законы и подзаконные акты Российской Федерации, в том числе инструкции и постановления Центрального банка РФ, нормативные документы Федеральной службы по финансовым рынкам.

Теоретическая и практическая значимость работы. Отдельные положения работы представляют собой вклад в теорию технического анализа в части прогнозирования циклов колебаний котировок ценных бумаг. Выводы и результаты исследования ориентированы на использование как частными, так и институциональными инвесторами. Отдельные положения могут быть использованы в экономических вузах для подготовки бакалавров, дипломированных специалистов и магистров по специальностям «Финансы и кредит» и «Мировая экономика».

Основные результаты работы докладывались и получили положительную оценку на Всероссийской научно-практической конференции «Наука и образование» (г.Нефтекамск, октябрь 2005 г.), VI Всероссийской конференции молодых ученых по математическому моделированию и информационным технологиям (с участием иностранных ученых; г. Кемерово, октябрь 2005 г.), конференции «Реинжиниринг бизнес-процессов на основе современных информационных технологий. Системы управления знаниями” (РБП-СУЗ-2006)» (Москва, апрель 2006), конференции «Роль бизнеса в трансформации российского общества – 2006» (Москва, апрель 2006). Некоторые положения используются в учебном процессе МЭСИ в рамках дисциплины «Информационные системы фондовых рынков: Интернет-трейдинг».

Апробация и внедрение результатов исследования. Методика прогнозирования колебаний котировок ценных бумаг прошла успешную апробацию в Открытом акционерном обществе банк «Возрождение».

Диссертационное исследование соответствует паспорту специальности 08.00.13 – «Математические и инструментальные методы экономики», пунктам:

1.6. Математический анализ и моделирование процессов в финансовом секторе экономики, развитие метода финансовой математики и актуарных расчетов.

1.8. Математическое моделирование экономической конъюнктуры, деловой активности, определение трендов, циклов и тенденций развития.

Объем и структура диссертации. Диссертация состоит из введения, трех глав, заключения, библиографического списка из 88 наименований, 3 приложений. Диссертация содержит 16 таблиц и 14 рисунков. Общий объем работы составляет 156 страниц машинописного текста.

2. Основные положения диссертации, выносимые на защиту.

Во введении обоснована актуальность рассматриваемой проблемы, определены цель, задачи, предмет, объект исследования, раскрыта его теоретическая и методологическая база, сформулирована научная новизна, теоретическая и практическая значимость.

В первой главе «Исследование инструментов анализа и прогнозирования колебаний котировок ценных бумаг» проведен анализ возможности и целесообразности применения «волнового моделирования» для прогнозирования циклов колебаний котировок ценных бумаг на российском фондовом рынке, классифицированы графические конфигурации, выделяемых при анализе «волновых моделей».

Волновая теория Эллиотта является одной из теорий экономических циклов и основывается на предположении, что колебания котировок ценных бумаг можно изобразить в виде распознаваемых моделей. Эти модели, которые прослеживаются на графике изменения цен на ценные бумаги, Р.Н. Эллиотт назвал «волнами».

Классическая волновая модель представляет собой цикл из 8 волн, чередующих свое направление (под термином «волна» понимается движение только в одну сторону). Каждый цикл состоит из двух фаз: импульсной, состоящей из пяти «волн» и коррекционной, состоящей из трех «волн». На практике принято обозначать волны импульсной фазы арабскими цифрами (1, 2, 3, 4, 5), а волны коррекционной фазы – латинскими буквами (A, B, C). Такие обозначения применяются и в данном исследовании.

В ходе исследования впервые сформулированы шесть базовых принципов построения волновых моделей для прогноза изменения цен на финансовые активы.

- Принцип соотношения количества волн.

- Принцип единонаправленности движения.

- Принцип поглощения волнами более высокого уровня.

- Принцип фрактальности.

- Принцип соответствия соотношениям Фибоначчи.

- Принцип соотношений длин волн.

Во второй главе «Разработка математической модели волновых колебаний котировок ценных бумаг и методики их прогнозирования» проведен сравнительный анализ существующих моделей, на основе которого построена математическая модель волновых колебаний котировок ценных бумаг, а также разработана методика прогнозирования циклов колебаний котировок ценных бумаг на основе полученной математической модели.

На сегодняшний день можно выделить три принципиально различных волновых модели, используемые трейдерами во всем мире: модель А.Дж.Фроста и Р.Пректера; упрощенная модель Т.Джозефа; модель Г.Нили. Все приведенные модели разрабатывались приблизительно в одно время независимо друг от друга. Они принципиально различны, но их объединяет то, что каждая из них самодостаточна и может быть использована для анализа котировок ценных бумаг на фондовом рынке.

Все существующие модели обладают рядом существенных недостатков, среди которых можно выделить:

- Отсутствие единого понятийного аппарата. Во многих моделях по сути одни и те же явления называются разными словами (например, термин «волна» в модели А.Дж.Фроста и Р.Пректера по сути совпадает с термином «моноволна» в модели Г.Нили и др.).

- Слабая формализованность, в результате чего допускаются различные трактовки одной ситуации на рынке ценных бумаг.

- Отсутствие единого универсального набора методов, необходимых для успешного проведения анализа.

- Невозможность интеграции с другими инструментами технического и фундаментального анализа котировок ценных бумаг.

Так как все существующие модели обладают рядом недостатков, перед нами встает задача создания интегрированной математической модели, которая будет удовлетворять следующим требованиям: приоритетная направленность не только на объяснение уже произошедших колебаний котировок, но и на прогнозирование будущих; возможность учета внешних факторов, влияющих на изменение котировок ценных бумаг; возможность интеграции с другими инструментами и методами технического и фундаментального анализа; адаптивность к условиям конкретного фондового рынка; относительная простота и доступность.

Построение интегрированной математической модели колебаний котировок ценных бумаг состоит из следующих этапов:

- Принятие решения о возможности и целесообразности применения математического моделирования циклов колебаний котировок ценных бумаг на основе волновой теории для анализа данной ценной бумаги;

- Выбор точки отсчета, принимаемой исследователем за начало первой волны;

- Выделение пятиволновых импульсных отрезков модели;

- Выделение трехволновых корректирующих отрезков модели;

- Выявление текущей стадии волнового развития и вероятной длины текущей волны;

- Определение наиболее вероятного движения волн в дальнейшем.

При этом важно принять ряд предпосылок, исходя из которых возможно доказать адекватность полученной модели. Нами выделены следующие предпосылки:

- Задача построения волновой модели является частным случаем задачи анализа временных рядов. В общем виде при исследовании временного ряда

выделяются несколько составляющих:

выделяются несколько составляющих:

![]() , (1)

, (1)

где ut – тренд (плавно меняющийся компонент, описывающий чистое влияние долговременных факторов, т.е. длительную тенденцию изменения признака);

vt – сезонный компонент, отражающий повторяемость экономических процессов в следствие воздействия факторов сезонности;

ct – циклический компонент, отражающий повторяемость экономических процессов в течение длительных или средних по продолжительности периодов;

t – случайный компонент, отражающий влияние не поддающихся учету и регистрации случайных факторов.

Однако смена сезонов не оказывает существенного однозначного влияния как на фондовый рынок в целом, так и на большинство ценных бумаг в частности. Таким образом, определяем сезонный компонент как несущественный, включаем его в случайный компонент, и приводим общую формулу к виду:

![]() (2)

(2)

Далее задача сводится к выделению трендовой и циклической составляющей и минимизации случайного компонента, воздействующего на процесс.

- Единичным отрезком времени принимается день. Это связано с тем, что выделение волн и прогнозирование «внутри дня» осложняется большим количеством факторов, кратковременно воздействующих на значение котировки, однако, не связанных с объективным изменением спроса и предложения. Мы исходим из предпосылки, что данные факторы (например, малозначимые новости, воздействие спекулятивных игр, влияние времени суток и т.д.) с одной стороны, не оказывают значимого влияния на колебания котировок, и, следовательно, их учет не увеличит точность модели; с другой же стороны, они значимо затрудняют формирование модели, вводя в нее большое количество переменных, сложно поддающихся учету.

- График строится исходя из взвешенных средних котировок за день. Значения средних взвешенных за день определяются по формуле:

(3)

(3)

где ![]() i – среднее взвешенное значение котировок в i-й день;

i – среднее взвешенное значение котировок в i-й день;

pj – значение котировки в j-й сделке;

j – объем актива, купленный/проданный в j-й сделке;

n – количество сделок в день.

Подобное представление котировок позволяет абстрагировать модель от внутридневных колебаний, напрямую не зависящих от противодействия сил спроса и предложения, о которых мы говорим выше.

При дальнейшей детализации представленные выше этапы моделирования разбиваются на последовательность шагов, выполнение которых приведет к формированию математической модели колебаний котировок ценных бумаг на основе волновой теории Эллиотта.

Выбор начальной точки отсчета является наименее формализованным этапом всего алгоритма, однако данная точка должна удовлетворять нескольким условиям. Во-первых, согласно Эллиотту, эта точка должна быть ниже предыдущего и последующего значений котировки, во-вторых, значение котировки в этой точке должно быть ниже средневзвешенного значения за предыдущие и последующие пять дней (данное условие применяется при построении модели Нили).

, (4)

, (4)

где ![]() значение котировки в начальной точке отсчета,

значение котировки в начальной точке отсчета,

![]() объем сделок, проведенных в j-ый день.

объем сделок, проведенных в j-ый день.

После выбора исходной точки начинается непосредственно этап моделирования волн. Данный этап заключается в последовательном поиске точек окончания волн (каждая точка окончания текущей волны в дальнейшем принимается точкой начала следующей). Несмотря на то, что направления волн чередуются, а к их соотношениям предъявляются различные требования, принципиальная схема построения волн не изменяется.

Нахождение точки вероятного окончания волны производится путем последовательного перебора точек до нахождения точки, отвечающей определенным условиям. Эти условия сформулированы для каждой волны отдельно, однако можно привести их принципиальный вид. Для восходящих волн (волны 1, 3, 5, B) данный набор условий имеет вид:

, (5)

, (5)

где ![]() значение котировки в искомой точке окончания волны z;

значение котировки в искомой точке окончания волны z;

![]() значение котировки в точке окончания предыдущей волны z-1;

значение котировки в точке окончания предыдущей волны z-1;

![]() объем сделок, проведенных в i-й день;

объем сделок, проведенных в i-й день;

коэффициент, характеризующий соотношение искомой волны и предыдущей восходящей волны;

n, m изменяющиеся параметры условий.

Для нисходящих волн (волны 2, 4, А, С) данный набор условий имеет вид:

, (6)

, (6)

где ![]() значение котировки в искомой точке окончания волны z;

значение котировки в искомой точке окончания волны z;

![]() значение котировки в точке окончания предыдущей волны z-1;

значение котировки в точке окончания предыдущей волны z-1;

![]() объем сделок, проведенных в i-й день;

объем сделок, проведенных в i-й день;

коэффициент, характеризующий соотношение искомой волны и предыдущей нисходящей волны;

n, m изменяющиеся параметры условий.

После нахождения вероятной точки окончания волны производится построение данной волны как кусочно-линейной функции:

![]() (7)

(7)

Функция на заданном отрезке будет иметь вид:

![]() (8)

(8)

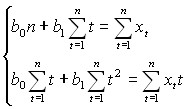

Исследуемый участок модели представляет собой линейную функцию. Параметры данного уравнения могут быть найдены при помощи метода наименьших квадратов из системы нормальных уравнений:

, (9)

, (9)

где ![]() ,

,

![]()

Согласно исследованиям Института волн Эллиотта, критерием адекватности построения участка модели («волны») является соотношение среднего квадратического отклонения значений внутри данного участка и среднерыночного показателя среднего квадратического отклонения, который может быть рассчитан на основе фондового индекса (например, Dow Jones Industrial Average, Standart and Poor’s 500 или Wilshire-5000 для зарубежных ценных бумаг; для российских ценных бумаг наиболее удобен расчет показателя исходя из индекса РТС) по формуле:

, (10)

, (10)

где sрын – средний расчетный показатель отклонения рыночного индекса;

![]() – среднее значение индекса в рассматриваемый период;

– среднее значение индекса в рассматриваемый период;

m – количество наблюдений.

Таким образом, считаем, что отрезок модели построен верно, если выполняется следующее условие:

(11)

(11)

где ![]() – точка начала данного отрезка модели;

– точка начала данного отрезка модели;

![]() – точка окончания данного отрезка модели;

– точка окончания данного отрезка модели;

xi – значение котировки в точке i;

![]() – расчетное значение полученной функции в точке i;

– расчетное значение полученной функции в точке i;

![]() – средний расчетный показатель отклонения рыночного индекса;

– средний расчетный показатель отклонения рыночного индекса;

В случае соответствия волны данному условию, переходим к построению следующей волны, иначе продолжаем поиск точки окончания волны.

В случае построения модели колебания котировок ценных бумаг, обладающих высокой волатильностью (по сравнению со средней по рынку), условие адекватности модели не будет выполняться. В такой ситуации многие исследователи (в частности, Т.Джозеф, М.Уокер, Р.Бекман) допускают применение не значений котировок, а трехдневных или пятидневных скользящих средних. Применение скользящих средних для ценных бумаг с высокой волатильностью позволит сгладить случайные колебания котировок, не связанные с изменениями объективных показателей спроса и предложения на актив, уменьшить амплитуду колебания котировок, тем самым увеличив точность построения модели, а также уменьшить влияние на модель волн меньшего уровня.

В ходе исследования разработана методика анализа изменений стоимости ценных бумаг с использованием волновой модели, построенной по приведенному алгоритму. Данная методика состоит из следующих этапов:

- Отбор ценных бумаг для анализа;

- Построение волновых моделей на графиках изменения цен или графиках скользящих средних (трехдневных или пятидневных) и определение волны, на которой в данный момент находится график изменения цен на актив;

- Определение вероятной длины этой волны;

- Определение вероятного движения цен на актив;

- Формирование портфеля ценных бумаг.

Этап 1. Отбор ценных бумаг для анализа.

Отбор наиболее привлекательных для инвестора ценных бумаг для проведения математического моделирования и последующего принятия решения об открытии длинной или короткой позиции по каждой конкретной бумаге является слабо формализованной задачей. При отборе ценных бумаг мы учитываем следующие ограничения, накладываемые на выбираемые ценные бумаги:

- Ограничения, связанные с построением волновой модели;

- Ограничения, зависящие от личных предпочтений инвестора и его отношения к риску.

Этап 2. Построение волновой модели и определение волны, на которой в данный момент находится график изменения цен на актив.

Одной из важнейших задач на данном этапе является задача определения волны, на которой находится график в конечной его точке. Кроме того, необходимо определить, завершена ли данная волна, или же последняя точка не является точкой завершения волны. В первом случае ставим перед собой задачу определения вероятной длины оставшегося участка волны. Во втором случае возникает задача установления длины волны, начинаемой в заданной точке. Данные задачи предлагается решить на следующем этапе.

Этап 3. Определение вероятной длины этой волны.

Так как исследователю необходимо знать как дату окончания текущей волны, так и вероятное значение котировки в данной точке, задача определения вероятной длины волны может быть поделена на две подзадачи:

- определение среднего временного интервала, характерного для данной волны;

- определение среднего изменения котировок ценных бумаг от начала волны до ее завершения.

Для удобства решения поставленных задач мы предлагаем представить данные об одних и тех же волнах разных циклов в виде таблицы.

Таблица 1.

Общий вид представления данных для определения наиболее вероятной длины волны.

| Номер цикла i | Продолжительность волны w в данном цикле | Изменение котировок в крайних точках волны w | Совокупный объем ценных бумаг |

| 1 | |||

| 2 | |||

| … | … | … | … |

| m |

где m – количество полных циклов, завершенных на момент возникновения исследуемой волны.

Для определения среднего интервала времени, оставшегося до окончания данной волны, в рамках методики предлагается, как и в большинстве методик прогнозирования, использовать простую (невзвешенную) среднюю величину.

(12)

(12)

Полученную величину можно использовать как вероятную продолжительность волны w в m+1 цикле. Далее находим вероятную точку окончания данной волны:

![]() (13)

(13)

После определения вероятного момента завершения волны можно приступать к определению наиболее вероятного значения котировок в момент окончания данной волны.

Этап 4. Определение вероятного колебания котировок ценных бумаг.

Для определения вероятного значения котировок в точке предполагаемого окончания данной волны принимаем предположение, что размах колебаний котировок между двумя крайними точками (началом и окончанием) волны является случайной величиной, распределенной согласно нормальному закону распределения (закону Гаусса).

Таким образом, плотность распределения ![]() вероятности данной случайной величины будет иметь вид:

вероятности данной случайной величины будет иметь вид:

(14)

(14)

При этом математическое ожидание и среднее квадратическое отклонение величины колебания котировок могут быть вычислены по формулам:

(15)

(15)

, (16)

, (16)

где ![]()

![]() - параметры закона нормального распределения;

- параметры закона нормального распределения;

M(X) – математическое ожидание значений случайной величины колебаний котировок;

D(X) – дисперсия случайной величины колебаний котировок;

![]() - значение размаха колебаний котировок в i-ом цикле;

- значение размаха колебаний котировок в i-ом цикле;

![]() - значение совокупного объема ценных бумаг, по которому прошли сделки в течение времени волны w i-го цикла.

- значение совокупного объема ценных бумаг, по которому прошли сделки в течение времени волны w i-го цикла.

Итак, в нашем случае величина a и будет являться наиболее вероятным прогнозным значением разброса котировок ценной бумаги (или иного анализируемого финансового актива) в точке прогнозируемого окончания волны w. Таким образом, прогнозное значение котировки в точке окончания волны ![]() будет вычисляться по формуле:

будет вычисляться по формуле:

![]() (17)

(17)

Однако аналитику для принятия решения об открытии позиции по ценной бумаге недостаточно знать лишь прогнозное значение котировки. Не менее важно представлять себе возможный разброс котировок при заданном уровне вероятности

Вероятность того, что отклонение случайной величины, распределенной по случайному закону, от математического ожидания не превысит величину >0 (по абсолютной величине) равна

![]() (18)

(18)

при ![]()

где ![]() – значение функции Лапласа от параметра

– значение функции Лапласа от параметра ![]()

Таким образом, задавая вероятность, с которой аналитик хочет знать разброс котировок рассматриваемой ценной бумаги, можно узнать прогнозируемый размер :

![]() (19)

(19)

Задача выбора уровня вероятности, при котором необходимо знать прогнозируемый «разброс» котировок, решается каждым инвестором самостоятельно (в зависимости от рискованности стратегии, избранной инвестором). Чем выше заданный уровень вероятности, тем больший интервал получится в результате. Однако рекомендуемое значение вероятности находится в интервале

![]() , (20)

, (20)

так как прогнозирование с вероятностью менее 50% бессмысленно, а с вероятностью более 95% дает существенный разброс, затрудняющий принятие решения.

После определения величин ![]() и рекомендуется графически изобразить результаты прогнозирования и приступать к анализу следующей ценной бумаги. При анализе каждой ценной бумаги вне зависимости от выбранного числового значения параметра

и рекомендуется графически изобразить результаты прогнозирования и приступать к анализу следующей ценной бумаги. При анализе каждой ценной бумаги вне зависимости от выбранного числового значения параметра ![]() данное значение должно быть постоянным для всех ценных бумаг.

данное значение должно быть постоянным для всех ценных бумаг.

Следующий шаг – выбор критической величины крит, характеризующей максимально допустимый разброс возможного изменения котировок ценных бумаг, и отсечение бумаг, не удовлетворяющих условию

![]() , (21)

, (21)

где j – прогнозируемый разброс котировок при заданном уровне вероятности по j-ой ценной бумаге;

крит – заданный уровень критического значения при заданном уровне вероятности.

По остальным бумагам могут быть открыты длинные либо короткие (в зависимости от полученного прогнозного значения котировки в будущем) позиции. Далее из оставшегося набора ценных бумаг может быть сформирован инвестиционный портфель.

Этап 5. Формирование портфеля ценных бумаг.

Эта задача сводится к созданию определенной структуры портфеля для обеспечения его доходности, ликвидности и безопасности. Она разбивается на следующие подзадачи:

- Определение целей создания портфеля и приоритетов инвестора. На этом шаге происходит выбор типа портфеля, оценка уровня риска будущего портфеля, оценка минимальной ожидаемой прибыли, оценка допустимых отклонений от ожидаемой прибыли.

- Моделирование и оптимизация структуры портфеля;

- Мониторинг внешних факторов, воздействующих на ценные бумаги в портфеле;

- Оценка доходности и риска портфеля в сравнении со средними показателями по рынку.

В третьей главе «Апробация разработанной методики анализа и прогнозирования» проведена оценка результатов прогнозирования циклов колебаний котировок ценных бумаг в соответствии с разработанной методикой и математической моделью, а также выработаны практические рекомендации по применению разработанной методики прогнозирования.

Разработанная методика была проверена на котировках акций трех крупных российских эмитентов: РАО ЕЭС, ОАО «Сургутнефтегаз», ОАО «МТС». Были проанализированы графики котировок акций данных эмитентов в РТС в период с 16 апреля 2007 г. по 4 апреля 2008 г. Построены волновые модели изменения котировок данных эмитентов.

Построение волновых моделей выбранных ценных бумаг дало следующие результаты:

- Котировки акций РАО ЕЭС и ОАО «Сургутнефтегаз» в течение всего года имели тенденцию к падению, ОАО «МТС» - к росту.

- Котировки ОАО «МТС» имели очень широкую амплитуду колебаний, в результате чего невозможным стало построение волновой модели (волны достаточно часто не проходили проверку на значение среднего квадратического отклонения). В результате данные были модифицированы: вместо данных котировок взяты их трехдневные скользящие средние.

После построения модели на основе разработанной методики были рассчитаны прогнозные значения котировок на краткосрочный период.

По результатам прогнозирования из трех было составлено три игровых портфеля:

- Портфель X, составленный на основе комбинирования элементов фундаментального анализа и технического анализа по методу «японских свечей»;

- Портфель Y, составленный на основе построения волновой модели по методу Нили и неформализованного принятия решений об открытии позиций;

- Портфель Z, составленный на основе разработанной методики прогнозирования.

За последующую рабочую неделю (с 14.04.2008 по 18.04.2008) стоимость портфеля X снизилась на 0,4%, стоимость портфеля Y повысилась на 0,72%, стоимость портфеля Z повысилась на 1,06%. Таким образом, сравнительная эффективность портфеля Z значительно выше показателей портфелей X и Y.

В результате апробации методики в КБ «Возрождение» был разработан ряд рекомендаций по применению разработанной модели на российском фондовом рынке:

- Применение разработанной методики наиболее эффективно при анализе ценных бумаг со стабильным оборотом и достаточно большим количеством сделок в день;

- При построении волновых моделей по нескольким ценным бумагам желательно брать в качестве точки отсчета один и тот же день;

- Проводя прогнозирование, желательно сверять его результаты с данными фундаментального анализа;

- При формировании портфеля ценных бумаг желательно включать в портфель акции эмитентов из разных отраслей и секторов экономики.

Результаты прогнозирования, полученные с применением разработанной методики, могут быть применены в качестве исходных данных для других методик анализа ситуации на фондовом рынке для принятия решений о формировании портфеля ценных бумаг. В частности, в рамках исследования разработан подход, позволяющий применять результаты анализа для построения области допустимых и недопустимых портфелей (по соотношению риска и доходности) с применением модели Марковица.

При формировании пакета из n ценных бумаг ожидаемое значение по i-ой ценной бумаге (Ei) рассчитывается как среднеарифметическое из отдельных возможных доходов Qij (расчетная величина, определенная на основе методики прогнозирования колебаний котировок ценных бумаг) с весами Pij, приписанным им вероятностями:

![]() (22)

(22)

где ![]() ;

;

n – количество оценок дохода по каждой ценной бумаге.

В модели Марковица для измерения риска служат показатели рассеивания, поэтому, чем больше разброс величин возможных доходов, тем больше опасность, что ожидаемый доход не будет получен. Таким образом, риск выражается отклонением значений доходов от наиболее вероятного значения. Мерой рассеивания является среднеквадратичное отклонение i-го портфеля ![]() , и чем больше это значение, тем больше риск:

, и чем больше это значение, тем больше риск:

(23)

(23)

Согласно модели Марковица, портфель эффективен, если для заданного показателя дохода E содержит меньший риск ![]() или, наоборот, при определенном риске

или, наоборот, при определенном риске ![]() приносит более высокий доход E по сравнению с другими комбинациями. Таким образом, на основе прогнозных значений котировок ценных бумаг, полученных в соответствии с разработанной методикой, могут быть оценены области эффективных и неэффективных портфелей.

приносит более высокий доход E по сравнению с другими комбинациями. Таким образом, на основе прогнозных значений котировок ценных бумаг, полученных в соответствии с разработанной методикой, могут быть оценены области эффективных и неэффективных портфелей.

Основные результаты и выводы исследования.

- Исследование инструментов анализа фондового рынка показало, что волновая теория Эллиотта является одним из самых эффективных инструментов технического анализа и прогнозирования котировок ценных бумаг. В рамках исследования автором впервые сформулированы шесть основных принципов волнового моделирования и классифицированы графические конфигурации волновых моделей.

- В результате проведенного анализа существующих методик волнового моделирования выявлено, что все эти методики обладают рядом недостатков, среди которых выделены отсутствие единого понятийного аппарата, слабая формализованность и невозможность сочетания с другими инструментами технического и фундаментального анализа колебаний котировок.

- В рамках исследования была разработана интегрированная математическая модель циклов колебаний котировок ценных бумаг на основе волновой теории Эллиотта.

- Построенная математическая модель легла в основу методики прогнозирования колебаний котировок ценных бумаг, разработанной соискателем. Данная методика позволяет с определенным уровнем вероятности давать краткосрочный прогноз значения котировок на определенную дату.

- Результаты прогнозирования могут быть использованы в качестве данных в других инвестиционных моделях. Разработан алгоритм применения прогнозных значений котировок для построения области эффективных и неэффективных портфелей ценных бумаг при помощи модели Марковица.

- В процессе проведения исследования были выработаны практические рекомендации по применению разработанной модели для прогнозирования колебаний котировок ценных бумаг на российском фондовом рынке.

- Эффективность разработанной методики была доказана в результате ее апробации на котировках трех крупных российских эмитентов (РАО «ЕЭС России», ОАО «Сургутнефтегаз» и ОАО «МТС»). Доходность портфеля ценных бумаг, составленного на основе данной методики, оказалась на 1,1% выше, нежели доходность портфеля, составленного на основе анализа свечей, и на 0,34% выше, чем доходность портфеля, составленного на основе модели Нили.

Основные результаты исследования отражены в работах автора:

- Бойцов Д.В. Математическое моделирование и прогнозирование показателей рынка образования на основе волновой теории Эллиотта // Открытое образование. Научно-практический журнал. №3, 2008.

- Бойцов Д.В. Применение методики прогнозирования колебаний котировок ценных бумаг для повышения эффективности работы инвесторов в условиях экономики, построенной на знаниях // Реинжиниринг бизнес-процессов на основе систем управления знаниями. Сборник трудов конференции. Москва, 2008.

- Бойцов Д.В. Экономические циклы и их роль в развитии современной российской экономики // Роль бизнеса в трансформации российского общества. Сборник трудов конференции. Москва, 2006.

- Бойцов Д.В. Основные принципы построения волновых моделей изменения котировок ценных бумаг и валютных курсов // Реинжиниринг бизнес-процессов на основе систем управления знаниями. Сборник трудов конференции. Москва, 2006.

- Бойцов Д.В. Методики волнового анализа изменения котировок на фондовом рынке // Наука и образование – 2005. Материалы российской научно-практической конференции, посвященной 15-летию со дня принятия Декларации о государственном суверенитете Республики Башкортостан и 5-летию образования Нефтекамского филиала БашГУ. Часть 1.

- Бойцов Д.В. Основные типы моделей, используемых сетевыми трейдерами при проведении волнового анализа изменения котировок на фондовом рынке //VI Всероссийская конференция молодых ученых по математическому моделированию и информационным технологиям (с участием иностранных ученых). Программа и тезисы докладов. Кемерово, 2005.

- Бойцов Д.В. Применение волновой модели Ральфа Эллиотта для анализа российского фондового рынка // Сборник научных статей кафедры информационного менеджмента и электронной коммерции МЭСИ. Москва, 2004.