Рекомендации по ведению налогового и бухгалтерского учета прибыльными СОК Статус — прибыльный, а кооператив — обслуживающий

Сельскохозяйственным обслуживающим кооперативам (далее – СОК), к сожалению, не всегда удается зарегистрироваться в качестве неприбыльных организаций, и в этом случае перед кооператорами возникает проблема адекватного ведения налогового учета.

В первую очередь, необходимо констатировать базовую сентенцию: даже не пройдя неприбыльно-налоговой регистрации, СОК не становится обычным коммерческим предприятием в общеправовом смысле.

Статья 94 ХКУ различает производственные, потребительские и жилищные кооперативы, и только производственные занимаются предпринимательской деятельностью и действуют в целях получения прибыли (ст. 2 Закона «О Кооперации» от 10.07.2003 г. N 1087-IV и ст.2 Закона о «Сельскохозяйственной кооперации» от 17.07.1997 г. N 469/97-ВР. Далее Закон О кооперации и Закон О сельскохозяйственной кооперации соответственно). Но одной из отличительных особенностей производственных кооперативов является обязательность личного трудового участия членов в их производственной деятельности. Этот тезис зафиксирован в статье 163 ГКУ, в статье 95 ХКУ и в определении ст.2 Закона о кооперации, и ст.3 Закона о сельскохозяйственной кооперации.

Поскольку все члены СОК, как правило, не собираются принимать личного трудового участия в функционировании кооператива, а его деятельность направлена преимущественно на удовлетворение производственных нужд самих кооператоров, то СОК, который волею судеб не обрел официального неприбыльного статуса, тем не менее, продолжает оставаться неприбыльным образованием.

Правовые основы «неприбыльной» деятельности СОК

Правовые основы экономической деятельности СОК заложены в специальных нормативных документах: Законе О Кооперации и Законе о Сельскохозяйственной кооперации. Согласно этим законам, обслуживающие кооперативы, осуществляя обслуживание членов кооператива, не ставят перед собой цель получить прибыль, а в соответствии со ст. 52 гл. 5 ХКУ самостоятельная систематическая хозяйственная деятельность субъектов хозяйствования, направленная на достижение экономических, социальных и других результатов без цели получения прибыли, считается некоммерческим хозяйствованием.

Т.о. главной экономической особенностью хозяйственной деятельности кооператива является её «неприбыльная природа». Она реализуется через механизм кооперативных выплат - возврат членам средств, полученных кооперативом свыше себестоимости предоставленных услуг. «Неприбыльная природа» хозяйственной деятельности кооператива существует объективно, независимо от того как она воспринимается, в частности представителями государственной налоговой службы. Тем не менее, чтобы воспользоваться налоговыми льготами по налогу на прибыль, необходимо чтобы кооператив получил, так называемый, «неприбыльный статус». Это закрепленный законодательством особый статус, который является официальным признанием «неприбыльной природы» деятельности кооператива.

Законом Украины «О системе налогообложения» от 25.06.1991 N 1251-ХІІ определено, что только законами Украины о налогообложении могут устанавливаться льготы плательщикам налогов. В данном случае именно Закон Украины «О налогообложении прибыли предприятий» является тем специальным законом, который устанавливает льготы по налогу на прибыль и, соответственно, его нормы имеют приоритет в сравнении с нормами других законов.

СОК могут претендовать на включение в Реестр согласно абз. «г» п.п. 7.11.1 Закона Украины «О налогообложении прибыли предприятий», в котором указано, что неприбыльные учреждения и организации – это юридические лица, деятельность которых не предусматривает получения прибыли.

Обязательным условием для получения статуса неприбыльности является регистрация в Реестре неприбыльных организаций и учреждений (далее — Реестр), которая регламентирована Положением о Реестре неприбыльных организаций и учреждений, утвержденным приказом ГНА Украины от 11.07.1997 N 232.

Для включения в Реестр необходимо подать в районную налоговую инспекцию:

• регистрационное заявление по форме 1-РН;

• копию уставных и учредительных документов.

Налоговые органы проводят проверку сведений, содержащихся в представленных документах, и, по результатам рассмотрения заявления, принимают решение о внесении СОК в Реестр либо об отказе. Решение о внесении в Реестр готовится в двух экземплярах — один предоставляется СОК, а второй остается в органе государственной налоговой службы. Если кооператив включен в Реестр, то в решении будет указан присвоенный ему четырехзначный признак - 0011.

Таким образом, именно Решение о внесении организации (учреждения) в Реестр неприбыльных организаций (учреждений) является документом, подтверждающим статус неприбыльности.

При отсутствии такого Решения, даже если СОК подпадает под классификацию п.п. 7.11.1 Закона Украины «О налогообложении прибыли предприятий», отсутствует и право на применение льгот по налогу на прибыль и, соответственно, придется применять общий порядок налогообложения прибыли, то есть, как для обычных «прибыльных» предприятий.

Основанием для отказа может послужить несоответствие уставных документов законодательным актам, на основании которых создана такая организация, а также положениям пункта 7.11 Закона Украины «О налогообложении прибыли предприятий».

Например, наиболее частой причиной отказа СОК в неприбыльной регистрации является несоответствие уставных документов требованиям п.п. 7.11.11 Закона Украины «О налогообложении прибыли предприятий»: «...в случае ликвидации неприбыльной организации ее активы должны быть переданы неприбыльной организации соответствующего вида или зачислены в доход бюджета...». Именно эта законодательная норма вызывает наибольшее количество нареканий со стороны плательщиков налога. Действительно, данное требование п.п. 7.11.11 не соответствует, статье 38 Закона Украины «О сельскохозяйственной кооперации», которой предусмотрено, что в случае ликвидации кооператива, «имущество кооператива, которое остается после расчетов с бюджетом, банками и другими кредиторами, распределяется между членами кооператива пропорционально стоимости их пая».

Причиной отказа может послужить также наличие в уставе видов деятельности, подразумевающих получение коммерческого дохода, таких как сдача в аренду имущества кооператива, или если в уставе не приведен исчерпывающий перечень видов деятельности, как того требует п.п.7.11.13 Закона Украины «О налогообложении прибыли предприятий».

Не понятны налоговикам источники формирования фондов кооператива и механизм распределения полученного дохода СОК, т.к. это возможно лишь при реализации услуг по цене выше себестоимости. Вызывает непонимание цель кооператива – увеличение дохода членов кооператива путем предоставления им услуг. Непонимание объясняется тем, что работниками налогового ведомства не учитывается специфика СОК, которая заключается в том, что в него объединяются сельхозтоваропроизводители, которые как раз и ставят перед собой цель - увеличение прибыли за счет снижения затрат на производство своей продукции путем получения в кооперативе необходимых услуг по себестоимости.

Т.о. СОК могут отказать в неприбыльной регистрации просто потому, что работники налоговой инспекции не знают норм Закона Украины «О сельскохозяйственной кооперации» и ХКУ, и читают устав СОК, трактуя его положения исходя из личного багажа правовых знаний, как правило, в фискальной трактовке Закона Украины «О налогообложении прибыли предприятий». Поэтому, кроме копии учредительных документов, к регистрационному заявлению по форме 1-РН желательно приложить сопроводительное письмо с необходимыми пояснениями «неприбыльной природы» хозяйственной деятельности СОК, а также экземпляр Закона Украины «О сельскохозяйственной кооперации» и выдержку из 5 главы ХКУ.

Отказать могут и из-за несоответствия источников доходов, которые планирует получать кооператив его основному виду деятельности. Например, при виде деятельности оказание услуг по обработке земли предусмотрены доходы от осуществления внешнеэкономической деятельности и от оказания маркетинговых услуг.

Следует иметь в виду, что получение статуса неприбыльности — это не обязанность, а право налогоплательщика. Если представители кооператива не согласны вносить в устав определенные положения согласно требованиям п. 7.11 Закона Украины «О налогообложении прибыли предприятий», то такие налогоплательщики не смогут воспользоваться льготами, а должны будут исчислять налог на прибыль на общих основаниях, как и обычные «прибыльные» предприятия.

Налогообложение доходов «прибыльного» СОК

Как уже отмечалось выше, если СОК не приобрел статуса неприбыльной организации, то доступа к специальному режиму налогообложения, регламентированному п.7.11 ст.7 Закона о прибыли, у него нет. Простейшим решением проблемы налогообложения в данном случае было бы использование СОК общих норм указанного закона.

Налогообложение взносов членов кооператива

Определение термина «взносы» дано в ст.2 Закона о кооперации. Более того, там можно встретить целое «созвездие» взносов:

- Вступительный взнос - невозвратный взнос, который обязано уплатить лицо при вступлении в кооперативную организацию;

- Членский взнос- денежный невозвратный взнос, периодически уплачиваемый членом кооперативного объединения для обеспечения текущей деятельности кооперативного объединения

- Целевой взнос- денежные, другие имущественные и неимущественные ценности членов кооперативной организации, вносимые сверх пая для обеспечения уставной деятельности этой организации;

- Паевые взносы - формируют паевой фонд при создании кооператива, который является одним из источников формирования имущества кооператива

В отношении вступительного и членского взноса в законе прямо сказано, что любой из них носит невозвратный характер, это также явно предполагается в отношении целевого взноса.

Безоговорочное применение правил Закона о прибыли дает следующие результаты.

Поступления в виде членских, целевых, вступительных взносов от кооператоров в пользу СОК расцениваются как доходы, подлежащие включению в валовой доход. Причем так называемое правило первого события к перечисленным поступлениям не применяется, поскольку они согласно Закону о прибыли классифицируются как:

- безвозвратная финансовая помощь если взносы денежные (пп.1.22.1 ст.1 Закона о прибыли);

- бесплатно полученные товары (работы, услуги) если членами осуществлены «натурвзносы» (п.1.23 ст.1 Закона о прибыли).

Согласно пп.4.1.6 ст.4 такие доходы включаются в состав валового дохода только по дате поступления денежных средств на текущий счет или по дате оприходования товаров (получения работ, услуг).

А вот взносы в паевой фонд, поскольку они вносятся на возвратной основе, в валовой доход включаться не должны, даже если СОК — плательщик налога на прибыль. Ведь владение паем членом кооператива в контексте п.1.8 ст.1 Закона о прибыли означает владение им корпоративными правами.

Извлечение из п.1.8 ст.1 Закона о прибыли:

Корпоративные права — право собственности на уставный фонд (капитал) юридического лица или его долю (пай), включая права на управление, получение соответствующей доли прибыли такого юридического лица, а также активов в случае его ликвидации в соответствии с действующим законодательством, независимо от того, создано ли такое юридическое лицо в форме хозяйственного общества, предприятия, учрежденного на собственности одного юридического или физического лица, или в других организационно-правовых формах.

Как известно, денежные средства или имущество, поступающие «в качестве прямых инвестиций или реинвестиций в корпоративные права» налогоплательщику-эмитенту, не включаются в валовой доход эмитента. Об этом сказано в пп.4.2.5 ст.4 Закона о прибыли. И ГНАУ в письме от 12.03.2004 г. № 1898/6/15-1316 высказала свою позицию, что «по своей экономической сущности паевой фонд является аналогом уставного фонда». А если так, то и на взносы в паевой фонд должны распространяться нормы освобождающего от налогообложения пп.4.2.5 ст.4 Закона о прибыли.

Налогообложение международной технической помощи

В соответствии с пп. 4.2.13 п.4.2 ст.4 Закона Украины "О налогообложении прибыли предприятий" не включаются в состав валового дохода средства или имущество, поступающие в виде международной технической помощи, предоставляемой другими государствами в соответствии с международными соглашениями, вступившими в силу в установленном законодательством порядке. В своем письме относительно налогообложения международной технической помощи от 26.07.2002 № 132/2/15-1210 ГНА разъяснила, что международная техническая помощь не отражается в составе валового дохода, а расходы, понесенные для получения такой международной технической помощи, не отражаются в составе валовых расходов и налоговой амортизации.

Чтобы воспользоваться льготами по налогообложению при получении дохода в виде международной технической помощи в рамках донорского проекта (программы), такой проект (программа), согласно которому была получена помощь, должен пройти государственную регистрацию в установленном порядке.

Указанное требование упоминается в п. 12 Порядка привлечения, использования и мониторинга международной технической помощи, утвержденный постановлением Кабинета Министров Украины от 15.02.2002 г. №153 (Далее Порядок № 153). Так, госрегистрация проектов (программ) является основанием для аккредитации их исполнителей, а также предоставления подтверждений относительно наличия соответствующих льгот, привилегий, иммунитетов, предусмотренных законодательством и международными договорами Украины.

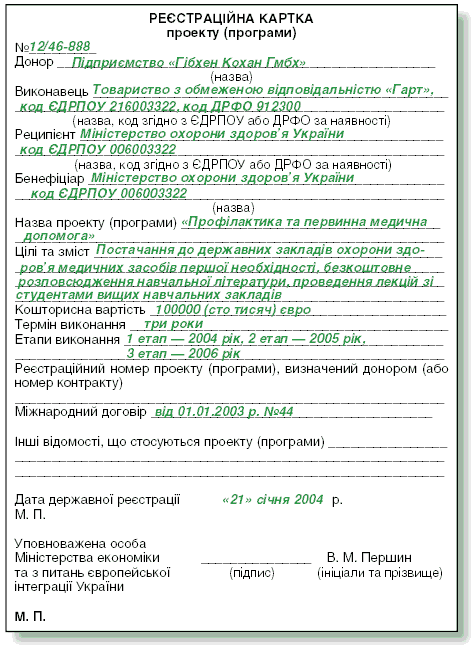

Государственная регистрация проектов (программ) осуществляется Министерством экономики и по вопросам европейской интеграции согласно Порядка № 153. Государственная регистрация проекта (программы) подтверждается регистрационной карточкой проекта (программы), составленной по установленной форме, которая подписывается уполномоченным лицом Министерства экономики и по вопросам европейской интеграции, удостоверяется печатью Министерства и выдается заявителю. Такого же мнения придерживается и ГНА Украины, о чем свидетельствует письмо от 05.07.2003 г. №34264/6/15-1416.

Сведения о государственной регистрации (перерегистрации или аннулировании решения о регистрации) проектов (программ) международной технической помощи подаются Министерством экономики и по вопросам европейской интеграции ежеквартально Госкомстату, Гостаможслужбе и Государственной налоговой администрации по установленной форме.

Приведем образец Регистрационной карточки проекта (программы):

Если техническая помощь была получена предприятием непосредственно от донора без соответствующей государственной регистрации, то для целей налогообложения такая помощь приобретает вид безвозвратной финансовой помощи или безвозмездного получения (товаров, основных средств, работ, услуг), и, согласно Закона «О налогообложении прибыли предприятий», включается в налогооблагаемую прибыль СОК.

Сумму неуплаченного налога на прибыль с поступлений в виде международной технической помощи СОК следует отразить в Отчете о суммах льгот в налогообложении юридических лиц и физических лиц — субъектов предпринимательской деятельности, утвержденном приказом ГНАУ, Госкомстата Украины от 23.07.2003 г. №419/453 (далее — отчет по ф. № 1-ПП) за соответствующий период.

Отчет о суммах льгот в налогообложении

Отчет по форме № 1-ПП по своей сути вовсе не отчет о суммах льгот в налогообложении, а отчет о суммах, которые могли бы поступить в бюджет, но не поступили вследствие существующих норм налогового законодательства. Именно так к этому отчету следует относиться.

Суммарные показатели отчета по форме № 1-ПП заполняются в гривнах, без десятичных знаков с соответствующим округлением по общеустановленным правилам, нарастающим итогом с начала года.

Графа 1 «Код налога, сбора (обязательного платежа)» и графа 2 «Название налога, сбора (обязательного платежа)» заполняются в соответствии с приказом Министерства финансов Украины от 27.12.2001 № 604 «О бюджетной классификации и ее введении», которым утверждена бюджетная классификация. Согласно бюджетной классификации, код налога на прибыль организаций и предприятий потребительской кооперации, кооперативов и общественных объединений – 11020900.

Графа 3 «Код льготы согласно Справочнику льгот» и графа 4 «Название льгот, предоставленных согласно действующему законодательству» заполняются по каждому виду льгот по платежам согласно Справочнику льгот, форма которого утверждается ГНА Украины. Этот Справочник формируется ГНАУ по платежам, которые администрируются органами государственной налоговой службы в разрезе видов льгот, определенных законами. В соответствии с п.4.2 раздела 4 Инструкции № 419/453 он обнародуется в журнале «Вестник налоговой службы Украины», в информационно-правовой системе «Лига», в других средствах массовой информации и в помещениях органов государственной налоговой службы.

Сумма льготы по налогу на прибыль в размере 25% от суммы льготного дохода подлежит отражению в графе 5 отчета по ф. № 1-ПП. Порядок расчета не внесенных в бюджет сумм налогов зависит от вида льготы, которой пользуется налогоплательщик. Это значит, что СОК на сумму такого дохода имеет право уменьшить базу налогообложения для исчисления налога на прибыль. Иными словами, именно с суммы льготируемого дохода в виде международной технической помощи получаемой СОК, не уплачивается налог на прибыль по ставке 25%.

В графе 6 отчета по ф. № 1-ПП указывается часть суммы платежа из графы 5, приходящаяся на государственный бюджет. Учитывая то, что налог на прибыль уплачивается в госбюджет, то значения граф 5 и 6 совпадут. В графах 9 и 10 отчета по ф. № 1-ПП СОК должен указать сведения о целевом использовании льгот. Действующее законодательство не содержит положений, которые определяли бы порядок расчета суммы целевого использования льгот. В этой связи в графах 9 и 10 отчета по ф. № 1-ПП, как правило, отражают всю сумму налоговой льготы.

Пример заполнения фрагмента отчета по форме № 1-ПП

Допустим, что в течение 1 квартала 2010 года СОК получил международную техническую помощь от ПРИК ПРООН в сумме 40000 грн. – в декларации о прибыли эта сумма не отражается.

Для заполнения отчета по форме № 1-ПП предварительно произведем расчет льготы по налогу на прибыль по доходу в виде международной технической помощи от ПРИК ПРООН = 40000 грн. х 25% : 100% = 10000 грн.

Полученные данные отразим в отчете № 1-ПП за 1 квартал 2010 г.

| Kод податку, збору, іншого обов’язкового платежу | Назва податку, збору, іншого обов’язкового платежу | Kод пільги згідно з Довідником пільг | Назва пільг, наданих згідно з чинним законодавством | Сума пільг в оподаткуванні | Термін користування пільгами у звітному періоді | Сума пільг, що використана за цільовим призначенням | |||

| усього | з них держав-ного бюджету | дата початку дії | дата закінчення дії | усього | з них держав-ного бюджету | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11020900 | Налог на прибыль организаций и предприятий потребитель-ской кооперации, кооперативов и общественных объединений | 11020032 | Не включаются в валовой доход средства или имущество, поступающие в виде международной технической помощи, которая предоставляется другими государствами согласно международным соглашениям, вступившим в силу в установленном законодательством порядке | 10000 | 10000 | 01.01.2010 | 30.04.2010 | 10000 | 10000 |

Ответственность за непредставление (несвоевременное представление) отчета по форме № 1-ПП

Отчет по форме № 1-ПП является государственной статистической отчетностью, хоть и разработанной ГНАУ, но утвержденной Министерством статистики Украины. Функции ГНАУ в рассматриваемом случае состоят лишь в сборе и обобщении государственной статистической отчетности и не противоречат нормам Закона № 2181.

А если налогоплательщик неправильно заполнит отчет по форме № 1-ПП, не представит его в налоговую инспекцию или представит, но с нарушением сроков представления? Что ему за это «грозит»? По этому поводу в п.5 Инструкции о порядке заполнения формы Отчета № 1-ПП № 419/453 утвержденной Приказом ГНАУ и Госкомстата Украины от 23.07.2004 г. № 419/453, справедливо указано, что за достоверность данных отчета налогоплательщики несут ответственность в соответствии с законодательством Украины.

И хотя Приказ № 419/453 зарегистрирован в Минюсте, законодательство таково, что:

- административных штрафов, налагаемых на должностных лиц предприятий, а также на граждан — субъектов предпринимательской деятельности (от десяти до пятнадцати не облагаемых налогом минимумов доходов граждан) в соответствии со ст.1863 Kодекса Украины об административных правонарушениях, не может быть. Такие штрафы налагаются за непредставление органам государственной статистики данных или представление их недостоверными, не в полном объеме, не по утвержденной форме или с опозданием и т.п. Но отчет по форме № 1-ПП представляется не органам статистики, а органам налоговой службы. По подобным причинам не будет административных штрафов и по ст.1642 того же Кодекса.

- штрафы, предусмотренные пп.17.1.1 ст.17 Закона № 2181 (десять не облагаемых налогом минимумов доходов граждан), тоже неприменимы — мы говорим о непредставлении или несвоевременном представлении статистического отчета, который не отвечает понятию «налоговая декларация» (на его основе ни начисление, ни уплата налогов, сборов (обязательных платежей) не производятся);

- административные штрафы, налагаемые на должностных лиц предприятий (от пяти до десяти не облагаемых налогом минимумов доходов граждан) согласно п.11 ст.11 Закона о государственной налоговой службе, по нашему мнению, применяться также не должны, поскольку нельзя установить отсутствие налогового учета или ведение его с нарушением существующего порядка.

Декларация по налогу на прибыль

Декларация подается СОК независимо от того, возникло ли у него в отчетном периоде налоговое обязательство или нет. Форма декларации и особенности ее заполнения оговорены Порядком составления декларации по налогу на прибыль предприятия, утвержденный приказом ГНАУ от 29.03.2003 г. № 143 (далее -Порядок № 143)

Декларация по налогу на прибыль состоит из заглавной, двух основных частей и приложений. Всего Порядком № 143 к декларации утверждено 10 приложений (в названиях которых К обозначает “квартал”, а Р - “рік”) из них:

- 7 приложений (К1 - К7) подаются ежеквартально, в том числе за год;

- 3 приложения (Р1 - РЗ) подаются исключительно за год.

Приложения не предоставляются, если соответствующие им строки декларации не заполняются. Пустые (с прочерками) бланки приложений сдавать не нужно.

Декларация и приложения к ней не подлежат обязательному скреплению между собой (прошнуровыванию), о чем прямо указано в п. 1.6 Порядка № 143.

Если СОК считает целесообразным разъяснить отдельные показатели декларации, то он может вместе с ней предоставить в налоговый орган письменное пояснение, составленное в произвольной форме. Такая возможность предусмотрена п. 16.4 Закона о налоге на прибыль. О предоставлении письменных пояснений делается отметка в специальном поле декларации.

Порядок заполнения декларации на прибыль

В течение отчетного (налогового) года декларация заполняется нарастающим итогом. Декларация составляется в гривнах без копеек с соответствующим округлением по общеустановленным правилам.

В случае отсутствия того или иного показателя в соответствующей строке декларации ставится прочерк, кроме случаев, прямо определенных в декларации.

Данные, приведенные в декларации, должны подтверждаться первичными документами учета и соответствовать налоговому учету (отчетности).

Сроки предоставления

Предельный срок предоставления декларации по налогу на прибыль за отчетные периоды 1 квартал, полугодие, 3 квартала и год составляет 40 календарных дней, следующих за последним календарным днем отчетного (налогового) периода.

Согласно п.п. 4.1.7 Закона Украины «О порядке погашения обязательств налогоплательщиков перед бюджетами и государственными целевыми фондами» от 21.12.2000 г. № 2181-III (далее – Закон № 2181) декларацию можно отослать по почте с уведомлением о вручении. Это надо сделать не позднее, чем за десять дней до истечения предельного срока подачи декларации. При несоблюдении указанного требования декларация будет считаться поданной с нарушением сроков.

Согласно Порядку оформления почтовых отправлений с вложением материалов отчетности, расчетных документов и деклараций, утвержденному постановлением Кабинета Министров Украины от 28.07.97 г. № 799, налоговые декларации принимаются к отправлению в виде писем (посылок, бандеролей) с объявленной ценностью, с отметкой “Отчет”, описью вложения и уведомлением о вручении.

В соответствии с требованиями п.п. 5.3.1 3акона № 2181 плательщики перечисляют налог в бюджет в течение 10 дней, следующих за предельным сроком подачи декларации.

Порядок заполнения отдельных строк декларации о прибыли, которые наиболее часто заполняются СОК