Расчет и обоснование величины предельного размера доходов, позволяющего использовать упрощенную систему налогообложения организациями и индивидуальными предпринимателями

| Подготовлено по заказу ТОРГОВО-ПРОМЫШЛЕННОЙ ПАЛАТЫ Российской Федерации |

Москва, 2008

| Исследование проведено при финансовой поддержке |

|

| Мнения, высказанные в данном исследовании, отражают взгляды авторов и не обязательно совпадают с точкой зрения Центра предпринимательства США-Россия |

Исполнитель проекта:

| Фонд Ресурсный центр малого предпринимательства http://www.rcsme.ru |

Выражение признательности

Авторы выражают признательность Прозориной Л.В., заместителю начальника Управления статистики предприятий Федеральной службы государственной статистики, за методологическую и консультационную помощь при подготовке статистических данных для проведенного исследования.

Авторы также благодарят всех партнеров и коллег, участвовавших в подготовке и обсуждении материалов исследования, за содействие, ценные замечания и комментарии.

СОДЕРЖАНИЕ

Аннотация, основные выводы 4

Достоинства УСН 14

Плюсы для экономики от применения УСН 14

Плюсы для предпринимателей от применения УСН 15

Широкое распространение УСН среди российских предпринимателей 20

Официальная статистика 20

Отраслевой аспект УСН 23

Региональный аспект «упрощенки» 27

Опросы предпринимателей. 28

Основные недостатки УСН 30

Основные недостатки УСН – взгляд со стороны 30

Основные недостатки УСН глазами предпринимателей 31

Аргументы в пользу повышения верхнего порога выручки 33

Текущая экономическая ситуация в России - довод в пользу изменения критериев УСН 33

Все кто хотел, уже применяет УСН 35

Рекомендации 41

Приложение № 1. Письмо Минфина РФ с разъяснением по поводу порогов применения УСН 42

Приложение № 2. Законопроект об увеличении порогов доходов, дающих право на применение УСН 44

Приложение № 3. Схема использования УСН 51

Приложение № 4. Изменения в законодательстве, касающиеся УСН 54

Приложение № 5. Анализ зарубежного опыта применения специальных режимов налогообложения МСП 58

Приложение № 6. Основные показатели деятельности МСП 74

Приложение № 7. Постановление Правительства Российской Федерации о предельных значениях выручки различных категорий МСП 76

АННОТАЦИЯ, ОСНОВНЫЕ ВЫВОДЫ

Целью настоящего исследования был анализ практики применения российскими предпринимателями УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ (УСН), которая была законодательно оформлена (в современном виде) в 2002 году и введена в действие в Российской Федерации с 1 января 2003 года.

Одной из основных причин проведения такого исследования являлись неоднократные высказывания различных представителей предпринимательского сообщества и объединений предпринимателей о необходимости пересмотра главных критериев применения УСН - величин дохода, позволяющих переходить на УСН и применять этот режим.

В связи с этим, в Государственную Думу Российской Федерации уже неоднократно вносились законопроекты с предложениями об увеличении этих величин до размеров, более соответствующих уровню экономического развития страны и потребностям бизнеса.

Еще более актуальным для исполнительной власти пересмотр критериев УСН стал после принятия Постановления Правительства Российской Федерации от 22 июля 2008г. N 556 «О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства». Постановление определяет предельные значения выручки при отнесении предприятия к микро-, малому и среднему бизнесу. Предельные значения достаточно высокие: только для микропредприятий порог установлен на уровне 60 млн. руб., то есть все такие хозяйствующие субъекты с годовым объемом выручки до 60 млн. руб. относятся к категории микробизнеса. После принятия этого постановления Министерство финансов Российской Федерации было вынуждено даже давать разъяснения по возникшим расхождениям[1].

В развитых зарубежных странах специальные и льготные системы налогообложения малых и средних предприятий (МСП) компенсируют сложности МСП в получении внешнего финансирования. Сегодня, в условиях мирового финансового и экономического кризиса, снижение налоговой нагрузки и упрощение администрирования налогов становится особенно актуальным для российского предпринимательства.

Однако в условиях ограниченной статистической базы, не позволяющей корректно рассчитать уровень выпадающих налогов, а также оценить эффект от увеличения порогового значения доходов для применения УСН, решение по увеличению пороговых значений постоянно откладывалось.

Изначально в ходе исследования планировалось оценить возможные смещения в количестве предпринимателей, имеющих право на применение УСН, при различных порогах применения УСН, а также возможные потери или увеличения поступлений в бюджеты различных уровней в связи с увеличением этих порогов. Такой подход был использован при обосновании последнего законопроекта № 100239-5 «О внесении изменений в статьи 346.12 и 346.13 части второй Налогового кодекса Российской Федерации», внесенного рядом депутатов в Государственную Думу осенью 2008г. и предлагающего увеличить критерии доходов до 42 и 56 млн. руб. [2]

Данное исследование является, возможно, первым, в котором на основе анализа данных Росстата, ФНС России и других доступных источников информации предпринята попытка проанализировать реальную ситуацию с применением УСН в Российской Федерации.

За прошедшие годы УСН стала, безусловно, «народной» системой налогообложения: количество предпринимателей, добровольно перешедших на УСН, увеличилось с 692 тыс. в 2003г., до 1602 тыс. в 2007г. – почти трехкратный рост.

При этом с момента введения УСН налоговые поступления в бюджеты различных уровней увеличились почти в 5 раз. В среднем, с учетом вновь созданных предприятий, поступление налоговых платежей от 1 предпринимателя увеличилось за эти годы в 2 раза. Отметим, что коэффициент-дефлятор УСН на 2009 год установлен всего лишь в 1,538 раза.

Налицо явное отставание нормативно-правовой базы от темпов развития предприятий, применяющих УСН. Однако мы уже неоднократно были свидетелями того, что российские предприниматели конструктивно подходят к решению возникающих у них проблем, изыскивая на вполне легальной основе возможности «обхода» законодательства в интересах бизнеса.

По данным Росстата, которые подтверждаются данными ФНС России, 80% всей совокупности предприятий, которые потенциально могли бы иметь право применения УСН, уже находятся в пределах оборота до 30 млн. руб.

По этим же данным даже при двукратном увеличении порога УСН, при котором утрачивается право применения упрощенной системы налогообложения (т.е. до 60 млн. руб.), количество предприятий, применяющих УСН, может увеличиться не более чем на 20% от использующих в настоящий момент этот режим, даже в том случае, если ВСЕ предприятия с выручкой до 60 млн. руб. будут применять УСН[3].

Можно утверждать, что те предприниматели, которым интересна УСН, уже ее используют. А оставшиеся предприятия, чей оборот не превышает 60 млн. руб. – это в основном организации, которые не могут использовать УСН в силу других ограничений, например, ограничений по виду деятельности или числу занятых[4], или наличию филиалов.

УСН получила широкое распространение в России, об этом свидетельствует как официальная статистика, так и данные опросов предпринимателей. Другим косвенным показателем популярности УСН может служить высокий уровень востребованности предпринимателями семинаров по УСН и по «применению льготных режимов налогообложения для налогового планирования». Последнее демонстрирует предпринимательский спрос на УСН и подтверждает, что большинство российских предпринимателей уже не только осознали удобство и выгоду УСН, но и реализовали это на практике. Реализовали, в том числе и за счет легального «дробления» старого бизнеса или создания новых предприятий.

Вместе с тем, существующие пороги применения УСН по доходу на данный момент являются препятствием для дальнейшего роста и развития предприятий. На практике предприятия, боясь потерять в очередном финансовом году право на применение УСН из-за превышения предельной численности работников или размера доходов, вынуждены вести двойной учет - по обычной и по упрощенной системам или искусственно «дробиться». В результате производительность бизнеса падает, поскольку возникают дополнительные административные и управленческие расходы.

Фактически бизнес, подходя к «критической» точке потери права применения УСН, в любом случае снижает свою эффективность, вследствие чего уменьшаются и возможности для реинвестирования прибыли в развитие. В итоге это негативно сказывается и на бизнес-среде в целом.

Учитывая те преимущества, которые бизнес получает, применяя УСН, большинство российских малых предприятий будет использовать любые возможности, чтобы оставить за собою право применять УСН и не «пересекать черту допустимых критериев», например, за счет «дробления» или даже путем отказа от выгодных заказов.

При этом остается понимание, что «дробление» или создание новых предприятий ведет к значительному увеличению непроизводственных расходов и делает бизнес менее конкурентоспособным.

Для развития малого предпринимательства, являющегося в условиях разворачивающегося мирового финансового кризиса «подушкой безопасности» для сглаживания социальных проблем, например в части обеспечения рабочими местами специалистов, высвобождающихся из сектора крупного и среднего бизнеса, а также представляющей собою площадку для расширения среднего класса, Правительству РФ необходимо предпринять все возможные меры. Установление разумных порогов для применения УСН является как раз одной из таких мер. Повышение пороговых значений доходов в краткосрочном периоде приведет к выпадению части налоговых поступлений, но как показывают данные ФНС России, предприниматели, использующие УСН, готовы выходить «из тени» и активно развиваться, а значит выпавшие налоги будут в ближайшем времени компенсированы за счет расширения деловой активности, наращивания оборотов, легализации деятельности.

Настоящее исследование проведено по заказу и инициативе Торгово-промышленной палаты Российской Федерации, при финансовой поддержке Центра предпринимательства США-Россия.

Ремарка авторов: по последним данным Росстата, в Российской Федерации всего лишь 16,7 тыс. средних предприятий. Представляется, что для такой страны как Российская Федерация эта цифра очень мала. Вполне возможно, что жесткие ограничения на возможность применять УСН, препятствующие росту предприятий, являются одной из причин слишком малого количества предприятий среднего бизнеса.

ЧТО ТАКОЕ «УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ»?

24 июля 2002 года был принят Федеральный закон № 104-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса РФ и некоторые другие акты законодательства Российской Федерации, а также о признании утратившими силу отдельных актов законодательства Российской Федерации о налогах и сборах», которым были введены в действие дополнительные главы Налогового кодекса РФ, а именно, глава 26.2 «Упрощенная система налогообложения» и глава 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности». Названные главы введены в действие с 1 января 2003 года.

Сущность упрощенной системы налогообложения и ее привлекательность для бизнеса заключаются в том, что уплата целого ряда налогов заменяется одним налогом.

Организация или ИП имеют право перейти на УСН при соблюдении следующих условий: по итогам 9 месяцев текущего года доходы не должны превышать установленного законодательством порога дохода в 20,1 млн.руб. (для 2008 года с учетом коэффициента-дефлятора). Право использования режима УСН сохраняется до тех пор, пока сумма полученных доходов не превысит установленный лимит в размере 26,8 млн.руб. (для 2008 года с учетом коэффициента-дефлятора).

Существуют дополнительные ограничения для организаций и предпринимателей, которые не вправе применять УСН (Глава 26.2 НК РФ), среди них:

- Организации, имеющие филиалы и представительства;

- Банки и страховщики;

- Негосударственные пенсионные фонды, инвестиционные фонды и профессиональные участники рынка ценных бумаг;

- Ломбарды;

- Организации и ИП, занимающиеся производством подакцизных товаров, добычей и реализацией полезных ископаемых;

- Организации и ИП, занимающиеся игорным бизнесом;

- Частные нотариусы и адвокаты;

- Организации - участники соглашений о разделе продукции;

- Организации и ИП – плательщики единого сельскохозяйственного налога;

- Организации, в которых доля участия других организаций составляет более 25%;

- Организации и ИП, имеющие более 100 занятых;

- Организации, у которых остаточная стоимость основных средств и нематериальных активов превышает 100 млн. рублей;

- Бюджетные учреждения, а также иностранные организации.

При применении УСН предприниматель имеет право выбрать объект налогообложения самостоятельно – доходы (ставка 6%) или доходы за вычетом расходов (ставка 15%), что позволяет каждому предпринимателю рассчитать наиболее выгодный для его бизнеса вариант налогообложения. (Схематично основные принципы УСН представлены в Приложении 3).

За прошедшие годы УСН стала, безусловно, «народной» системой налогообложения: количество предпринимателей, добровольно перешедших на УСН, увеличилось с 692 тыс. в 2003г., до 1602 тыс. в 2007г. – почти трехкратный рост.

С учетом популярности и опыта применения, УСН постоянно совершенствуется - как в части законодательства, так и в части практики применения специального режима самими предпринимателями.

За очень короткий период - вторую половину 2008г. - был принят ряд принципиальных нормативно-правовых актов, направленных на совершенствование УСН:

- Учитывая поправки, внесенные в НК РФ Федеральным законом ФЗ №208 от 24.11.2008, налогоплательщики теперь могут изменять объект налогообложения ежегодно. При этом установлено, что объект налогообложения может быть изменен с начала налогового периода (календарного года), если налогоплательщик уведомит об этом налоговый орган до 20 декабря года, предшествующего году, в котором предлагается изменить объект налогообложения. В течение налогового периода изменить объект налогообложения нельзя. Поскольку установлено, что указанные положения распространяются на правоотношения, возникшие с 1 января 2008 года, налогоплательщики, применяющие УСН и желающие изменить объект налогообложения в 2009 году, уже в текущем году смогут уведомить об этом налоговую инспекцию. Несомненно, это положительно повлияет на предпринимателей, изначально неверно выбравших для себя налогооблагаемую базу.

- Принят Федеральный закон от 22.07.2008 № 155-ФЗ, который вносит поправки в НК РФ с целью совершенствования специальных налоговых режимов для малого предпринимательства. Так, поправками в статье 346.16 НК РФ предоставляется право организациям, применяющим УСН, учитывать расходы на обязательное страхование ответственности, что положительно повлияет на развитие малого бизнеса в организации перевозок. (см. Приложение 4).

- С 2009г. организациям, применяющим УСН, нужно будет сдавать налоговую отчетность только 1 раз в год, в связи с отменой налоговых деклараций по итогам отчетных периодов.

- Для организаций, применяющих УСН, существенно сокращается объем налоговой отчетности, так как на предприятиях не нужно вести налоговый и бухгалтерский учет по НДС, ЕСН, НДФЛ и налогу на имущество организации. Предприятия, применяющие УСН, не признаются налогоплательщиками НДС[5], в связи с чем нет необходимости выставлять счета-фактуры, вести книгу покупок и книгу продаж, что существенно сокращает временные ресурсы на ведение бухгалтерского учета.

- Организации, применяющие УСН, могут не вести бухгалтерский учет, кроме учета основных средств (ОС) и нематериальных активов (НМА). Вместе с тем отражать на счетах бухучета только операции по движению объектов основных средств и нематериальных активов, без отражения иных операций, затруднительно. Поэтому для выполнения требования о ведении учета ОС и НМА можно завести специальные регистры учета первоначальной и остаточной стоимости объектов, начисления «бухгалтерской» амортизации объектов.

Возможно, единственным и самым консервативным ограничением в применении УСН остается порог «входа» и порог потери права на применение УСН.

| Величина дохода по итогам 9 мес., позволяющего применять УСН тыс. руб. | Величина дохода, при котором утрачивается право применения УСН тыс. руб. | Коэффициент-дефлятор | |

| 2003 | 11.000 | 15.000 | ------ |

| 2004 | 11.000 | 15.000 | ------ |

| 2005 | 15.000 | 20.000 | ------ |

| 2006 | 16.980 | 22.640 | 1,132 |

| 2007 | 18.615 | 24.820 | 1,241 |

| 2008 | 20.100 | 26.800 | 1,34 |

| 2009 | 23.070 | 30.760 | 1,538 |

ДОСТОИНСТВА УСН

ПЛЮСЫ ДЛЯ ЭКОНОМИКИ ОТ ПРИМЕНЕНИЯ УСН

Целью применения упрощенных, льготных режимов налогообложения с точки зрения экономики является создание благоприятной бизнес-среды, стимулирование роста предпринимательства, а задача увеличения налоговых поступлений является в данном случае производной. Российский опыт применения упрощенной системы налогообложения в 2003-2004 гг. показал, что снижение налоговой нагрузки на бизнес, перешедший на УСН, за счет сокращения теневого оборота и роста производства привел в конечном итоге к росту налоговых поступлений[6]. Следовательно, чем больше хозяйствующих субъектов смогут воспользоваться УСН, тем лучше будут «чувствовать себя» не только предприниматели, но и, в итоге, бюджеты.

Применение специальных режимов налогообложения, как показывает зарубежный опыт (Приложение 5), положительно влияет на темпы роста предпринимательства, создание новых рабочих мест, увеличение инвестиций, что, в свою очередь, ведет к росту благосостояния населения и улучшению общего экономического климата территории.

ПЛЮСЫ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ ОТ ПРИМЕНЕНИЯ УСН

Весь российский опыт применения УСН говорит о высокой эффективности этой системы как механизма по активизации бизнес-процессов, дающих возможность малому и среднему бизнесу решать задачи, связанные с его развитием, а именно:

- сглаживать социальную напряженность в обществе, в том числе за счет создания рабочих мест для наемных работников и обеспечения площадки для реализации своих идей собственникам, руководителям бизнеса;

- обеспечивать инновационное развитие экономики: как правило, именно в этом секторе «рождаются» инновации, прорывные технологии;

- обеспечивать население товарами народного потребления и персональными услугами;

- обеспечивать необходимый уровень конкуренции в различных секторах экономики.

Актуальность этих задач особенно усиливается в период кризиса, который переживает сегодня вся мировая экономика. Действительно, в ситуации массовых сокращений наемных работников сектор малого и среднего предпринимательства может стать той «подушкой безопасности», которая сохранит социальную стабильность, обеспечит рабочими местами высвобождающийся персонал. Причем, в отличие от крупного бизнеса, имеющего сеть контрагентов, партнеров, а также жестко «завязанного» на финансовый сектор, малый и отчасти средний бизнес не успел «сесть на кредитную иглу», а следовательно, в качестве инструментов, обеспечивающих его поддержку в современных условиях, достаточно эффективными могут выступать административные рычаги, комбинируемые с различного рода льготами и преференциями. Поэтому либерализация налоговых режимов, прежде всего, специальных, упрощенных является очень действенным и при этом не затратным механизмом.

I. Действительно, по сравнению с общим режимом, при УСН упрощается система налогового администрирования:

- число налогов становится меньше. Происходит уплата единого налога вместо четырех налогов, которые доставляют предпринимателям немало проблем и сложностей: налог на прибыль организаций, налог на имущество организаций, единый социальный налог, налог на добавленную стоимость;

- организация и ведение учета становится проще. Организации, перешедшие на упрощенную систему налогообложения, освобождаются от обязанности вести бухгалтерский учет (за исключением учета основных средств и нематериальных активов) (п. 3 ст. 4 Федерального закона от 21.11.96г. № 129-ФЗ «О бухгалтерском учете»). Появляется возможность не разрабатывать учетную политику организации для целей бухгалтерского учета. Ведение налогового учета заменяется ведением книги доходов и расходов, которую должны заполнять организации, перешедшие на УСН;

- налоговые декларации становятся проще для заполнения;

- налоговая отчетность предоставляется реже - не ежеквартально, а только один раз в год – по итогам налогового периода;

- существенно снижается документооборот;

- подготовка к налоговым проверкам становится менее затратным мероприятием;

- количество налоговых проверок предприятий, использующих УСН, становится меньше;

- у бизнеса за счет вариативности объекта налогообложения и добровольного характера выбора самой упрощенной системы налогообложения появляется возможность прогнозировать и планировать налоговую нагрузку. (Законодательством о налогах и сборах организациям и ИП дано право самостоятельно выбирать объект налогообложения при применении упрощенной системы, руководствуясь только собственной экономической выгодой. Переход на УСН осуществляется в добровольном порядке, возврат (переход) на иные режимы налогообложения может быть как добровольным, так и обязательным);

- у бизнеса возникает возможность применять кассовый метод учета доходов и расходов.

Следовательно, применяющие УСН имеют возможность экономить время и деньги при организации бухгалтерского и налогового учета, снизить бюрократическую нагрузку, особенно с учетом последних решений, принятых Правительством РФ по правилам применения УСН (Приложение 4).

У бизнеса, работающего на УСН, нет жесткой необходимости обращаться на постоянной основе к услугам дорогих высококвалифицированных бухгалтеров, «вводить их в штат». Кроме того, все большую популярность получает обращение к фирмам-консультантам, которым отдается на аутсорсинг ведение бухгалтерского и налогового учета. Средние расценки за эту бизнес-услугу в 2007-2008г. за отчетный период составляли эквивалент 150-250 долл. США в месяц. В тоже время услуги по ведению отчетности хозяйствующего субъекта, находящегося на общей системе - от 400 до 700 долл. США[7].

II. Уменьшаются издержки, снижается налоговая нагрузка. Сумма налога по УСН в подавляющем большинстве случаев оказывается меньше тех налогов, которые пришлось бы платить налогоплательщику, если бы он работал по обычной системе налогообложения. Так, например, налог на прибыль рассчитывают по ставке 24%. А налог УСН - с разницы между доходами и расходами (ее сумма вполне сравнима с налогооблагаемой прибылью) - по ставке 15%.

Ниже приведен приблизительный расчет заработной платы работников предприятий, которые демонстрируют почти 13% выгоду для предпринимателя с объектом налогообложения в виде доходов[8] (налоговая ставка – 6%).

| При обычной системе налогообложения | Рублей |

| Поступление денег | 100,00 |

| НДС 18% | 15,25 |

| Остаток без НДС | 84,75 |

| Единый социальный налог (ЕСН) 26,0% | 17,49 |

| Остаток без ЕСН | 67,26 |

| Налог на доходы физических лиц (НДФЛ 13%) | 8,74 |

| Деньги, выплаченные работнику | 58,51 |

| При применении УСН | Рублей |

| Поступление денег (руб.) | 100,00 |

| Налог 6% (если применяется налогообложение с доходов) | 6,00 |

| Остаток без 6% | 94,00 |

| Страховые взносы на обязательное пенсионное страхование 14% | 11,54 |

| Остаток без ЕСН | 82,46 |

| Налог на доходы физических лиц (НДФЛ 13%) | 10,72 |

| Деньги, выплаченные работнику | 71,74 |

Таким образом, хозяйствующие субъекты, применяющие УСН, за счет снижения, прежде всего, административного бремени имеют возможность направить высвобождаемые ресурсы на свое развитие, создание новых рабочих мест, расширение производственной базы, увеличение ассортимента товаров и видов услуг, что в конечном итоге приводит к положительному макроэкономическому эффекту. Однако не следует приуменьшать и факт сокращения налоговой нагрузки.

ШИРОКОЕ РАСПРОСТРАНЕНИЕ УСН СРЕДИ РОССИЙСКИХ ПРЕДПРИНИМАТЕЛЕЙ

Упрощенная система налогообложения стала очень популярным режимом налогообложения среди бизнеса. Это подтверждает как официальная статистика, так и опросы предпринимателей.

ОФИЦИАЛЬНАЯ СТАТИСТИКА

В общем числе зарегистрированных организаций и индивидуальных предпринимателей по итогам 2007 года 21% хозяйствующих субъектов применяли в качестве режима налогового учета режим УСН. Как и ожидалось, этот режим получил гораздо большее распространение среди ИП – его использовали почти четверть (24%) индивидуальных предпринимателей, среди юридических лиц доля приверженцев этого режима составляла примерно пятую часть (18%).

С течением времени популярность этого режима среди бизнеса только возрастает. Действительно, с момента введения «в современном виде» УСН, то есть с 2003г., количество налогоплательщиков, представивших налоговые декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, увеличилось в 3 раза (см. Диаграмму 1).

Диаграмма 1. Количество учтенных в налоговом органе налогоплательщиков, применяющих УСН, ед./чел., 2003-2007гг.

Количественный прирост субъектов УСН, в первую очередь, обеспечили юридические лица. При этом рост их числа шел как за счет того, что вновь создаваемые юридические лица все чаще регистрировались как плательщики УСН, так и за счет «подстройки» уже действующего бизнеса под критерии применения УСН путем реорганизации или создания новых организаций.

Если количество налогоплательщиков по УСН за 2003-2007гг. выросло почти в 3 раза, то общая величина налоговых поступлений по УСН выросла почти в 5 раз (см. Диаграмму 2).

Диаграмма 2. Поступление платежей по УСН, млрд.руб.

Таким образом, через 1-2 года с момента начала применения УСН бизнес становится для государства все более эффективным и ответственным налогоплательщиком. Обеспечивая со временем приемлемую норму прибыли, предприниматели предпочитают наращивать и выводить «из тени» свои обороты.

Это еще раз подтверждается динамикой налоговых поступлений от одного налогоплательщика. Удельные налоговые поступления за рассматриваемый период по России в целом выросли более чем в два раза. Для активно развивающихся компаний показатели получаются еще более внушительными (в 4-6 раз).

Диаграмма 3. Поступление платежей по УСН от 1 налогоплательщика, тыс.руб.

Критический момент в развитии бизнеса наступает, когда уровень доходов становится «угрожающим» для дальнейшего применения УСН. И здесь бизнес либо переходит в разряд предприятий, применяющих общую систему налогообложения, при этом ощутимо увеличивая свою налоговую нагрузку и расходы на администрирование налогов. Либо оптимизирует свою организационную структуру, открывая новое предприятие, строя сеть, то есть увеличивает свои административные, управленческие расходы; либо начинает занижать доходы, «уходить в тень»; либо просто ограничивает свой рост, отказываясь от сделок.

В любом из представленных вариантов, бизнес, переходя рубеж, допускающий применение УСН, снижает свою эффективность, сдерживает свой рост.

ОТРАСЛЕВОЙ АСПЕКТ УСН

По итогам 2007 года 18% российских предприятий - юридических лиц использовали данную систему[9]. Причем эта система налогообложения имела наибольшую популярность среди таких видов деятельности, как:

- обрабатывающие производства, где больше всего доля инновационного бизнеса;

- операции с недвижимым имуществом, аренда и предоставление услуг (куда входят предприятия и организации ЖКХ);

- рыболовство, рыбоводство;

- предоставление услуг по ведению домашнего хозяйства.

Именно в этих отраслях отмечен наибольший удельный вес предприятий, перешедших на УСН (Диаграмма 4).

Диаграмма 4. Доля предприятий, применяющих упрощенную систему налогообложения, в общем числе зарегистрированных предприятий, %, по итогам 2006 года[10]

Таким образом, именно в отраслях, которые представляют стратегический интерес для российской экономики, предприниматели наиболее активно используют УСН. Развитие обрабатывающего производства всегда было одним из приоритетных направлений при проведении экономической политики в России. С развитием этого сектора связывался дальнейший количественный и качественный рост МСП, том числе за счет инновационной компоненты.

Тот факт, что УСН востребована именно промышленными хозяйствующими субъектами, подтверждается и тем обстоятельством, что в качестве объекта налогообложения все чаще выбираются не доходы, а доходы, уменьшенные на расходы. Такой выбор могут делать только предприниматели, чей бизнес достаточно ресурсоемкий, то есть, прежде всего, предприниматели производственной сферы.

Диаграмма 5. Распределение учтенных в налоговом органе налогоплательщиков, применяющих УСНО по объекту налогообложения, ед./чел., 2003г.  | Диаграмма 6. Распределение учтенных в налоговом органе налогоплательщиков, применяющих УСНО по объекту налогообложения, ед./чел., 2007г.  |

Вопреки расхожему мнению о популярности УСН среди торговых предприятий, официальная статистика показывает, что только 8% предприятий этого сектора используют УСН.

В то же время среди производственных предприятий и организаций, работающих в ЖКХ, доля применяющих УСН выше. То есть УСН как инструмент снижения административной и налоговой нагрузки для них более важен.

Недопонимание ситуации возникало потому, что в группе предприятий, применяющих УСН, бльшая доля приходится на предприятия торговли. (Диаграмма 7). Причина такого перекоса состоит в том, что среди предприятий, имеющих в рамках действующих критериев возможность перехода на УСН, торговых предприятий существенно больше, чем промышленных. И тем не менее, именно промышленные предприятия более активно переходят на УСН.

Диаграмма 7 Отраслевая структура предприятий, находящихся на УСН, %, 2006г.[11]

РЕГИОНАЛЬНЫЙ АСПЕКТ «УПРОЩЕНКИ»

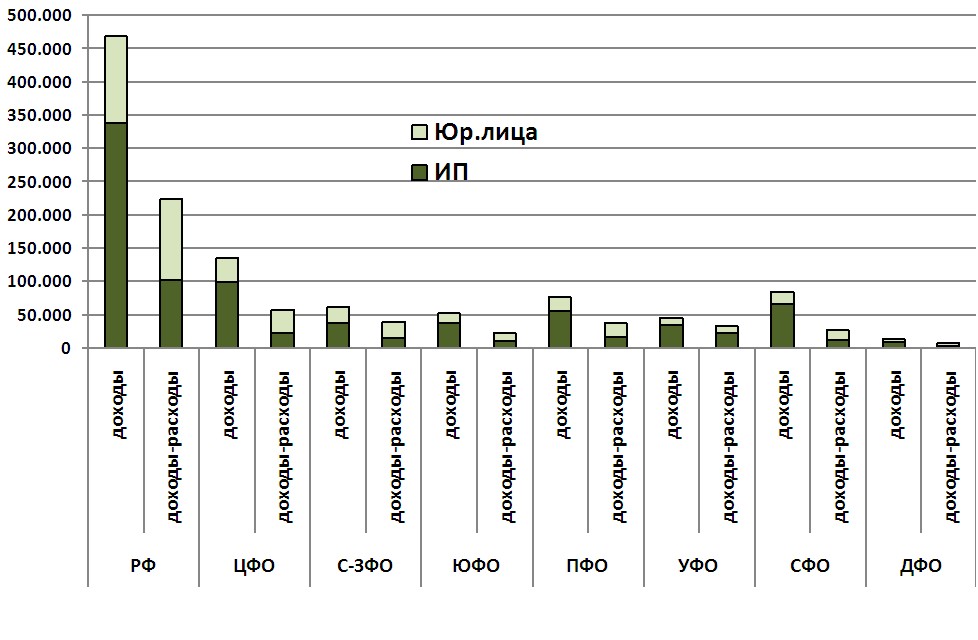

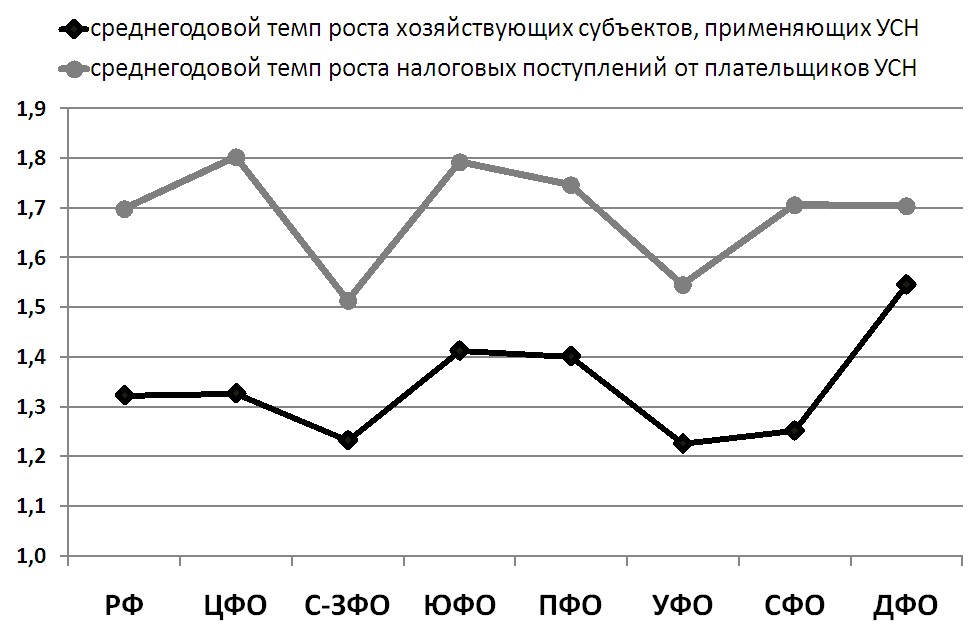

В связи с тем, что все поступления от применения УСН идут в региональные бюджеты, а российским законодательством субъектам федерации разрешено применять дифференцированную ставку по УСН от 5% до 15%, этот налоговый режим становится еще одним действенным инструментом в руках региональных властей для стимулирования предпринимательской среды (в том числе за счет роста числа предпринимателей) и пополнения доходной части региональных бюджетов (см. Диаграмму 8).

Диаграмма 8. Среднегодовые темпы роста числа хозяйствующих субъектов, применяющих УСН, и налоговых поступлений от налогоплательщиков, применяющих УСН, 2007 к 2003гг., разы

Существенное превышение темпов роста налоговых поступлений от УСН над темпами роста числа налогоплательщиков УСН при ярко выраженной их корреляции (см. Диаграмму 8) еще раз подтверждает, что упрощенная система налогообложения является не только выгодным и более простым режимом для предпринимателей, позволяя им развиваться, но и более «прозрачным» и «собираемым» налоговым режимом, а следовательно, эффективным инструментом развития территории.

ОПРОСЫ ПРЕДПРИНИМАТЕЛЕЙ[12] .

Не только официальная статистика говорит о востребованности и популярности УСН среди предпринимателей, но и сам бизнес подтверждает эти данные.

Во-первых, растет число предпринимателей, указывающих, что они применяют УСН. В частности по результатам 3 раундов обследований в Томской области[13] :

- в 2001г. только 8 из 500 респондентов применяли налоговую систему (2%), аналогичную УСН;

- в 2003г. их насчитывалось уже 47 из 400 предпринимателей (12%) применяли УСН;

- в 2006г. почти половина от всех опрошенных (183 предпринимателя из 400 (46%) применяли УСН.

Во-вторых, предприятия, находящиеся на упрощенной системе налогообложения, считают существующую налоговую систему менее угнетающей для бизнеса, чем общая система налогообложения. В качестве аргументов приводятся следующие доводы.

1. УСН позволяет снижать административную нагрузку при заполнении форм налоговой отчетности: по данным обследований малых предприятий и ИП в Томской области и Республике Северная Осетия-Алания - использование УСН помимо снижения фискальной нагрузки дает предпринимателям существенный выигрыш во времени. Хозяйствующие субъекты, использующие УСН затрачивают, в среднем, всего 2,5 человеко-дня на заполнение формы УСН, в то время как предприятия, использующие традиционную систему налогообложения и выплачивающие несколько видов налогов (НДС, налог на прибыль, на имущество, земельный и транспортный налог, налог на рекламу), затрачивают на заполнение всех необходимых форм порядка 11,4 человеко-дней.

2. УСН дает выигрыш во времени при подготовке и проведении налоговых проверок. Средние затраты времени на подготовку и проведение 1 проверки налоговыми органами у 73% применяющих УСН не превышали 5 дней. У 65% не применяющих УСН или совмещающих несколько режимов проверка длилась 5 дней и менее, а у остальных предприятий это занимало значительно больше времени.

3. Малому бизнесу нетрудно разобраться в налоговом законодательстве, регулирующем специальные режимы налогообложения - следовательно, снижается риск ошибок, неточностей. По отзывам предпринимателей, возможность различной трактовки положений налогового законодательства являлась «большой» и «очень большой проблемой» для 21% применяющих УСН, против 33% респондентов из числа, применяющих традиционную систему налогообложения.

Таким образом, по мнению самих предпринимателей, УСН – это гораздо более понятная, простая и удобная система налогообложения для ИП и малых предприятий.

ОСНОВНЫЕ НЕДОСТАТКИ УСН

ОСНОВНЫЕ НЕДОСТАТКИ УСН – ВЗГЛЯД СО СТОРОНЫ

Основной недостаток УСН – требование не выходить за рамки критериев численности занятых и уровня дохода, установленных Налоговым Кодексом РФ (НК РФ). Практика применения УСН за последние 5 лет показала, что эти ограничения становятся серьезным препятствием для быстро развивающихся компаний.

Расширять бизнес, соблюдая критерии дохода и численности занятых очень трудно. Так, предельная величина дохода, установленного законодательством для УСН на декабрь 2008г., составляет 26,8 млн. руб. Для компании с численностью занятых в несколько десятков человек этих денег едва хватает на уплату налогов, аренду, транспорт, связь, выплату заработной платы, оборотные средства.

На практике организации, боясь потерять на очередной финансовый год право на применение упрощенной системы налогообложения в связи с превышением таких критериев как предельная численность занятых или размер дохода, вынуждены вести двойной учет - по обычной и по упрощенной системам. Тем самым, порядок учета не только не упрощается, а напротив, становится еще более сложным. Другой способ сохранения права применять УСН – искусственное «дробление» предприятий, т.е. легальная регистрация одного или нескольких новых предприятий, связанных с первоначальным предприятием, каждое из которых не выходит за пределы установленных для УСН порогов дохода или численности занятых.

Как уже отмечалось выше, бизнес, подходя к «критической» точке потери права применения УСН, в любом случае теряет в своей эффективности, а значит снижаются и возможности для реинвестирования прибыли в развитие. В конечном счете, все это негативно сказывается на бизнес-среде в целом.

ОСНОВНЫЕ НЕДОСТАТКИ УСН ГЛАЗАМИ ПРЕДПРИНИМАТЕЛЕЙ

Согласно последним опросам бизнеса, в качестве основной причины не использования УСН в 35% случаев называются жесткие пороговые значения критериев, предусмотренных для его применения НК РФ. Причем предприятия обрабатывающих производств указывают на эту проблему чаще, чем предприятия, работающие в сфере услуг.

В ходе интервью с предпринимателями, бизнес которых формально удовлетворяет критериям применения УСН, основными причинами «неперехода» на УСН назывались:

- опасения бизнеса выйти за рамки установленных критериев. Налогоплательщик считается перешедшим на общий режим налогообложения с того квартала, в котором было допущено превышение критериев. При этом необходимо обязательно уведомить налоговый орган о переходе на общий режим налогообложения в течение 15 дней. К тому же организации придется восстановить бухгалтерский учет, пересчитать налоги и доплатить их в бюджет. Чтобы восстановить бухгалтерский учет, следует провести инвентаризацию и сформировать остатки по счетам. Это процесс достаточно трудоемкий, и если у организаций есть хотя бы небольшой риск потери права применения УСН, все-таки они предпочитают, несмотря на применение УСН, параллельно вести бухгалтерский учет и отражать в учетной политике такие важные моменты, как:

- порядок определения стоимости материальных расходов и товаров;

- порядок определения сроков полезного использования основных средств, нематериальных активов;

- лимит списания основных средств и нематериальных активов, подлежащих единовременному списанию;

- порядок начисления амортизации по основным средствам и нематериальным активам и др.

- «забота о контрагентах» (часто эта причина называется торговыми предприятиями). Заказчикам «неудобно» работать с предприятиями, находящимися на УСН, поскольку последние не являются плательщиком НДС и заказчики не могут учесть уплаченный НДС и уменьшить сумму, необходимую к уплате этого налога в бюджет (24% ответивших);

- жесткие ограничения на состав затрат, которые могут быть отнесены на себестоимость (47%). Эта проблема частично решена в рамках введения поправок 2008 года в правила применения УСН (Приложение 4);

- «непрозрачная» работа властных и надзорных органов (49%).

АРГУМЕНТЫ В ПОЛЬЗУ ПОВЫШЕНИЯ ВЕРХНЕГО ПОРОГА ВЫРУЧКИ

ТЕКУЩАЯ ЭКОНОМИЧЕСКАЯ СИТУАЦИЯ В РОССИИ - ДОВОД В ПОЛЬЗУ ИЗМЕНЕНИЯ КРИТЕРИЕВ УСН

По данным Минэкономразвития России[14], состояние российской экономики в январе-сентябре 2008г. определялось сочетанием двух групп факторов. С одной стороны - сохранение относительно благоприятной внешнеторговой конъюнктуры в первой половине текущего года, что поддерживало высокие темпы роста доходов и, соответственно, потребительского и инвестиционного спроса, способствуя сохранению экономического роста. С другой стороны - продолжение наращивания импорта и ухудшение условий заимствования на внешнем рынке ограничивало динамику внутреннего производства.

Обострение ситуации с ликвидностью на мировых финансовых рынках в конце лета - начале осени 2008 года привело к росту оттока капитала из России и ограничению доступа российских банков на мировые рынки займов. По оценке, рост ВВП за январь-сентябрь составил 7,7%. Вследствие ожидаемого замедления динамики в 4 квартале, в 2008 году ожидается рост ВВП на уровне 7,3%[15].

Замедление экономического развития неминуемо приведет к росту числа безработных и снижению покупательной способности населения. Согласно прогнозам, в ближайшие 3-6 месяцев можно ожидать высвобождения до 2 миллионов человек в ходе сокращений на крупных и средних предприятиях, что чревато обострением социальной напряженности в обществе.

В этих условиях важное значение имеет сохранение благоприятных условий для развития малого предпринимательства. Сектор малого и особенно микро-бизнеса обладает максимальной адаптивностью к изменениям внешних условий в ходе кризиса и быстрее отреагирует на изменение потребительских запросов населения. Кроме того, поощрение самозанятости данных категорий граждан путем создания благоприятных условий для их вовлечения в микро- и малый бизнес, индивидуальную предпринимательскую деятельность имеет не только большое экономическое, но и важное социальное значение.

Безусловно, необходимым элементом стимулирования предпринимательской инициативы и развития уже созданных микро- и малых предприятий является дальнейшее совершенствование УСН и расширение возможностей для его применения. Как было показано выше, главным сдерживающим фактором здесь являются низкие пороговые значения для возможности перехода на УСН и его применения.

В ситуации кризиса ликвидности при снижении возможностей финансово–кредитной поддержки малого и среднего бизнеса со стороны государства, а также в связи с сокращением возможностей получения финансирования этих хозяйствующих субъектов в банковской сфере снижение административной и налоговой нагрузки на сектор малого и среднего бизнеса особенно актуально. Либерализация УСН, расширение ее доступности является в этой связи очень эффективной мерой.

ВСЕ КТО ХОТЕЛ, УЖЕ ПРИМЕНЯЕТ УСН

Число предприятий с оборотом, подпадающим под критерии УСН, на несколько порядков выше, чем число предприятий, попадающих в другие размерные группы по величине оборота. Так, число малых предприятий с годовым оборотом выручки до 30 млн. руб.[16] в 23 раза превышает число предприятий с оборотом от 31 до 40 млн. руб. и в 11 раз - с оборотом от 31 до 60 млн. руб. Такая же картина наблюдается и с другими предприятиями, имеющими численность занятых до 100 человек. Но из-за вида деятельности и структуры уставного капитала, не удовлетворяющих критериям отнесения к категории малых предприятий, количество подобных предприятий с оборотом до 30 млн. руб. превышает число предприятий с оборотом от 31 до 40 млн. руб. в 20 раз, а от 31 до 60 млн. руб. - в 9 раз (Диаграмма 9).

Диаграмма 9. Распределение предприятий по объему оборота, %

Очевидно, что доминирование бизнеса с оборотом до 30 млн. руб. - это институциональная характеристика российских предприятий с числом занятых до 100 человек. Российский малый бизнес всегда был смещен в сторону более мелкого, но эффект порогового значения УСН здесь также присутствует. Растущий бизнес, работающий на УСН, не желающий переходить на традиционную систему налогообложения, вынужден «дробиться» на более мелкие фирмы, либо открывать новое предприятие и часть операций переводить на вновь созданные площадки. По данным налоговых органов достаточно распространена ситуация, когда один предприниматель открывает сразу 3-4 фирмы, причем это делается вполне официально и легально.

В итоге, вместо одного среднего предприятия возникает несколько мелких фирм, что ведет к увеличению административных и управленческих издержек для бизнеса, так как приходится:

- расширять штат бухгалтеров и юристов;

- администрировать сразу несколько компаний и взаимоувязывать их договорными отношениями;

- «утяжелять» логистику бизнеса;

- а главное, необходимо аргументировано доказать проверяющим органам, что «дробление» бизнеса или открытие новой фирмы продиктовано экономической целесообразностью и не является схемой ухода от налогов.

Таким образом, предприятия, входящие в созданную полуискусственную сеть, причем на законных условиях, в силу повышения административных расходов, жертвуют своей эффективностью и конкурентоспособностью.

Таблица 1. Распределение показателей деятельности малых предприятий по размерным группам, 2007 год (по данным Росстата)

| Число предприятий, тыс.ед. | Численность занятых, тыс.чел. | Фонд оплаты труда, млн.руб. | Оборот, млн.руб. | |

| до 30 млн.руб. | 104 | 1490 | 122987 | 677371 |

| 31-40 млн.руб. | 4 | 140 | 15533 | 154020 |

| 41-50 млн.руб. | 3 | 104 | 12630 | 141452 |

| 51-60 млн.руб. | 2 | 78 | 9478 | 125225 |

| более 61 млн. руб. | 14 | 574 | 93352 | 3930539 |

| ВСЕГО | 128 | 2386 | 253980 | 5028607 |

Таблица 2. Распределение основных показателей деятельности предприятий с численностью работников до 100 чел., не являющихся малыми, 2007 год (по данным Росстата)

| Число предприятий, тыс.ед. | Численность занятых, тыс.чел. | Фонд оплаты труда, млн.руб. | Оборот, млн.руб. | |

| до 30 млн.руб. | 55 | 1794 | 458967 | 148168 |

| 31-40 млн.руб. | 3 | 321 | 182971 | 31919 |

| 41-50 млн.руб. | 2 | 107 | 85426 | 15447 |

| 51-60 млн.руб. | 1 | 78 | 77619 | 12050 |

| более 61 млн.руб. | 9 | 473 | 6202848 | 103867 |

| ВСЕГО | 70 | 2773 | 7007831 | 311451 |

Более подробные цифры приведены в Приложении № 6 (Таблица 1.1 и Таблица 2.2).

Сделанные выводы подтверждаются данными налоговых органов: доля юридических лиц, которые потенциально соответствуют критериям УСН, но не применяют этот режим налогообложения, минимальна. Можно предположить, что большинство из них занимается видами деятельности, на которые не распространяется возможность применения УСН, либо они самостоятельно приняли решение не переходить добровольно на эту систему налогообложения.

Что касается индивидуальных предпринимателей, то в силу их специфики можно считать, что все ИП, которым законодательно не запрещено, уже применяют какие-либо специальные налоговые режимы. Количество ИП, которые не могут применять УСН из-за превышения критерия дохода, может исчисляться всего 10-20 тысячами (при общем их количестве в 3,5 млн.).

Диаграмма 10. Распределение юридических лиц, потенциально удовлетворяющих критериям УСН, тыс. ед., % (оценочные данные)  | Диаграмма 11. Распределение юридических лиц по применяемым системам налогообложения, тыс. ед. (оценочные данные)  |

Увеличение верхнего порогового значения дохода для применения УСН позволит бизнесу оптимизировать свои административные расходы.

Эта мера особенно актуальна в сегодняшних условиях кризиса, когда достаточно остро стоит вопрос о поддержке благоприятного предпринимательского климата.

Сохранение благоприятной предпринимательской среды в условиях кризиса ликвидности, поддержка малого предпринимательства, собственно для которого и предназначается данный налоговый режим, особенно актуальны, поскольку сектор малого и среднего предпринимательства в ситуации финансового кризиса становится достаточно уязвим. С одной стороны - налицо резкое сокращение финансовых возможностей не только для реализации инвестиционных проектов, но и для обеспечения текущей деятельности, возможные проблемы неисполнения обязательств поставщиков и подрядчиков. С другой - сокращение спроса, формируемого в основном населением, потребительская способность доходов которого будет снижаться.

В качестве одной из первых конкретных мер по поддержке малого предпринимательства, обнародованных Премьер-министром РФ В.В.Путиным, стало предложение по изменению именно параметров УСН. «Сейчас в рамках упрощенной системы налогообложения малого бизнеса действует фиксированная ставка в размере 15%. Для снижения фискальной нагрузки на малый бизнес, создания дополнительной мотивации для его развития я предлагаю дать регионам право снижать ставку на 10 процентных пунктов, до 5%», - сказал В.Путин 20 ноября 2008г на X съезде партии «Единая Россия». Эта ставка, по словам В.Путина, может дифференцироваться в зависимости от вида бизнеса и «других объективных показателей». Логичным продолжением является смягчение входных пороговых значений для бизнеса, решивших перейти на эту систему налогообложения, то есть повышение допустимого значения по показателям выручки. Тем более, что этот вопрос уже достаточно продолжительное время обсуждается бизнес-сообществом.

Вопрос о необходимости повышать допустимые критерии на право применять УСН не стоит. Вопрос заключается в том - до какого уровня увеличивать эту планку. Расчеты сделанные другой экспертной группой при обосновании законопроекта № 100239-5 «О внесении изменений в статьи 346.12 и 346.13 части второй Налогового кодекса Российской Федерации», внесенного в Государственную думу осенью 2008г.[17] показали, что пороги по доходам следует увеличить до 42 млн. руб. (право применять) и 56 млн. руб. (потеря права применения).

Мы предлагаем, с целью гармонизации и придания бОльшей логики российскому законодательству, увеличить порог права применения режима до 60 млн. руб. – именно такой критерий установлен в качестве порогового для отнесения предприятий к микро-бизнесу (в соответствии с Постановлением Правительства РФ от 22.07.2008г. № 556, Приложение № 7).

Как уже было показано выше, организации и ИП с оборотом в 60 млн. руб. уже применяют режим УСН, правда, за счет увеличения своих административных и управленческих расходов, дробясь, создавая новые бизнесы или отказываясь от сделок, то есть теряя в своей эффективности. А значит, приняв решение увеличить планку до 60 млн. руб., законодательство «подтянется к реальной ситуации», станет более логичным в части отнесения предприятий к микро-бизнесу, а также повысит эффективность искусственно раздробленного бизнеса, позволив ему стать единым, что повлияет на увеличение числа эффективных налогоплательщиков.

РЕКОМЕНДАЦИИ

- Необходимо признать, что УСН весьма востребована малым бизнесом, поскольку дает предпринимателям реальный выигрыш в средствах и затратах времени. Вместе с тем, от применения УСН выигрывает и государство: бизнес «выходит из тени», значительно повышается «налоговая отдача» в бюджеты всех уровней.

- По результатам проведенного анализа объективных данных статистики по практике применения УСН и налоговой отдачи, в условиях реальной ситуации экономического развития страны, затрудненного доступа малого бизнеса к внешнему финансированию в период кризиса и с учетом мнения предпринимательского сообщества предусмотреть повышение порога предельного дохода предприятия, дающего право на применение УСН, до 60 млн. руб. Такая мера не потребует дополнительных финансовых затрат со стороны государства, но поддержит благоприятный бизнес-климат и будет реально способствовать росту и развитию бизнеса.

- При проведении периодического мониторинга развития сектора МСП анализировать практику применения УСН, что поможет отслеживать динамику числа предпринимателей, использующих УСН, в том числе параметров и тенденций роста бизнеса, размеров налоговых поступлений плательщиков УСН в бюджеты, с использованием данных Росстата, других государственных ведомств, собирающих отчетность от предприятий, а также частных обследований предпринимателей. Использовать результаты этих исследований для коррекции критериев применения специальных режимов налогообложения малых предприятий.

Приложение № 1. Письмо Минфина РФ с разъяснением по поводу порогов применения УСН

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 15 октября 2008г. № 03-11-04/2/158

«О применении упрощенной системы налогообложения»

Вопрос: Вправе ли организация, численность работников которой составляет 56 человек и стоимость основных фондов - 15,5 млн. руб., на основании Постановления Правительства РФ от 22.07.2008 N 556 «О предельных значениях выручки от реализации товаров для каждой категории субъектов малого и среднего предпринимательства» перейти на применение УСН, если объем выручки в 2008г. составит 40 млн. руб.?

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо о порядке перехода малых предприятий на упрощенную систему налогообложения в связи с принятием Постановления Правительства Российской Федерации от 22.07.2008 N 556 «О предельных значениях выручки от реализации товаров для каждой категории субъектов малого и среднего предпринимательства» и сообщает следующее.

Условия перехода на упрощенную систему налогообложения установлены гл. 26.2 «Упрощенная система налогообложения» Налогового кодекса Российской Федерации. Поэтому отнесение организаций к микропредприятиям или малым предприятиям в соответствии с Федеральным законом от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» и Постановлением Правительства Российской Федерации от 22.07.2008 N 556 «О предельных значениях выручки от реализации товаров для каждой категории субъектов малого и среднего предпринимательства» не является основанием для предоставления им права на применение упрощенной системы налогообложения.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

Приложение № 2. Законопроект об увеличении порогов доходов, дающих право на применение УСН

Законопроект № 100239-5 «О внесении изменений в статьи 346.12 и 346.13 части второй Налогового кодекса Российской Федерации»

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

к проекту федерального закона

«О внесении изменений в статьи 346.12 и 346.13 части второй Налогового кодекса Российской Федерации»

Проект федерального закона направлен на создание благоприятных налоговых условий для развития малых форм предприятий. Его принятие позволит расширить круг субъектов малого предпринимательства, имеющих возможность применять упрощенную систему налогообложения, реально снизить налоговую нагрузку на такие предприятия.

Законопроектом предлагается установить, что субъекты малого предпринимательства вправе переходить на упрощенную систему налогообложения при валовом доходе от реализации в течение 9 месяцев, не превышающем 42 млн. руб.

Проектом закона предлагается также установить размер годового дохода налогоплательщика, при превышении которого организации и индивидуальные предприниматели теряют право применять упрощенную систему налогообложения, в сумме 56 млн. рублей.

Необходимость разработки и принятия законопроекта обусловлена следующим.

При переходе на упрощенную систему налогообложения происходит общий двукратный рост числа малых предприятий. Кроме того, указанное увеличение позволит более широко применять упрощенную систему налогообложения, в том числе венчурным и инновационным малым предприятиям.

Предлагаемое законопроектом увеличение дохода от реализации учитывает реальные темпы роста инфляции за период с момента принятия главы 26.2 «Упрощенная система налогообложения» Налогового кодекса Российской Федерации по настоящее время, а также изменения индекса потребительских цен. Так, с момента введения УСН (1996 год) потребительские цены, влияющие на доходы хозяйствующих субъектов, возросли в 8,5 раз.

По оценкам специалистов и статистическим данным при переходе на упрощенную систему налогообложения происходит легализация доходов малых предприятий, которая оценивается примерно в 30%.

Также при переходе на упрощенную систему налогообложения происходит существенный рост объемов производимой предприятиями продукции (работ, услуг), который оценивается в объеме до 25%.

Все это вместе взятое позволит несколько уменьшить сокращение налоговых доходов бюджетов, связанное с принятие данного закона.

Кроме того, следует учитывать высокий уровень расходных полномочий, возложенных в настоящее время на субъекты Российской Федерации (монетизация льгот и др.).

Необходимо также отметить, что Федеральными законами от 27.07.2007 года № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации», а также от 18.10.2007 года № 230-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием разграничения полномочий» субъекты Российской Федерации наделяются дополнительными полномочиями в сфере развития малого и среднего предпринимательства, в том числе в части организации и осуществления региональных и межмуниципальных программ и проектов в области развития субъектов малого и среднего предпринимательства, оказания имущественной поддержки субъектам МСП и другие.

Однако источников финансирования данных полномочий действующим законодательством не предусмотрено.

Более того, в связи с принятием Федерального закона от 29.12.2006 года № 244-ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации» с 1 июля 2009 года бюджеты большинства субъектов Российской Федерации понесут довольно большие потери налоговых доходов (порядка 20 млрд. рублей) по налогу на игорный бизнес.

Принимая во внимание, что сумма единого налога по упрощенной системе налогообложения зачисляется в консолидированные бюджеты субъектов Российской Федерации, можно предположить, что данные потери могут быть частично, а впоследствии и полностью, компенсированы за счет прогнозируемого увеличения налоговых поступлений по упрощенной системе налогообложения.

Таким образом, принятие проекта федерального закона «О внесении изменений в статьи 346.12 и 346.13 Налогового кодекса Российской Федерации», с одной стороны повлечет сокращение налоговых доходов бюджета Российской Федерации, но, с другой – увеличение налоговых поступлений в бюджеты субъектов Российской Федерации.

ФИНАНСОВО-ЭКОНОМИЧЕСКОЕ ОБОСНОВАНИЕ

к проекту федерального закона «О внесении изменений в статьи 346.12 и 346.13 части второй Налогового кодекса Российской Федерации»

По данным Минэкономразвития России количество малых предприятий в Российской Федерации в 2007 году составило около 1,03 млн. единиц (в том числе 140 тыс. в промышленности, 19 тыс. в сельском хозяйстве, 72 тыс. в строительстве, 741,6 тыс. в торговле и общественном питании, 20 тыс. в науке и здравоохранении). Ежегодный прирост общей численности малых предприятий составляет порядка 5% (около 50 тысяч предприятий).

В настоящее время число занятых в малом бизнесе составляет 9,5 млн. человек (на 600 тыс. больше, чем в 2006 году). Темпы роста выше роста занятости в целом по экономике в 8 раз.

По данным ФНС России в бюджетную систему Российской Федерации по состоянию на 1 октября 2007 года поступило налогов и сборов на сумму 4943,4 млрд. рублей. При этом по упрощенной системе налогообложения поступило около 7 млрд. рублей (0,15% от общей суммы налоговых поступлений).

Расчет предложенного законопроектом предельного значения дохода субъектов малого предпринимательства, для применения упрощенной системы налогообложения представлен в следующей таблице:

| 1. Уровень годового дохода для перехода на упрощенную систему налогообложения (в соответствии с Федеральным законом от 29.12.1995 года № 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства») | не более 100 000 МРОТ |

| 2. Значение минимального размера оплаты труда (МРОТ) с 1 января 1996 года рублей в месяц | 63,25* |

| 3. Значение предельного уровня дохода субъектов малого предпринимательства для применения упрощенной системы налогообложения на 01 января 1996 года, млн. рублей в год (100000 МРОТ х 63,25 руб.) | 6,325 |

| 4. Расчетное значение уровня дохода субъектов малого предпринимательства (с учетом индекса потребительских цен**), для применения упрощенной системы налогообложения, млн. рублей в год: (уровень дохода х индекс потребительских цен) | |

| на 01.01.1997г. (6,325 х 1,218) на 01.01.1998г. (7,704 х 1,110) на 01.01.1999г. (8,551 х 1,844) на 01.01.2000г. (15,769 x 1,365) на 01.01.2001г. (21,524 х 1,202) на 01.01.2002г. (25,872 x 1,186) на 01.01.2003г. (30,684 x 1,151) на 01.01.2004г. (35,317 x 1,120) на 01.01.2005г. (39,555 х 1,117) на 01.01.2006г. (44,183 х 1,109) на 01.01.2007г. (48,955 х 1,096) на 01.10.2007г. (53,655 х 1,075) на 01.01.2008г. (53,655 х 1,082) ориентировочно*** на 01.01.2009г. (58,055 х 1,079) ориентировочно*** | 7,704 8,551 15,769 21,524 25,872 30,684 35,317 39,555 44,183 48,955 53,655 57,679 58,055 62,641 |